Можно ли зарплатной картой пользоваться как дебетовой

Содержание статьи

Чем отличается дебетовая карта от зарплатной

Пластиковый платежный инструмент сегодня есть в кошельке у каждого взрослого россиянина. Кто-то получает на карточку ежемесячную зарплату или пенсию, кто-то хранит на ней сбережения, а кто-то пользуется заимствованными у банка средствами, зачисленными на кредитную карту. Ниже речь пойдет о том, чем отличается дебетовая карта от зарплатной, есть ли схожие характеристики у них, в чем плюсы и минусы для пользователя каждой разновидности пластика.

Зарплатный проект — что означает это словосочетание?

Договор об открытии и сопровождении зарплатного проекта, ведении расчетно-кассового обслуживания с финансовой организацией заключает предприятие наниматель. Банк выбирает сам наниматель, это может быть Сбербанк, ВТБ, Совкомбанк и любая другая организация. В свою очередь, работник может выбрать финансовую организацию по своему желанию и письменно уведомить об этом нанимателя. Но это, скорее, исключение из правила.

Сотруднику выдается пластиковая карточка, на которую наниматель в установленном порядке зачисляет все выплаты:

- заработную плату;

- премию;

- отпускные и командировочные выплаты;

- социальные пособия;

- и другие начисления.

Тарифы пользования картой устанавливает банк, тип карты и ее функционал обычно согласовывается с будущим пользователем.

В чем отличие дебетовой карты от зарплатной и чем они похожи?

Если рассматривать внешние данные, то все карточки похожи друг на друга. На лицевой стороне каждой из них указан номер карты, фамилия и имя владельца, срок действия в формате месяц/год. Они могут отличаться:

- дизайном;

- принадлежностью к определенной платежной системе;

- наличием/отсутствием бонусов;

- премиальностью;

- функционалом.

Если детально рассматривать, чем отличается дебетовая карта от зарплатной, то есть существенные отличия. Начнем с того, что дебетовая карточка используется владельцем для накопления и сохранения средств. К ней привязан накопительный или сберегательный счет, на который пользователь может самостоятельно переводить средства. Особенности карты:

- нет ограничения на сумму пополнения;

- карта может быть использована для расчетов, доступно снятие наличных в банкоматах;

- в распоряжении владельца карты вся сумма, зачисленная им на счет, за исключением минимального остатка;

- некоторые дебетовые карты можно открывать в рамках зарплатных проектов.

В таблице приведен сравнительный анализ трех дебетовых карт Сбербанка, из которого видно, что в своем ряде они тоже отличаются друг от друга, есть существенное различие в тарифах обслуживания.

Дебетовые карты Сбербанка — условия

№ пп | Условия банка | Классическая карта Visa | Дебетовая карта Visa Platinum | Карта Аэрофлот Visa Classic |

1 | Оформление в рамках зарплатного проекта | Возможно | Нет | Возможно |

2 | Валюта | RUB, USD, EUR | RUB | RUB, USD, EUR |

3 | Размер годового обслуживания, рублей | 750 | 15 000 | 900 |

4 | Среднесуточный лимит на снятие наличных, рублей | 150 | 500 | 150 |

5 | Стоимость дополнительных услуг | 600 | 2500 | 450 |

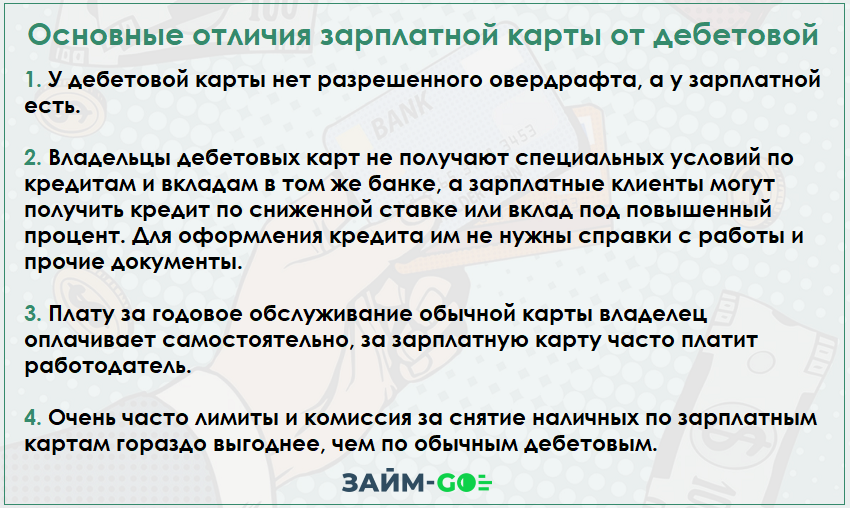

По сути, зарплатные карточки можно характеризовать также, они тоже отличаются годовым обслуживанием, доступными для расчетов валютами. В чем же тогда разница между дебетовой и зарплатной картой? По-порядку:

- зарплатную карту выдает банк-партнер нанимателя, а дебетовую нужно заказать в банке, подав письменное заявление;

- процедура оформления зарплатной карты не касается работника, наниматель централизованно передает банку сведения и все нужные документы в банк;

- зарплатная карта (чаще всего) отличается более выгодными условиями пользования. Речь идет о возможности оформить овердрафт, получить скидку в несколько процентов при оформлении кредита в банке, который выдал карточку, о реализации бонусных программ участникам зарплатных проектов и других возможностях;

- зарплатные карты банки выдают бесплатно, а при заказе дебетовой карты, предъявляют сумму к оплате за оформление и выдачу;

- на остаток, образовавшийся на зарплатной карте на конец месяца, банки часто начисляют повышенный процент.

Можно ли оформить дебетовую карту при наличии зарплатной?

Начнем с того, что пользователь может получить оба этих вида карт в одном банке. Дебетовая карта оформляется по заявительному принципу при минимальных требованиях к получателю. В перечне требований:

- российское гражданство;

- возраст 18+;

- регистрация в районе нахождения банка;

- наличие действующего паспорта.

Есть только один нюанс. Если у клиента есть дебетовая и зарплатная карта разница будет в прикрепленных к ним счетам: накопительный (дебетовая) и зарплатный. Пользователь может самостоятельно совершать переводы между этими счетами через системы интернет- банк или мобильный банк.

Иногда в роли дебетовой карточки выступает одна из банковских карт, выданных в рамках зарплатного проекта. Банк может изначально предложить пакет, состоящий из нескольких карт или по заявлению клиента выпустить одну-две дополнительные карты для родственников. По каждой из дополнительных карт клиент может определить лимит расходования средств за конкретный период времени.

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.

Автор: Команда Bankiros.ru

21 845 просмотров

Подпишитесь на Bankiros.ru

Следующая статья

Чем отличается дебетовая карта от овердрафтной

Источник

Дебетовая и зарплатная карта: отличия

Многие люди считают, что дебетовая, зарплатная или кредитная карта — это одно и то же. На самом деле это два разных банковских продукта. Отличия между зарплатной и дебетовой картой заключаются в способе оформления и условиях использования. Мы расскажем, чем отличается дебетовая карта от зарплатной, и можно ли их объединить.

Содержание

- Что такое зарплатная карта

- Что такое дебетовая карта

- Отличия зарплатной карты от дебетовой

- Как определить назначение карточки

- Предложения от Сбербанка

Что такое зарплатная карта

По сути, зарплатная карта является дебетовой с рядом особенностей и нюансов.

Зарплатная карта привязана к банковскому счету, на который работник получает зарплату. Она выдается по инициативе работодателя, который подключился к зарплатному проекту. Все государственные организации и большинство частных компаний выплачивают зарплату через Сбер. Другие популярные банки для перевода зарплаты: ВТБ 24, Совкомбанк.

У работника есть право выбрать банк для получения зарплаты. Отказ в выплате денег через другую кредитную организацию является незаконным.

Работодатель может переводить:

- Аванс.

- Основную часть зарплаты.

- Премию.

- Командировочные выплаты.

- Отпускные выплаты.

- Социальные пособия.

К счету привязывается именная пластиковая карта. Владелец может снимать и тратить деньги без ограничений. Использовать карточку можно в офлайн магазинах и в интернет-магазинах. Условия использования, размер комиссий устанавливает банк. После выдачи зарплаты сотрудник вправе перевести ее на собственную карточку с более выгодным тарифом.

Если расчетный счет работодателя блокируется, то автоматически блокируются и привязанные к нему карты. Причинами блокировки могут стать ошибки бухгалтерии и подозрительные переводы. Блокировка не снимается, пока банковское учреждение не проведет проверку компании.

Что такое дебетовая карта

Дебетовая карточка оформляется по инициативе владельца. Для заключения договора следует обратиться напрямую в банк. Карта служит для доступа к накопительному или сберегательному счету. Клиент получает проценты на сумму, которая хранится в банке.

Возможности накопительного продукта:

- Внесение собственных средств.

- Покупки через платежные терминалы.

- Покупки в интернет-магазинах.

- Переводы физическим лицам.

- Снятие наличных в банкоматах.

- Участие в бонусных программах.

Подобрать выгодную дебетовую карту →

Условия снятия наличных и перевода платежей зависят от тарифа. Иногда с накопительного счета нельзя тратить деньги, чтобы получать максимальный процент. Или на балансе должна остаться определенная сумма по условиям договора. Некоторые дебетовые продукты можно использовать без ограничений.

Многие банки предлагают подключить овердрафт. Это минимальный кредитный лимит для срочных покупок. Задолженность по овердрафту гасится автоматически при поступлении денег на баланс.

Чем отличается дебетовая карта от зарплатной

| Зарплатная | Дебетовая |

| Пополнение за счет работодателя | Держатель вносит собственные средства |

| Договор заключает работодатель | Клиент должен обратиться напрямую в банк |

| Бесплатное оформление | Нужно оплатить выдачу и годовое обслуживание |

| Выдается с нулевым балансом | Можно пополнить при оформлении |

| Дополнительных услуг изначально нет | Дополнительные услуги могут входить в пакет |

| Выдается лицам старше 18 лет | Существуют предложения для детей от 7 лет (например, детская карта Тинкофф Джуниор) |

| Меньшие лимиты на операции | Увеличенные лимиты на операции |

| Бонусные программы могут отсутствовать | Клиент может получать кэшбэк за покупки |

| Овердрафт зачастую отсутствует | Часто есть возможность подключения овердрафта |

| Доступ к управлению финансами через личный кабинет и мобильное приложение | |

| Банк обязан предоставить информацию об использовании по запросу ФНС | |

| Срок действия: от 3 до 5 лет | |

Как видно из таблицы, между зарплатной и дебетовой картой есть не только отличия, но и сходства.

Как определить назначение карточки

По виду пластикового носителя нельзя сказать, к какому счету он привязан. На лицевой стороне указано название платежной системы, уникальный номер, имя держателя. Дизайн пластикового носителя также ни о чем не говорит.

Чтобы узнать тип карточки, нужно проверить условия договора. Если договор не сохранился, можно запросить информацию: по горячей линии, в личном кабинете, в клиентском отделении.

Предложения от Сбербанка

Некоторые банки позволяют объединить зарплатный и накопительный счет. Тогда различий почти нет: выплаты от работодателя приходят на накопительную карточку. Подобная возможность есть у Сбербанка.

Сравнение 3-х популярных продуктов:

| Банковская услуга | Visa Classic | Visa Classic Аэрофлот | Visa Platinum |

| Зарплатный проект | да | да | нет |

| Перечень валют | рубли, евро, доллары | рубли, евро, доллары | только рубли |

| Обслуживание (руб. в год) | 750 | 900 | 15000 |

| Подключение дополнительного пакета услуг (руб.) | 600 | 450 | 2500 |

Клиент Сбера или другого банка может оформить сразу два продукта, или объединить их функции в одном. Бонусная программа «Спасибо» действует для всех продуктов. Для оформления почти всех карточек требуется гражданство России, возраст старше 18 лет, наличие паспорта.

На одного человека может быть оформлено несколько карт, в том числе от одного банка.

Заключение

Зарплатная карта — это банковский продукт, который оформляется на сотрудника по инициативе работодателя. Дебетовая открывается по желанию клиента. Для нее характерны более выгодные условия. Клиент может использовать дебетовую карточку для получения зарплаты или заключить два разных договора с банком. Отличия в них заключаются в ряде ограничений.

Источник

Зарплатные и дебетовые карты – в чем сходство и различия? Особенности оформления и использования

Согласно данным ЦБ РФ, российские банки выпустили около 290 млн банковских карт, 195 миллионов из них продолжают оставаться активными, а половина от этого — зарплатные. С помощью карт в первом квартале 2020 года было совершено операций на 23 триллиона рублей. Работодатели активно отказываются от использования наличных и переходят на безналичный расчёт с персоналом. Такой способ удобнее, поскольку сотруднику не придётся ежемесячно лично приходить за деньгами. Помимо зарплатной, все желающие имеют право завести дебетовую карту. На первый взгляд предложения кажутся идентичными. Однако между ними существует большая разница.

Что такое зарплатная карта?

В статье 136 ТК РФ говорится, что организация обязана выплачивать заработную плату сотрудникам не реже 1 раза в полмесяца. Период предоставления денег фиксируется правилами внутреннего распорядка, коллективным или трудовым договором.

Работодатель может выдавать зарплату наличными или перечислять на банковский счет (в том числе карточный). Первый способ слишком сложный и дополнительно нагружает бухгалтерию — а если у фирмы нет кассы, она не может официально выдавать зарплату наличными. Поэтому работодатели массово переходят на использование банковских карт для перечисления зарплаты сотрудникам.

Эти карты выпускают и предоставляют банки в рамках зарплатного проекта — так принято называть эту услугу для работодателей. В рамках проекта кредитные организации открывают специальные карточные счета, и работодатели ежемесячно перечисляют на них деньги. Владельцы счетов — сами сотрудники организации, благодаря чему они могут получать деньги в любое удобное время, не отвлекая бухгалтерию фирмы.

Для работодателя такая услуга часто выгодна — банки, как правило, открывают зарплатные проекты практически бесплатно. Например, Сбербанк предлагает подключить услугу онлайн за 0 рублей и готов помочь перечислять зарплаты сотрудникам без выходных. Работодатели, если верить отзывам, довольны зарплатными проектами.

Банки тоже остаются в плюсе — они получают новых клиентов, которые совершают операции по картам. В результате на балансе банка аккумулируется большее количество денежных средств.

Сходства с дебетовой картой

Вообще существует 2 типа банковских карт — кредитные и дебетовые, и отличаются они наличием (или отсутствием) кредитного лимита. По этой логике зарплатные карты относятся к дебетовым. Продукты, действительно, очень похожи. Оба вида обеспечивают доступ клиенту к стандартным операциям, с их помощью можно:

- снимать наличные;

- отправлять переводы;

- оплачивать товары и услуги.

Как и к дебетовой, так и к зарплатной картам некоторые банки предлагают подключить овердрафт — это превращает карты в разновидность кредитных карт, а сотрудник организации получает возможность «залезать» в минус, чтобы оплатить товары или услуги.

Правда, услуга овердрафта не всегда удобна — всегда есть риск ошибочного списания в минус. Например, держатель карты Газпромбанк решил пополнить карточный счет и внес деньги через банкомат. Система выдала ошибку, но в приложении клиент увидел, что деньги пришли. В течение нескольких дней он активно использовал карту, но потом получил уведомление о том, что баланс по карте ушел в минус. В результате по звонку на горячую линию выяснилось, что из-за ошибки системы деньги на счет не пришли, и клиент использовал овердрафт. В итоге ему пришлось гасить долг перед банком.

И дебетовые, и зарплатные карты могут принимать участие в акциях. Пример — бонусная программа Спасибо от Сбербанка, по которой клиенты получают скидки на покупки. При оплате картой за товары и услуги клиент копит бонусы, которые можно списать вместо реальных денег при оплате в магазинах-партнерах. Пользователи, если снова верить отзывам, в целом довольны программой.

Отличия от дебетовой карты

Тем не менее, говорить, что дебетовые и зарплатные карты — это одно и то же, нельзя. Несмотря на схожесть услуг, эти банковские продукты имеют ряд существенных отличий. Они состоят в следующем:

- Перечень получателей. Принять участие в зарплатном проекте могут только сотрудники организации, которая заключила договор с банком. Оформить классическую дебетовую карту могут все клиенты в возрасте от 14-18 лет вне зависимости от места трудоустройства.

- Дополнительные опции. За хранение средств на счете дебетовой карты могут начислять проценты, а за совершение операций — предоставлять кэшбэк. По картам, выпущенным в рамках зарплатного проекта, обычно нет никаких дополнительных опций.

- Безопасность и контроль за операциями. Зарплатные карты оснащены чипом и магнитной полосой. О каждой операции на телефон клиента приходят смс-оповещения, а работодатель может оплатить страховку счетов сотрудников. Например, существует полис от Сбербанка «Защита карт», по которому можно получить компенсацию в размере до 350 000 руб. в случае хищения денег. Стандартные дебетовые карты обычно менее безопасны.

- Связь между собой. Дебетовые карты функционируют отдельно друг от друга — если карту одного держателя заблокируют, это никак не отразится на другом клиенте. Карты, выпущенные в рамках зарплатного проекта, связаны между собой. Если бухгалтер допустит ошибку, ФНС инициирует проверку, и по её итогам может быть принято решение о блокировке расчетного счёта работодателя. Меры применяют до выяснения причин сложившейся ситуации. В течение этого срока работодатель не сможет перечислять заработную плату сотрудникам. Фактически держатель не является полноценным владельцем зарплатной карты, и в его отношении в теории могут быть применены санкции из-за действий других лиц.

- Пакет услуг и программ существенно различается для зарплатных и дебетовых карт. Так, если карта выпущена в рамках зарплатного проекта Сбербанка, какие-либо дополнительные опции отсутствуют. Если используется классический дебетовый тариф, клиент дополнительно получит кэшбэк в размере до 30%.

- Доступный лимит. Максимальная сумма на переводы и снятие средств по зарплатным картам меньше, чем по дебетовым. Например, в рамках зарплатного проекта Сбербанка клиент может вывести до 150 000 руб. в сутки. Если в этой же кредитной организации оформить простую дебетовую карту, сумма увеличивается до 300 000 руб. Точный размер лимита зависит от статуса карточки.

Поэтому чаще всего клиенты банков оформляют сразу два варианта карт: зарплатную — для получения зарплаты, а дебетовую — для использования в личных целях.

Можно ли оформить дебетовую карту, если есть зарплатная?

В законодательстве и правилах банков не говорится, что клиент имеет право оформить только 1 карту. Более того, оба вида карт могут быть выпущены в одном банке. Однако процесс выпуска платежных средств имеет отличия.

Если нужна дебетовая карта, изначально нужно убедиться, что клиент соответствует требованиям для её получения. Карту могут выдать, если:

- у клиента российское гражданство;

- его возраст больше 18 лет (по спецпредложениям требование к возрасту может быть снижено);

- у него есть действующий паспорт;

- он имеет регистрацию по месту жительства.

Срок оформления зависит от места проживания клиента. Чем оно дальше от крупных городов, тем больше времени потребуется. На своем сайте Сбербанк приводит подробную таблицу сроков изготовления карт в зависимости от региона. Период варьируется от 2 до 15 дней.

Отзывы это подтверждают — банки обычно успевают изготовить карты в этот срок. Оформлением зарплатной карточки занимается работодатель. Он самостоятельно заключает договор с банком. Сотрудникам на руки выдают готовые карты (и часто в массовом порядке).

Источник

Дебетовая карта – это зарплатная карта?

Устраиваясь на работу, сотрудник получает новую зарплатную карту, но у него также остается пластик с предыдущего места трудоустройства. Можно договориться, что будущий доход будет перечисляться на старый счет, но часто новое руководство навязывает получение зарплатной карты того банка, с которым они работают и заключили договор.

Вновь прибывшим работникам приходиться приспосабливаться к их требованиям. Клиенты банка иногда боятся получать несколько карт, не зная, какие условия на них.

Особенности зарплатной карты

Она выдается от организации, на которой трудится человек, он не подписывает договор напрямую с банком, финансовые вопросы решаются через бухгалтерию предприятия. Зарплатная карта — это дебетовая разновидность банковского пластика, отличающаяся функционалом и не только.

Предприниматель открывает в кредитной организации расчетный счет и подключает к этому банку зарплатный проект, затем выдает всем своим сотрудникам именные карты, на которые перечисляет вознаграждения за труд.

Зарплатные карты были введены специально для контроля налоговыми органами движений средств населением РФ. При острой необходимости территориальные органы ФНС могут потребовать от банка предоставить сведения, то он это требование выполнит.

Зарплатные банковские продукты выдаются работникам с нулевым балансом, по умолчанию с них можно снимать только свои заработанные деньги, но некоторые финансовые структуры в качестве исключения предоставляют небольшой кредит — овердрафт.

Подключив себе онлайн-банкинг можно совершать и контролировать любые платежи и отслеживать состояние своего счета. Банки могут только предлагать подключение дополнительных услуг, но они не могут заставлять работников предприятий с зарплатными картами пользоваться ими, если такие привилегии им не нужны.

Главными функциями являются:

- Безналичная оплата покупок;

- Подключение вспомогательных услуг;

- Снятие наличных средств;

- Осуществление переводов и прием их на имеющийся пластик;

- Оформление карточки в виде дополнительной к дебетовой;

- Участие в бонусных акциях и программах лояльности.

В чем разница дебетовой карты от зарплатной?

Основное их отличие — возможность пользоваться разным пакетом программ и услуг. Дебетовую карту ее владелец открывает лично, тогда как зарплатную дает работникам организация, на которую они работают. В случае нарушений одним из участников проекта условий использования зарплатного пластика, банк может заблокировать все карты. За дебетовую, человек получивший ее, отвечает лично.

Другими отличиями являются:

- Меньший лимит снятия наличных.

- Узконаправленное использование зарплатного пластика — только на получение вознаграждения за свой труд, а дебетовая карточка может использоваться в личных целях.

- На накопительных картах действует кэшбэк, осуществляется начисление процентов на остаток и использование разных бонусов, а на их аналогах такое дополнительные привилегии исключены.

- Вслед за зарплатной картой можно получить дебетовую, тогда в случае блокировки основной карты можно будет пользоваться вторым пластиком.

- Зарплатные проекты наделены всеми инструментами для обеспечения безопасности и контроля операций, проходящих со стороны кредитной организации, что гарантирует сохранность средств.

- У держателей зарплатных карт намного больше шансов получить кредитный продукт в том же банке, в котором у него открыт счет.

- Дизайн и возможность получения премиальных.

Зарплатная карта не является личной.

В чем схожесть?

Дебетовая и зарпалатная карта имеют одинаковый срок действия — от 3 до 5 лет, на них можно перечислять неограниченное количество средств, снимать их в банкоматах и переводить на другие счета.

Возможность получения дебетовой карточки при наличии зарплатной?

Оба пластика клиент при желании может получить в одной финансовой структуре. Накопительный вариант оформляется, когда уже есть зарплатный, но при условии, что заявитель:

- Старше 18 лет;

- Имеет действующий паспорт и регистрацию в районе, где находиться банк.

За каждой из этих карт будет закреплен свой счет, они будут зарплатными и накопительными. Их владелец может переводить между ними средства самостоятельно, подключившись к мобильному банкингу или зайдя в систему интернет-банк.

В роли дебетовой карты может быть один из пластиков, выданных на фоне зарплатного проекта. По новой карте клиент определяет лимит расходных средств за определенный период. Он может открыть несколько дополнительных карт и передать их родственникам.

Плюсы зарплатной карты

Получая такую карту, работник может не вникать в то, как она оформляется и каким способом на нее перечисляются средства. Среди очевидных преимуществ такой карты выделяют:

- Деньги перечисляются на пластик в день зарплаты, не нужно идти и получать их на кассе;

- Отпадает необходимость в проведении инкассации;

- При необходимости можно установить лимит овердрафта;

- Гарантию сохранности средств;

- С ней банки предлагают пользоваться льготным кредитом и размещать депозиты по выгодным процентам.

Недостатки

Удобство использования зарплатной карты не поддается сомнению, но у нее имеются и некоторые минусы:

- Снятие денег происходить только в банкоматах и кассах банка, из-за чего перед совершением покупки необходимо заранее позаботиться о получение наличных.

- Работодатель может сэкономить и выдать работникам самый простой вариант зарплатного пластика, и ее владелец должен будет сам подключать дополнительные услуги.

Следите за овердрафтом

Это краткосрочный займ, чтобы им пользоваться необходимо, платить определенную комиссию. Его необходимо погасить в определенный период и оплатить проценты по нему. По нему, в отличие от условий кредитки, не предусмотрено льготного периода.

Размер, порядок погашения и сроки прописываются в соглашении, в отличие от кредита он небольшого размера, его следует погашать за короткое время и без рассрочек.

По неосторожности можно снять свои средства совместно с овердрафтом, так как при проверке счета будет указан суммарный остаток. Вот почему следует точно знать сумму овердрафта, чтобы по неосторожности не влезть в кредит и не платить проценты.

Зарплатная карта — удобный банковский продукт, но после увольнения человек может продолжать ею пользоваться только если будет оплачивать расходы по обслуживанию самостоятельно.

Загрузка…

Источник