Можно ли получить вычет на обучение ребенка вождению

Содержание статьи

Налоговый вычет за обучение в автошколе

Добрый день, уважаемый читатель.

В этой статье речь пойдет о том, каким образом получить налоговый вычет за обучение в автошколе.

Далеко не каждый кандидат в водители знает, что он частично может возместить сумму, потраченную на обучение в автошколе, за счет НДФЛ (налога на доходы физических лиц). Причем вернуть деньги можно не только за собственное обучение, но и за обучение близких родственников.

Вы узнаете:

- Как получить налоговый вычет за обучение в автошколе?

- Какую сумму налога можно вернуть?

- Какие документы нужны для получения вычета?

- Как заполнить декларацию для возврата налога?

- Как заполнить заявление на возврат НДФЛ?

- В какой срок можно получить вычет?

Для начала хочу обратить Ваше внимание, что вернуть деньги могут только граждане, которые уплачивают налог на доходы (13% от заработной платы). Например, индивидуальные предприниматели подобный налог не уплачивают, поэтому ИП не может получить вычет за обучение в автошколе.

Еще один важный момент. В этой статье будет рассматриваться вычет за обучение в автошколе, однако налоговые вычеты можно получить и за обучение в других образовательных организациях. Все документы при этом оформляются по аналогии.

Приступим.

Как получить налоговый вычет за обучение в автошколе?

Статья 219 налогового кодекса Российской Федерации:

1. При определении размера налоговой базы в соответствии с пунктом 3 статьи 210 настоящего Кодекса налогоплательщик имеет право на получение следующих социальных налоговых вычетов:

…

2) в сумме, уплаченной налогоплательщиком в налоговом периоде за свое обучение в образовательных учреждениях, — в размере фактически произведенных расходов на обучение с учетом ограничения, установленного пунктом 2 настоящей статьи, а также в сумме, уплаченной налогоплательщиком-родителем за обучение своих детей в возрасте до 24 лет, налогоплательщиком-опекуном (налогоплательщиком-попечителем) за обучение своих подопечных в возрасте до 18 лет по очной форме обучения в образовательных учреждениях, — в размере фактически произведенных расходов на это обучение, но не более 50 000 рублей на каждого ребенка в общей сумме на обоих родителей (опекуна или попечителя).

Право на получение указанного социального налогового вычета распространяется на налогоплательщиков, осуществлявших обязанности опекуна или попечителя над гражданами, бывшими их подопечными, после прекращения опеки или попечительства в случаях оплаты налогоплательщиками обучения указанных граждан в возрасте до 24 лет по очной форме обучения в образовательных учреждениях.

…

Право на получение указанного социального налогового вычета распространяется также на налогоплательщика — брата (сестру) обучающегося в случаях оплаты налогоплательщиком обучения брата (сестры) в возрасте до 24 лет по очной форме обучения в образовательных учреждениях;

Итак, налоговый вычет можно получить:

- за собственное обучение;

- за обучение детей до 24 лет;

- за обучение подопечных до 24 лет по очной форме обучения;

- за обучение брата/сестры до 24 лет по очной форме обучения.

Поскольку обучение в автошколе в любом случае является очной формой обучения, то возместить деньги можно не только за свое обучение, но и за обучение детей, подопечных и братьев/сестер в возрасте до 24 лет.

С собственным обучением вопросов обычно не возникает. А вот при получении вычета за другого человека следует обратить внимание на заключение договора с автошколой. Этот договор должен быть заключен на имя человека, который впоследствии будет получать вычет.

Например, Вы хотите получить вычет за обучение в автошколе своего ребенка в возрасте 19 лет. В этом случае Вы должны заключить договор с автошколой. В тексте договора должно быть указано, что в автошколе будет учиться ребенок. С подобными договорами проблемы в автошколах обычно не возникают, т.к. данный вычет пользуется популярностью.

Так что о получении социального вычета следует задуматься еще до заключения договора с автошколой.

Указанный социальный налоговый вычет предоставляется при наличии у образовательного учреждения соответствующей лицензии или иного документа, который подтверждает статус учебного заведения, а также представлении налогоплательщиком документов, подтверждающих его фактические расходы за обучение.

Все официальные автошколы имеют соответствующую лицензию и при необходимости могут сделать копию этого документа.

Обратите внимание, существуют особенности получения вычета, которые не относятся к обучению в автошколе. Однако при получении вычетов за другие виды обучения их нужно учитывать:

Социальный налоговый вычет предоставляется за период обучения указанных лиц в учебном заведении, включая академический отпуск, оформленный в установленном порядке в процессе обучения.

Социальный налоговый вычет не применяется в случае, если оплата расходов на обучение производится за счет средств материнского (семейного) капитала, направляемых для обеспечения реализации дополнительных мер государственной поддержки семей, имеющих детей;

Максимальная сумма налога для возврата

Законодательство устанавливает ограничения на максимальную сумму, налоги с которой можно вернуть (пункт 2 статьи 219 НК РФ):

Социальные налоговые вычеты, предусмотренные подпунктами 2 — 6 пункта 1 настоящей статьи (за исключением вычетов в размере расходов на обучение детей налогоплательщика, указанных в подпункте 2 пункта 1 настоящей статьи, и расходов на дорогостоящее лечение, указанных в подпункте 3 пункта 1 настоящей статьи), предоставляются в размере фактически произведенных расходов, но в совокупности не более 120 000 рублей за налоговый период.

Вернуть налог можно с суммы, не превышающей 120 000 рублей. В эту сумму кроме затрат на обучение входят также затраты на медицинские услуги, на пенсионные взносы, на независимую оценку квалификации.

Например, если за 2016 года Иванов И.И. прошел обучение в автошколе на сумму 35 000 рублей, а также потратил на свое лечение 100 000 рублей, то налоговый вычет он сможет получить только со 120 000 рублей.

Еще одно ограничение, это максимальная сумма, которую можно потратить на обучение детей и подопечных — 50 000 рублей на каждого ребенка в сумме на обоих родителей. Указанной суммы обычно хватает, чтобы покрыть стоимость обучения в автошколе. А вот если речь идет об обучении в высшем учебном заведении, то пятидесяти тысяч рублей в год может оказаться недостаточно, т.е. налог удастся вернуть не со всей стоимости обучения.

Итак, максимальный размер НДФЛ, который можно вернуть:

| За собственное обучение | 120 000 * 0,13 = 15 600 рублей |

| За обучение каждого ребенка | 50 000 * 0,13 = 6 500 рублей |

Указанная сумма стоит того, чтобы заполнить декларацию 3-НДФЛ и отнести ее в налоговую инспекцию.

Если на обучение в автошколе кандидат в водители затратил 40 000 рублей, то он сможет вернуть в налоговой НДФЛ в размере 5 200 рублей.

Обратите внимание, максимальные суммы вычета за себя и за обучение детей не пересекаются.

Например, если Вы потратили на собственное обучение 120 000 рублей, а на обучение каждого из двух детей по 50 000 рублей, то налог можно вернуть с 220 000 рублей.

Документы для налогового вычета в 2021 году

Документы, которые необходимы для получения вычета за обучение в автошколе:

- Договор с автошколой.

- Лицензия автошколы.

- Документы, подтверждающие оплату обучения (чеки, платежные поручения).

- Документ, подтверждающий родственные связи (свидетельство о рождении, при получении вычета за ребенка).

- Справка 2-НДФЛ (ее следует получить на работе).

- Декларация 3-НДФЛ (о ее заполнении речь пойдет ниже).

- Заявление на возврат НДФЛ (рассмотрено ниже).

Заполнение декларации 3 НДФЛ на вычет за обучение

Заполнение налоговой декларации подробно рассмотрено в отдельной статье. Ниже подробно будут рассмотрены только те вкладки программы, которые нужно заполнять при получении вычета за обучение.

1. Установите программу «Декларация».

Примечание. Используйте программу, в названии которой указан год, за который подается декларация. Если Вы подаете декларацию за 2021 год, то нужно скачать программу «Декларация 2021» с сайта налоговой.

2. Заполните вкладки «Задание условий» и «Сведения о декларанте».

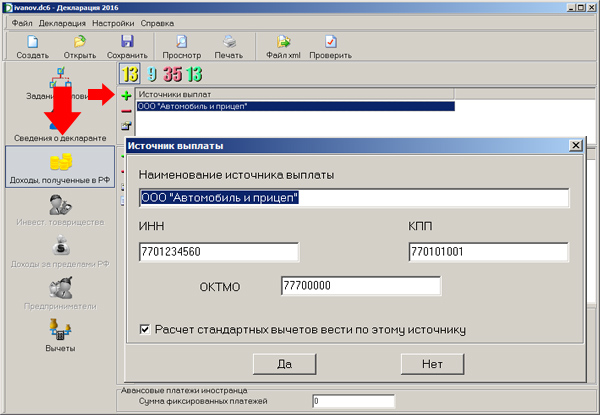

3. На вкладке «Доходы, полученные в РФ», следует ввести информацию о заработной плате в соответствии со справкой 2-НДФЛ.

Сначала нужно добавить данные об организации, в которой Вы работаете. Для этого нужно нажать на зеленый плюс в верхней части окна:

В открывшемся окне следует заполнить поля в соответствии со справкой 2-НДФЛ, после чего нажать на кнопку «Да».

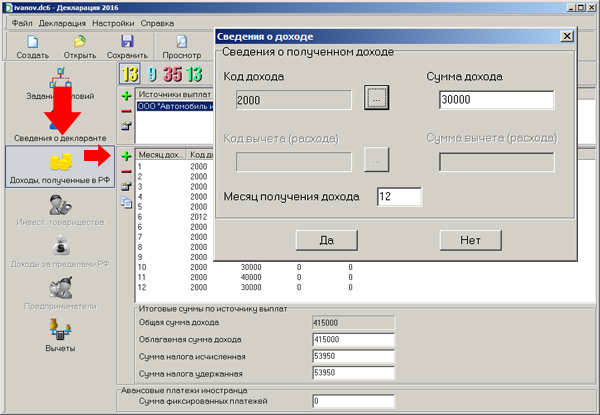

После этого нужно добавить сведения о всех выплатах за предшествующий год. Для этого нужно нажать на зеленый плюс в нижней части окна:

Все поля заполняются в соответствии со справкой 2-НДФЛ. Операцию следует повторить для всех доходов (заработной платы за каждый месяц, отпускных, больничных и других выплат).

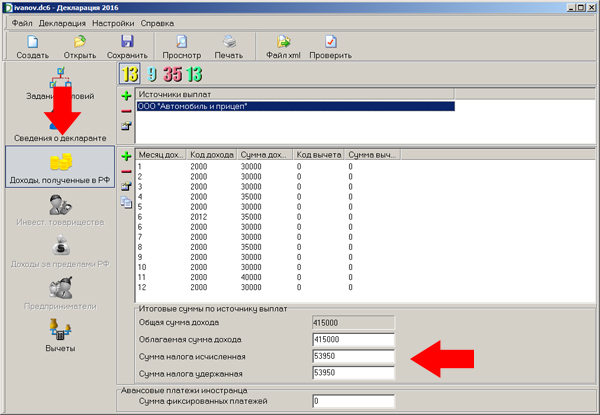

В завершение нужно заполнить нижнюю часть вкладки (также на основании справки 2-НДФЛ):

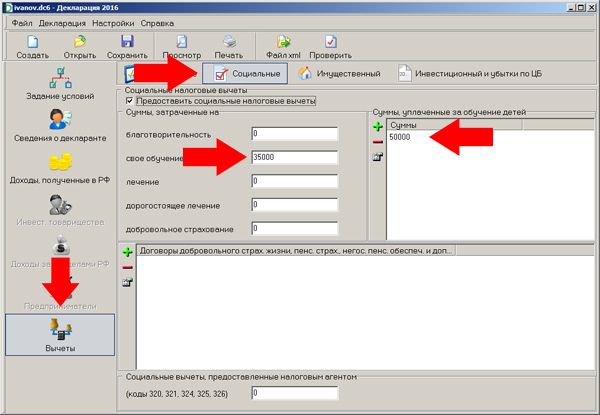

4. Перейдите на вкладку «Вычеты» и в верхней части окна нажмите на кнопку «Социальные»:

Если Вы хотите получить вычет за собственное обучение в автошколе, то следует заполнить поле «свое обучение». В это поле нужно внести полную сумму, потраченную на учебу, даже если она превышает 120 000 рублей. При формировании декларации цифра будет автоматически приведена к нужному виду.

Если Вы хотите получить вычет за обучение ребенка в автошколе, то нужно нажать на зеленый плюс в правой части окна и ввести стоимость обучения в открывшемся окне. Здесь также нужно вводить полную стоимость обучения, даже если она превышает лимит в 50 000 рублей.

В примере выше на собственное обучение в автошколе было потрачено 35 000 рублей, а на обучение ребенка в автошколе — 50 000 рублей.

5. Сохраните декларацию (кнопка «Сохранить» в верхней части экрана), после чего распечатайте ее. Ниже Вы можете скачать образец декларации по форме 3-НДФЛ для получения налогового вычета за обучение:

6. Часть декларации нужно заполнить от руки. А именно, в нижней части первого листа нужно заполнить поле «с приложением подтверждающих документов или их копий на … листах». В этом поле следует написать количество документов, прилагаемых к декларации.

Кроме того, на всех страницах нужно поставить текущую дату и свою подпись.

Заполнение заявления на возврат НДФЛ

Для начала предлагаю Вам скачать бланк и образец заявления:

Заявление на возврат НДФЛ заполняется следующим образом:

1. Укажите в шапке наименование налоговой инспекции, в которую Вы подаете заявление. Узнать точное наименование можно на сайте налоговой инспекции. Данный вопрос подробно рассматривался в этой статье.

2. Укажите в шапке собственные ФИО, ИНН и адрес. Эти данные можно взять с первой страницы сформированной ранее налоговой декларации.

3. В тексте заявления укажите номер статьи (78), впишите слово «уплаченную», а также название дохода (налог на доходы физических лиц за 2016 год).

4. Заполните поля КБК и ОКТМО. Эти значения можно взять на втором листе налоговой декларации (поля 020 и 030).

5. Внесите в заявление сумму, подлежащую возврату. Она также приведена на втором листе декларации (поле 050).

6. В нижней части декларации нужно указать данные банковского счета, на который налоговая вернет Вам деньги. Например, если у Вас есть банковская карта, то Вы можете получить реквизиты счета в ближайшем отделении Вашего банка.

7. В нижней части заявления поставьте дату и подпись.

После этого у Вас на руках оказались все документы, необходимые для получения вычета за обучение в автошколе. Осталось лишь подать их в налоговую инспекцию и дождаться возврата налога.

Если Вы не хотите идти в налоговую, то декларацию можно подать в режиме онлайн:

Срок давности возврата налога за обучение

Срок подачи налоговой декларации за предшествующий год — 30 апреля (статья 229 Налогового кодекса Российской Федерации):

Налоговая декларация представляется не позднее 30 апреля года, следующего за истекшим налоговым периодом, если иное не предусмотрено статьей 227.1 настоящего Кодекса.

Однако до 30 апреля декларацию нужно подать лишь в том случае, если в предшествующем году Вы получили доходы, за которые обязаны отчитаться.

Например, если в 2016 году Вы продали автомобиль (получили доходы) и в этом же году Вы оплатили обучение ребенка в автошколе, то декларацию обязательно нужно подать до 30 апреля 2017 года.

В том случае, если Вы не имели дополнительных доходов за прошлый год, декларацию на получение вычета можно подать и позже (статья 78 Налогового Кодекса РФ):

7. Заявление о зачете или о возврате суммы излишне уплаченного налога может быть подано в течение трех лет со дня уплаты указанной суммы, если иное не предусмотрено законодательством Российской Федерации о налогах и сборах.

Т.е. подать документы на возврат налога можно в течение 3-х лет.

Например, в 2018 году можно получить вычет за обучение в автошколе, которое было пройдено в 2017, 2016 или 2015 году.

Удачи на дорогах!

Об авторе:

Максим Калашников

—

эксперт по автомобильному законодательству России. Более 11 лет занимается изучением автомобильных нормативных документов и консультациями водителей. Автор аналитических статей и обучающих курсов. Руководитель проекта ПДД Мастер (pddmaster.ru).

Источник

Налоговый вычет за обучение в автошколе

08 января 2021

55Налоговый вычет за обучение в автошколе

Вера Клочко

Налоговый консультант

11176

Но можно получить часть денег от государства, если вы недавно сдавали на права и оплачивали обучение в автошколе. Получить налоговый возврат за обучение в автошколе — ваше право по НК РФ. Даже если вы учились в другом городе, заявить о своем желании получить вычет вы можете по месту текущего проживания.

Как вернуть из бюджета страны часть своих денег на обучение, разберемся в этой статье.

![]()

Статьи

Бесплатно задайте вопросы

Бесплатный звонок для всей России

Мы работаем с 8:00 до 21:00 по Москве

Поможем получить налоговый вычет

Рассчитаем налоговые вычеты,

на которые вы можете претендовать

Как вернуть из бюджета страны часть своих денег на обучение, разберемся в этой статье.

Кто может получить налоговый вычет за обучение в автошколе?

Получить налоговый вычет за автошколу может любой гражданин Российской Федерации, если он:

- официально трудоустроен и получает зарплату, с которой удерживают НДФЛ или же имеет иной вид дохода, с которого платит НДФЛ по ставке 13%;

- оплачивал собственное обучение в автошколе по любой форме (очная, заочная, вечерняя);

- оплачивал только очное обучение в автошколе своего ребенка или подопечного в возрасте до 24 лет;

- оплачивал только очное обучение в автошколе своей сестры или брата в возрасте до 24 лет;

- напишет заявление на вычет и подготовит необходимые документы (об этом ниже);

- не подпадает под другие ограничения по этому налоговому вычету.

Кому не положен налоговый возврат?

Вернуть налог за обучение не получится если:

- вы предприниматель на спецрежимах, вычет не положен, т.к. не отчисляете НДФЛ по ставке 13%;

- вы получали доход в виде государственного пособия и не уплачивали с него 13% (например, когда женщина в декретном отпуске и больше не имеет никакого дохода);

- вы работаете, но получаете «серую» зарплату в конверте;

- вы неработающий пенсионер;

- вы безработный;

- вы оплачивали обучение в автошколе материнским капиталом;

- вы нерезидент РФ.

ВАЖНО

Возврат ндфл не получится оформить, если вы платили за учебу своего мужа или жены, своих родителей, племянников, внуков и других близких и не очень родственников.

Какую сумму можно вернуть?

Вы можете вернуть 13 процентов от стоимости обучения. Но в этом налоговом вычете есть ряд ограничений по сумме возврата, будьте внимательны:

- Вернуть налог можно с суммы за собственное обучение не превышающей 120 000 рублей в год. В эту сумму входит все — и само обучение и затраты на лечение, медицинские услуги, пенсионные взносы и другие суммы по социальным вычетам.

- На обучение детей и подопечных сумма ограничена еще меньше — не более 50 000 рублей в год на каждого ребенка.

Максимально можно вернуть:

15 600 руб. — за собственное обучение в автошколе

6 500 руб. — за обучение каждого ребенка

Обратите внимание

Суммы, которые можно получить по этому налоговому вычету за свое обучение и обучение детей не пересекаются. Исключение, если вы оплачивали курсы в автошколе для себя и для своей сестры (брата) в один год — тогда сумма ограничена только 120 000 руб.

Пример

Допустим, в начале 2018 г. вы вместе с братом учились в автошколе и вы заплатили за себя и за него 130 000 руб. за двоих. Тогда же и ваш сын тоже захотел учиться вождению и вы заключили договор с автошколой на себя, чтобы получить налоговый вычет. Стоимость обучения за сына — 55 000 руб. Вы можете оформить налоговый вычет за обучение в автошколе до 2021 г. и получить 22 100 руб.:

— 15 600 руб (120 000 *13%), несмотря на то, что вы заплатили 130 000 руб. действует общее ограничение на вас и брата 120 000 руб.,

— 6 500 руб. (50 000 * 13%), максимальная сумма с которой можно получить налоговый вычет за ребенка — 50 000 руб.

Какие документы нужны, чтобы вернуть деньги за автошколу?

Кому и в каком размере можно оформить возврат денег разобрались, теперь поговорим о том, какие документы нужно собрать, чтобы получить налоговый вычет за обучение в автошколе.

Итак, подготовьте для налоговой инспекции:

- налоговую декларацию по форме 3-НДФЛ;

- справку о доходах по форме 2-НДФЛ;

- заявление на возврат налога;

- копию договора с автошколой на обучение вас, ваших детей, подопечного, брата или сестры, где будет написана форма обучения;

- копию лицензии автошколы на оказание образовательных услуг;

- платежные документы, подтверждающие оплату за обучение в автошколе;

- копию документов подтверждающих родство (при оплате обучения за ребенка, брата или сестру).

Если подаете документы лично, возьмите с собой оригиналы документов для проверки.

ВАЖНО

Если вы хотите получить налоговый вычет за обучение в автошколе на ребенка или брата (сестру), оформляйте договор с автошколой на себя, так как именно вы будете получать деньги.

Когда можно получить возврат подоходного налога за обучение?

Заполнить декларацию и подать документы на налоговый вычет можно не позднее трех календарных лет с того момента, когда вы оплачивали обучение, если в эти годы у вас были расходы и вы платили налог. То есть если вы платили за автошколу в 2019 г., то оформить налоговый вычет сможете не позднее 2022 г.

Обратите внимание, в декабре 2021 г. заканчивается 3-летний срок подачи документов на налоговый вычет за обучение в автошколе в 2018 г. Не опоздайте с оформлением!

Имейте в виду, что сумма налогового возврата, которую возможно получить от государства по всем социальным вычетам (включая оплату обучения, медицинские услуги, страхование и пр.) не может превышать 15 600 руб. (120 000 руб. * 13%).

ПРИМЕР

Зубов Д. П. в 2020 г. в г. Москве прошел обучение в автошколе за 35 000 рублей, а также лечил зубы за 105 000 руб. Он хочет получить социальный налоговый вычет в 2021 г.. Общая сумма затрат 140 000 руб, но вычет ему положен только со 120 000, т.к. сумма вычета ограничена этой суммой. Зубов Д. П. сможет вернуть только 15 600 руб.

Источник