Можно ли получить справку об открытых счетах через контур

Содержание статьи

Как в Контур.Экстерн отправить сообщение об открытии (закрытии) лицевого счета, заявление о постановке на учет

Распечатать

В системе Контур.Экстерн появилась возможность передать следующие формы:

- С-09-3-1 «Сообщение о создании на территории Российской Федерации обособленного подразделения российской организации (за исключением филиалов и представительств) и изменениях в ранее сообщенные сведения об обособленном подразделении»;

- С-09-3-2 «Сообщение об обособленном подразделении российской организации на территории Российской Федерации, через которое прекращается деятельность организации (которое закрывается организацией)»;

- С-09-4 «Сообщение о реорганизации или ликвидации организации».

- 1-6-Учет «Уведомление о выборе налогового органа»;

- ЕНВД-1 «Заявление о постановке на учет организации в качестве налогоплательщика единого налога на вмененный доход для отдельных видов деятельности»;

- ЕНВД-2 «Заявление о постановке на учет индивидуального предпринимателя в качестве налогоплательщика единого налога на вмененный доход для отдельных видов деятельности»;

- ЕНВД-3 «Заявление о снятии с учета организации в качестве налогоплательщика единого налога на вмененный доход для отдельных видов деятельности»;

- ЕНВД-4 «Заявление о снятии с учета индивидуального предпринимателя в качестве налогоплательщика единого налога на вмененный доход для отдельных видов деятельности»;

- Уведомление о контролируемых сделках;

- Уведомление о переходе на УСН;

- Уведомление об отказе от УСН;

- Сообщение об утрате права на УСН;

- Уведомление об изменении объекта налогообложения;

- Уведомление о прекращении деятельности по УСН;

- Уведомление о переходе на ЕСХН;

- Уведомление об отказе от ЕСХН;

- Сообщение об утрате права на ЕСХН;

- Уведомление о прекращении деятельности ЕСХН;

- Уведомление о наличии счета за пределами РФ;

- Уведомление об изменении реквизитов счета в банке за пределами РФ;

- Уведомление об открытии (закрытии) счета в банке за пределами РФ.

Формы С-09-* реализованы согласно приказу ФНС России № ММВ-7-6/362@ от 09.06.2011, форма 1-6-Учет согласно приказу ФНС РФ № ЯК-7-6/488@ от 11.08.2011, формы заявлений о постановке на учет — согласно приказу ФНС России от 11.12.2012 №ММВ-7-6/941@, уведомления УСН и уведомление об изменении объекта налогообложения — согласно приказу ФНС России от 16.11.2012 № ММВ-7-6/878@, уведомления ЕСХН — согласно приказу ФНС России от 07.02.2013 № ММВ-7-6/64@.

ФНС закрыла прием по ТКС следующих форм:

- С-09-1 «Сообщение об открытии (закрытии) счета (лицевого, расчетного)» (см. Федеральный закон от 02.04.2014 N 52-ФЗ)

- С-09-2 «Сообщение об участии в российских и иностранных организациях» (см. Приказ ФНС от 27.04.2016 № СА-7-6/306@)

В Контур.Экстерн отправка указанных форм закрыта (см. разъясняющее письмо ФНС от 08.05.2014 N СА-4-14/8901).

Необходимо на вкладке «ФНС» нажать «Заполнить в системе» и ввести название нужной формы в строке поиска.

Если форма С-09-* подписывается сертификатом уполномоченного представителя, то совместно с ней в налоговую передается сообщение о представительстве (СоП) (в меню «Реквизиты и настройки» > Нажмите на «Сообщение о представительстве» или «доверенность»). Если форма подписывается сертификатом законного представителя (руководителя), то сообщение о представительстве не передается.

В течение следующего рабочего дня после отправки одной из перечисленных форм в систему поступают следующие документы

1. Подтверждение даты отправки — документ, формируемый специализированным оператором связи. Датой направления сообщения считается дата, зафиксированная в подтверждении даты отправки.

2. Извещение о получении отчета инспекцией.

3. Квитанция о приеме либо уведомление об отказе — документы, которые формируются в инспекции и содержат результат проверки сообщения. Поступают в течение следующего рабочего дня после отправки сообщения.

Квитанция о приеме — документ, подтверждающий факт принятия сообщения.

Уведомление об отказе — документ, который поступает в случае непринятия сообщения. Следует исправить указанные в уведомлении об отказе ошибки и повторить процедуру отправки.

Если в течение одного рабочего дня от налогового органа не поступила квитанция на форму С-09-*, то следует направить сообщение на бумажном носителе в срок, установленный Налоговый кодексом.

Чтобы просмотреть отправленные документы, следует перейти в меню «ФНС» > «Отправленные отчеты». В открывшемся окне выберите Документы > «Представления».

Источник

Представление заявителю сведений о его банковских счетах

Заявителю — гражданину (физическому лицу), сведения о его банковских счетах могут быть предоставлены налоговыми органами на основании положений Федерального закона от 27.07.2006 № 149-ФЗ «Об информатизации, информационных технологиях и о защите информации» (далее – Закон № 149-ФЗ).

В соответствии с пунктом 2 статьи 8 Закона № 149-ФЗ гражданин (физическое лицо) имеет право на получение от государственных органов, органов местного самоуправления, их должностных лиц в порядке, установленном законодательством Российской Федерации, информации, непосредственно затрагивающей его права и свободы.

При этом статьей 6 Федерального Закона № 149-ФЗ установлено, что обладатель информации, в данном случае Федеральная налоговая служба, которая осуществляет полномочия обладателя информации от имени Российской Федерации, вправе разрешать или ограничивать доступ к информации, определять порядок и условия такого доступа, а также при осуществлении своих прав обязана соблюдать права и законные интересы иных лиц, ограничивать доступ к информации, если такая обязанность установлена федеральными законами.

В силу положений статьи 84 и статьи 102 Налогового кодекса Российской Федерации сведения о налогоплательщике с момента постановки на учет в налоговом органе являются налоговой тайной, которая не подлежит разглашению налоговыми органами, их должностными лицами, за исключением случаев, предусмотренных федеральным законом.

Порядок доступа к конфиденциальной информации налоговых органов (далее – Порядок) утвержден приказом МНС России от 03.03.2003 № БГ-3-28/96 «Об утверждении порядка доступа к конфиденциальной информации налоговых органов» (зарегистрирован в Минюсте России 26.03.2003, регистрационный № 4334) (далее – приказ № БГ-3-28/96).

В соответствии с пунктом 11 Порядка запрос о предоставлении конфиденциальной информации (далее — запрос) оформляется и направляется в письменном виде на бланках установленной формы фельдсвязью, почтовыми отправлениями, курьерами, нарочными или в электронном виде по телекоммуникационным каналам связи с реквизитами, позволяющими идентифицировать факт обращения пользователя в налоговый орган.

При направлении запросов по телекоммуникационным каналам связи подпись заявителя подтверждается электронной цифровой подписью, отвечающей требованиям Федерального закона от 06.04.2011 № 63-ФЗ «Об электронной подписи».

Гражданин для получения сведений о своих банковских счетах вправе лично обратиться с запросом, составленным в произвольной форме, предъявив документ, удостоверяющий личность; подать заявление, через сервис «Личный кабинет налогоплательщика для физических лиц» (раздел: «обращение в свободной форме») или направить запрос по телекоммуникационным каналам связи, подписанный своей усиленной квалифицированной электронной подписью.

Запросы, по форме и содержанию не отвечающие требованиям Порядка, исполнению не подлежат.

Обратиться за получением сведений о своих банковских счетах заявитель может в любой территориальный налоговый орган, в том числе по месту своего жительства (пребывания).

При обращении с запросом заявителю необходимо принять во внимание тот факт, что сведения о счетах (вкладах) физических лиц представляются банками в налоговые органы в соответствии с пунктом 1 статьи 86 Налогового кодекса Российской Федерации (в редакции Федерального закона от 28.06.2013 № 134-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации в части противодействия незаконным финансовым операциям») с 1 июля 2014 года. Информацией о ранее открытых физическими лицами счетах в банках (если такие счета не закрывались либо по ним не было изменений) налоговые органы не располагают. Также налоговые органы не располагают информацией о движении денежных средств по счетам. Такую информацию заявитель может запросить у банка, в котором открыт счет.».

Источник

Запрос на сверку с налоговой из Контур.Экстерн

В Контур.Экстерне можно запрашивать у ФНС информационные услуги на основании приказа № ММВ-7-6/196 от 13 июня 2013 года. В рамках взаимодействия можно получать в электронном виде такие документы:

- справки о состоянии расчетов, об исполнении налоговых обязательств;

- выписки по расчетам с бюджетом;

- перечень форм налоговой отчетности (деклараций, расчетов), бухгалтерской отчетности, которые налогоплательщик подал за определенный период;

- акты сверки по всем возможным платежам, включая штрафы и пени.

Процесс отправления запроса и получения ответа

Взаимодействие через Контур.Экстерн включает такие этапы:

- Формирование и направление запроса. Подписывается он электронной подписью, налогоплательщика или его представителя. В последнем случае нужно приложить сообщение о представительстве.

- Поучение подтверждения от оператора.

- Получение от налогового органа «Извещения о получении» либо «Сообщения об ошибке». Извещение подписывается ЭЦП налоговой.

- Получение от ФНС одного из двух документов:

- «Квитанция о приеме». Означает, что налоговики работают над запросом и готовят ответ.

- «Уведомление об отказе». Запрос не обрабатывается, нужно подать его снова.

Подача запроса

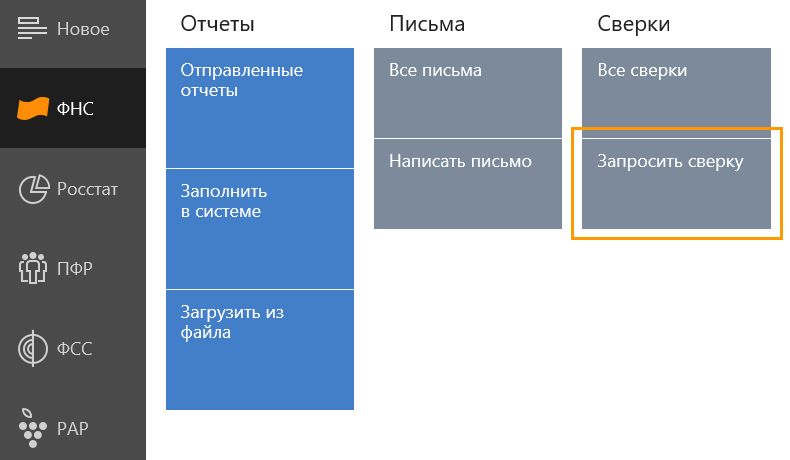

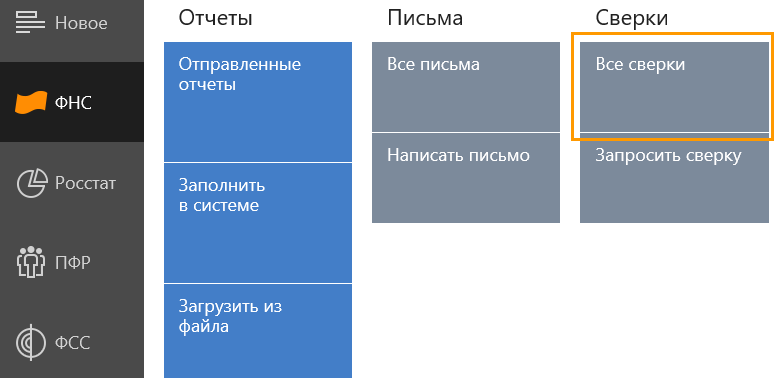

С главной страницы сервиса нужно перейти во вкладку «ФНС» и в блоке «Сверки» нажать «Запросить сверку»:

Откроется окно со строкой, в которой нужно ввести тип документа:

В следующем окне нужно заполнить несколько полей.

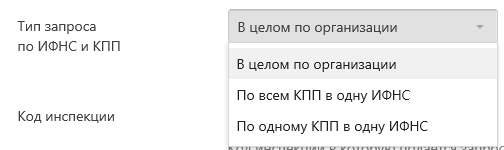

Тип запроса по ИФНС и КПП

При выборе типа запроса возможны варианты:

В некоторых случаях выбор будет сделан автоматически. Например, если подается запрос справки об исполнении обязанности об уплате налогов. Она подается в целом по организации, поэтому выбора здесь не будет.

Единый запрос на организацию включает сведения обо всех филиалах и подразделениях, относящихся в том числе и к другим налоговым органам. При этом поле «Код инспекции ФНС России, в которой формируется ответ», будет автоматически заполнено нулями. А в поле «Код инспекции ФНС России, в которую подается запрос», необходимо вписать код налогового органа, в котором зарегистрирована головная организация. Поле «КПП налогоплательщика» заполнять не нужно.

Если выбран тип запроса «По одному КПП в одну ФНС», то код КПП указать нужно непременно.

Даты

Если формируется запрос перечня сданных отчетов, то даты нужно указывать в пределах одного года. Например, если нужно получить документы за 2017 и частично за 2018 годы, то нужно сформировать два отдельных запроса.

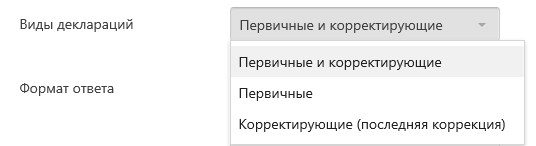

Виды деклараций

Если подается запрос на перечень сданных отчетов, из выпадающего меню нужно будет выбрать, какие именно отчеты интересуют — первичные, корректирующие (подразумевается последняя коррекция) либо те и другие.

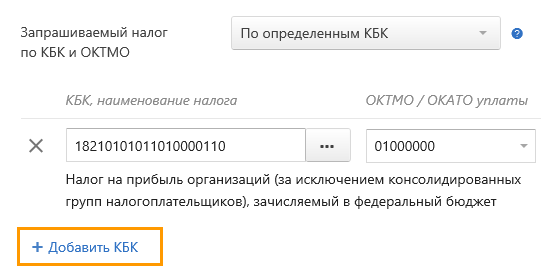

Запрашиваемый налог по КБК и ОКТМО

Это поле актуально для запросов по выписке операций по расчетам с бюджетом, а также по акту сверки. При формировании таких запросов нужно выбрать налог. Если его не указать, то акт будет представлен в отношении всех налогов.

Форма ответа

Если запрашивается информация о налогоплательщике в целом или справка об исполнении обязательства, то ответ придет в формате XML. Для прочих типов запросов можно выбрать формат ответа — RTF, XML, XSL или PDF.

Отправитель

Отправителем может быть:

- Руководитель организации. Запрос будет подписан его ЭЦП. При этом в поле ниже автоматически вставятся данные руководителя. Для их изменения нужно войти с главной страницы в раздел «Реквизиты и настройки», далее перейти в «Реквизиты плательщика» и выбрать «Руководитель».

- Представитель организации. Запрос будет подписан ЭЦП представителя. Вместе с ним нужно будет направить информационное сообщение о представительстве.

Чтобы каждый раз не заполнять поля запроса заново, можно сохранить его как шаблон — для этого есть ссылка в нижней части окна. Впоследствии можно будет нажать на находящуюся рядом ссылку «Шаблоны» и выбрать из списка нужный.

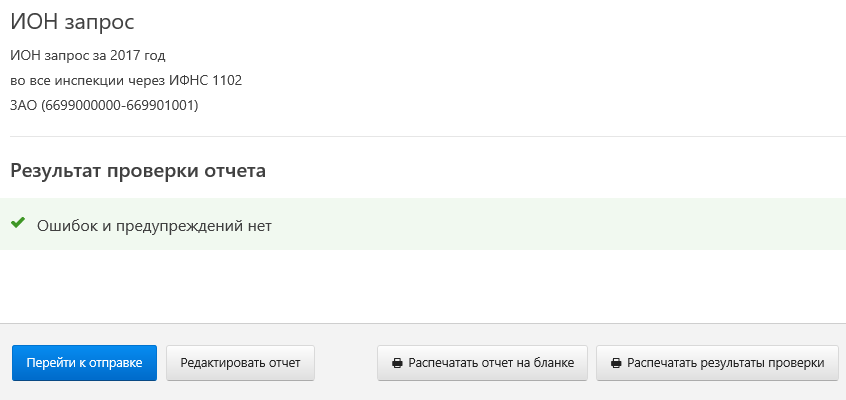

Проверка и отправка

Когда все поля заполнены, нужно перейти к отправке, нажав кнопку с таким же названием. Начнется проверка формы. По ее окончании система сообщит о результатах. Если обнаружены ошибки, их обязательно нужно исправить. Чтобы это сделать, нужно кликнуть на ссылку с описанием ошибки либо нажать кнопку «Редактировать отчет» в нижней части окна с результатами. Когда ошибки исправлены, необходимо повторить проверку сформированного запроса.

Помимо ошибок, система может выдать предупреждения. Отправлять запрос можно и с ними, однако целесообразно все же их проверить.

Если ни ошибок, ни предупреждений нет, можно отправлять запрос в ИФНС. Для этого внизу экрана есть кнопка «Перейти к отправке»:

В этом же окне пользователю предоставляется возможность распечатать:

- сформированный запрос — кнопка «Распечатать на бланке» (через нее же можно сохранить запрос в формате PDF);

- список ошибок и предупреждений, которые сервис выдал после проверки — кнопка «Распечатать результаты проверки».

После нажатия кнопки «Перейти к отправке» откроется окно передачи запроса. В нем нужно нажать «Подписать и отправить». Теперь запрос передан в ФНС.

Просмотр ответа

Чтобы увидеть пришедшие из Налоговой службы документы, на главной странице сервиса нужно войти во вкладку «ФНС» и далее выбрать нужный раздел. Например, если был подан запрос, необходимо нажать на блок «Все сверки»:

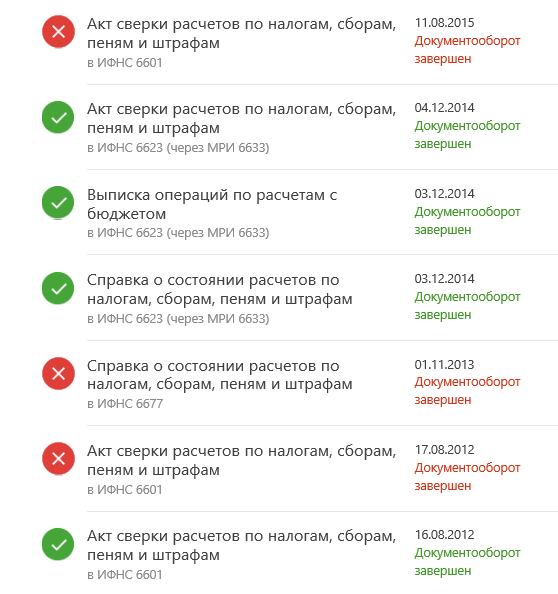

Откроется список документов, среди которых нужно отыскать интересующий:

В этом списке можно увидеть ответы налогового органа с указанием номера ИФНС и даты. Когда ответ получен, документооборот с налоговым органом завершается.

В какой срок ждать ответа? Это зависит от типа запроса. Если это запрос в целом по организации или об исполнении обязанности по уплате налога, то ответ поступит в течение 6 рабочих дней. Ответы на иные запросы поступят в течение 3 рабочих дней. Срок отсчитывается с момента отправки запроса.

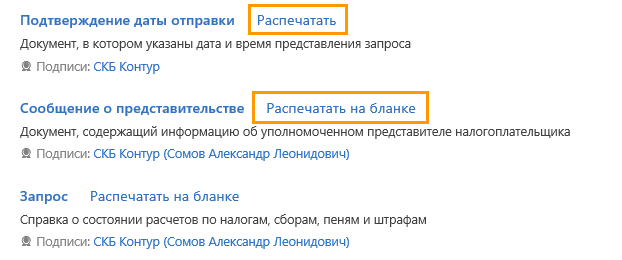

Сохранение и печать

Любой документ, который участвует в документообороте с инспекцией, можно посмотреть и распечатать. Для этого следует в разделе «ФНС» выбрать «Все сверки» и перейти к нужному запросу, кликнув на его название. В следующем окне у пользователя будет возможность выбрать действия, которые необходимо произвести с документом. Его можно сохранить — для этого нужно нажать ссылку, выделенную на следующем изображении:

Кроме того, документ можно распечатать:

Вид отправленного на печать документа будет зависеть от его формата. В том же окне, помимо печати, его можно будет сохранить.

Читайте также: Как отправить письмо в ФНС из Контур.Экстерн.

Источник

Как отправить запрос на сверку с налоговой через Контур.Экстерн

Сервис «Сверка с ФНС» позволяет отправлять запросы на предоставление информационных услуг в ИФНС. Ответ на отправленный запрос поступит в Контур.Экстерн.

Возможен запрос следующих видов услуг:

- Запрос по справке о состоянии расчетов по налогам, сборам, пеням и штрафам (Форма N39-1);

- Запрос по выписке операций по расчетам с бюджетом;

- Запрос по перечню налоговых деклараций (расчетов) и бухгалтерской отчетности;

- Запрос по акту сверки расчетов по налогам, сборам, пеням и штрафам;

- Запрос справки об исполнении налогоплательщиком (плательщиком сборов, налоговым агентом) обязанности по уплате налогов, сборов, пеней, штрафов.

Обратите внимание! Заполненный запрос ИОН можно сохранить в качестве шаблона. Подробнее о работе с шаблонами — в следующей инструкции.

Для отправки запроса на сверку с налоговой необходимо:

1. В пункте «ФНС» выбрать раздел «Запросить сверку».

2. Выбрать вид запроса.

В зависимости от выбранного вида услуги необходимо заполнить следующие данные:

- Запрос по справке о состоянии расчетов по налогам, сборам, пеням и штрафам – заполнить строку «На дату» с помощью календаря. Формат ввода — дд.мм.гггг.

- Запрос по выписке операций по расчетам с бюджетом – с помощью справочника указать условие формирования выписки — группировать или не группировать по видам платежа, а также указать отчетный год в формате гггг.

Запрос по перечню налоговых деклараций (расчетов) и бухгалтерской отчетности – указать начальную и конечную дату запроса информации с помощью календаря.

Формат ввода — дд.мм.гггг. В строке «Виды деклараций» выбрать из справочника, какие декларации необходимо учитывать — первичные, корректирующие или все.

Период, за который запрашивается услуга, должен находиться в пределах одного календарного года. Например, если налогоплательщик хочет получить выписку за период с 20.10.2010 по 02.02.2011, то необходимо будет сформировать два запроса: за период с 20.10.2010 по 31.12.2010 гг. и с 01.01.2011 по 02.02.2011 гг.

- Запрос справки об исполнении налогоплательщиком (плательщиком сборов, налоговым агентом) обязанности по уплате налогов, сборов, пеней, штрафов – заполнить строку «На дату» с помощью календаря. Формат ввода — дд.мм.гггг. Такой вид запроса отправляется только в целом по организации.

- Запрос по акту сверки расчетов по налогам, сборам, пеням и штрафам – указать год в формате гггг и с помощью календаря дату в формате дд.мм.гггг.

В запросе по выписке операций по расчетам с бюджетом и в запросе по акту сверки расчетов по налогам, сборам, пеням и штрафам есть возможность указать конкретные КБК и ОКТМО/ОКАТО налогов, по которым необходима сверка. КБК и ОКТМО/ОКАТО можно выбрать из справочника иначе, будет произведена сверка по всем налоговым обязательствам налогоплательщика.

3. В открывшейся форме следует:

3.1. Выбрать вид запроса и код ИФНС и проверить, что сведения о КПП организации заполнены корректно.

Доступны для выбора следующие виды запроса:

- Запрос по конкретному КПП в конкретную ИФНС;

- Запрос по всем КПП в конкретную ИФНС;

- Запрос в целом по организации.

Запрос на получение информации в целом по организации — это единый запрос по всей организации, включая филиалы, подразделения, объекты, стоящие на учете в разных налоговых инспекциях. При отправке такого запроса поле «Инспекция» следует указать код налоговой по месту учета головной организации (код МРИ), а «КПП подразделения» не заполняется.

3.2. Указать сведения о лице, подписавшем документ, и формат представления ответа.

В строке «Формат ответа» выбрать из справочника один из форматов — PDF, RTF, XML, XLS.

Ответ на запрос ИОН в целом по организации (по акту сверки, выписке, перечню, справке о состоянии расчетов) и по справке об исполнении обязанностей формируется только в формате XML.

В строке «Отправитель» выбрать пункт Руководитель организации или Представитель организации:

- Руководитель организации — налогоплательщик (запрос будет подписан сертификатом законного представителя налогоплательщика),

- Представитель организации — представитель налогоплательщика (запрос будет подписан уполномоченным представителем налогоплательщика).

Если запрос подписывается уполномоченным представителем налогоплательщика, то вместе с ним в налоговую инспекцию обязательно передается и информационное сообщение о представительстве (приказ ФНС от 13 июня 2013 г. N ММВ-7-6/196@).

4. Если форма запроса заполнена, следует нажать кнопку «Перейти к отправке». Откроется окно с результатами проверки, если ошибок и предупреждение нет, то следует повторно нажать кнопку «Перейти к отправке».

5. Запрос готов к отправке. Нажмите кнопку «Подписать и отправить».

6. Запрос отправлен.

Порядок документооборота с налоговыми инспекциями по запросам сверок описан в следующей инструкции.

Чтобы просмотреть отправленные ранее запросы и ответы на них, следует перейти в пункт «ФНС» и выбрать «Все сверки». Откроется список всех отправленных запросов.

Для того чтобы просмотреть ответ из инспекции, достаточно выбрать нужный запрос в списке и в открывшемся окне кликнуть по ссылке с названием поступившего документа.

Примеры ответов на различные виды запросов

Справка о состоянии расчетов по налогам, сборам, пеням и штрафам

Такая справка позволяет удостовериться в том, что налог действительно перечислен в бюджет, причем зачислен на верный КБК, а также проверить наличие пеней и штрафов. Данные в справке приведены по конкретным видам налога (сбора, взноса).

Образец справки rtf, 117 КБ

Выписка операций по расчету с бюджетом

Этот документ запрашивается в том случае, если бухгалтер обнаруживает недоимку. Содержащийся в нем перечень учтенных налоговым органом операций поможет найти ошибку, если она была допущена в ходе перечисления налога.

Образец выписки rtf, 1,1 МБ

Перечень налоговой и бухгалтерской отчетности, предоставленной в отчетном году

Этот документ формируется из базы инспекции и содержит регистрационные номера отчетов. Если отчет есть в перечне, значит, он принят, и можно не просить инспектора выслать подтверждение о принятии отчета. Кроме того, документ можно использовать как итог квартальной отчетности.

Образец перечня отчетности rtf, 417 КБ

Акт сверки расчета налогоплательщика по налогам, сборам, пеням и штрафам

Акт сверки может быть полезен для представления в головную организацию внутренней отчетности за квартал, полугодие или год. Он позволяет увидеть сальдо на начало сверяемого периода, общую сумму начислений и оплат по налогу за сверяемый период и сальдо на конец сверяемого периода.

Образец акта сверки rtf, 355 КБ

Справка об исполнении налогоплательщиком обязанности по уплате налогов, сборов, пеней, штрафов

Справка содержит информацию по всей организации о наличие или отсутствии задолженности по налогам, сборам, пеням, штрафам. То есть в справке содержится информация только о факте исполнения или неисполнения обязанности по уплате с указанием кодов инспекций, где существует задолженность.

Образец справки

Источник