Можно ли получить социальный налоговый вычет у работодателя

Содержание статьи

Социальный налоговый вычет у работодателя: кто, когда и как может его получить

С 2016 года у работников появилась возможность получать социальный налоговый вычет по НДФЛ у работодателя.

Людям это удобно — не надо ждать, когда закончится год, сдавать декларацию 3-НДФЛ и томиться в нетерпении, когда ее прокамералят. Вернуть уплаченный налог можно значительно быстрее.

Давайте разбираться, какой соцвычет и как можно получить через работодателя.

Социальные вычеты

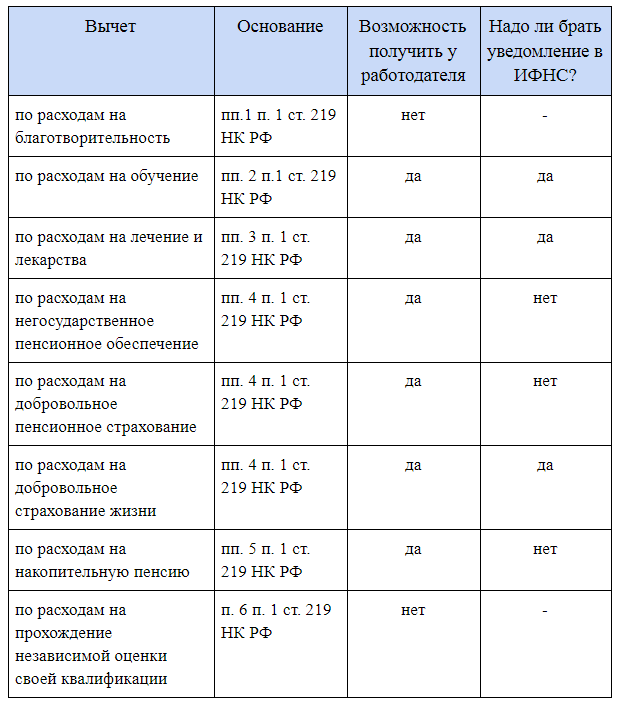

Социальные налоговые вычеты по НДФЛ регламентируются статьей 219 НК РФ.

Предусмотрено несколько видов социальных налоговых вычетов:

- по расходам на благотворительность (п. 1 ст. 219 НК РФ);

- по расходам на обучение (п. 2 ст. 219 НК РФ);

- по расходам на лечение и лекарства (п. 3 ст. 219 НК РФ);

- по расходам на негосударственное пенсионное обеспечение, добровольное пенсионное страхование и добровольное страхование жизни (п. 4 ст. 219 НК РФ);

- по расходам на накопительную пенсию (п. 5 ст. 219 НК РФ).

- по расходам на прохождение независимой оценки своей квалификации (п. 6 ст. 219 НК РФ).

Эти вычеты (за исключением вычета по расходам на благотворительность и независимую оценку) могут быть получены до окончания года при обращении с соответствующим заявлением и комплектом документов непосредственно к работодателю.

При этом социальные налоговые вычеты по расходам на обучение, лечение, страховые взносов по договору добровольного страхования жизни можно получить при условии представления подтверждения права на вычет (уведомления), выданного налоговым органом.

Вычеты по расходам на негосударственное пенсионное обеспечение, добровольное пенсионное страхование, а также по расходам на накопительную пенсию, можно получить только в том случае, если взносы по договору добровольного пенсионного страхования (негосударственного пенсионного обеспечения), а также взносы на накопительную пенсию, удерживались работодателем из зарплаты налогоплательщика и перечислялись им в соответствующие фонды (страховые компании).

Уведомление

Для получения социальных вычетов у работодателя необходимо предоставить в налоговую инспекцию по месту жительства заявление и пакет документов, подтверждающих понесенные расходы в текущем году.

По истечении 30 календарных дней налоговая инспекция выдаст уведомление, подтверждающее право на получение социальных налоговых вычетов

Формы заявления налогоплательщика и уведомления налогового органа утверждены письмом ФНС от 16.01.2017 № БС-4-11/500@ «О направлении рекомендуемых форм».

Возврат налога

Полученное уведомление вместе с заявлением, составленным в произвольной форме, представляется работодателю. Получив эти документы, бухгалтер перестает удерживать у сотрудника НДФЛ, начиная с месяца, в котором он подал заявление.

При этом ранее удержанный НДФЛ сотруднику возвращать не надо. Такая операция возможна только при предоставлении имущественного вычета.

С социальным вычетом все более жестко: сам вычет предоставляется «год в год», остаток на следующий год не переносится, и у работодателя он применяется только к текущим доходам.

Пример

В ноябре 2020 года сотрудник принес уведомление на социальный вычет в размере 60 000 руб. То есть возврату подлежит НДФЛ в сумме 7 800 руб.

Оклад сотрудника 25 000. К моменту получения от сотрудника документов бухгалтер уже успел начислить ему доход в размере 250 000 руб. и удержать НДФЛ в сумме 32 500 руб.

Но что было, то прошло. Вычет надо предоставлять, начиная с ноября.

В ноябре и декабре с сотрудника не удерживается НДФЛ. Он получает на руки весь свой оклад (по 25 000 руб.).

В итоге бухгалтер до конца года предоставит вычет в размере 50 000 руб. А уведомление, напомним, выдано на 60 000 руб.

Оставшиеся 10 000 руб. — это уже не забота работодателя. Бухгалтер сделал, все что мог. На следующий год этот «хвост» вычета в 10 000 руб. не переносится. Вернуть налог, удержанный до ноября, работодатель также не может. Но это не значит, что кусок вычета сгорает. Просто работнику придется обратиться в ИФНС.

Если сумма в уведомлении оказалась больше, чем налогооблагаемый доход сотрудника с месяца сдачи в бухгалтерию уведомления до конца года, то дополучить все то, что не смог предоставить работодатель, можно в налоговой инспекции. Для этого потребуется сдать декларацию 3-НДФЛ.

Что поменяется

Власти запланировали некоторые изменения в процессе предоставления социальных вычетов работодателем.

Сейчас работник должен получить в налоговой уведомление и принести его на работу. Скоро ситуация изменится. Налоговики сами будут передавать этот документ налоговым агентам. Работник больше не будет посредником, передающим документ из налоговой в свою бухгалтерию.

Минфин опубликовал проект, который меняет формулировку абзаца второго пункта 2 статьи 219 НК РФ о подтверждении права на вычет для налогового агента.

Этот проект, в котором содержится немало новшеств по части налоговых вычетов по НДФЛ, получил положительную оценку регулирующего воздействия. Но в Госдуму он пока не внесен.

Источник

Как получить налоговый вычет через работодателя без декларации

Если у вас есть право на вычет за квартиру, учебу или лечение, можно прямо сейчас не платить НДФЛ. Вы можете получить вычет в виде реальной прибавки к своей ежемесячной зарплате на официальной работе. На самом деле вам просто разрешат не платить налог через работодателя, но для вас это будет выглядеть как прибавка. И получите вы ее не в следующем году и не после горы бумажек, а уже буквально через месяц. Подавать декларацию не нужно.

Екатерина Мирошкина

экономист

Это идеальный способ сохранить свои деньги, а не кредитовать государство.

Вот как все обстоит.

Что за НДФЛ? Кого это касается?

Это касается тех людей, которые платят НДФЛ по ставке 13% и работают по трудовому договору. Важно работать именно по трудовому — гражданско-правовой, даже постоянный и долгосрочный с уплатой всех налогов, не подойдет.

Каждый месяц из зарплаты у таких работников удерживают НДФЛ — налог на доходы физлиц. Человеку отдают зарплату за вычетом налога, а сам налог в бюджет перечисляет работодатель. Платит как бы сотрудник, но фактически перевод делает работодатель. Например, при официальной зарплате в 50 тысяч рублей работник получит 43 500 рублей, а 6500 попадут в бюджет. В нашем примере 6500 рублей — это НДФЛ, который человек отдаст государству в знак признательности за его, государство, существование.

НДФЛ хоть и федеральный налог, но по большей части попадает в бюджет субъекта РФ — то есть в бюджеты республик, краев, автономных областей, округов федерального значения. Если вы работаете в Краснодаре, ваши 13% от зарплаты идут в Краснодарский край, если в Салехарде — то в Ямало-Ненецкий автономный округ, а если в Москве — то в бюджет Москвы. Эти деньги идут на зарплату чиновникам, уборку снега, содержание больниц, пособия многодетным, ремонт дорог и социальные программы.

Что за вычеты?

Если сотрудник платит НДФЛ, у него может появиться право на налоговый вычет. Например, он купил квартиру, оплатил курсы английского ребенку и операцию маме. Значит, государство разрешит уменьшить налогооблагаемый доход на эти расходы и заплатить меньше налога.

Есть два способа вернуть налог:

- Подождать год и подать декларацию. Для этого нужно весь год отдавать свои деньги в бюджет, потом заполнять бумаги и ждать четыре месяца.

- У работодателя в текущем году. Для этого нужно получить уведомление о праве на вычет. И можно не платить НДФЛ сразу же, не дожидаясь следующего года.

Чек-лист для вычета через работодателя

Чтобы вам не платить налог в текущем году, должны совпасть такие условия:

- Вы работаете по трудовому договору.

- Платите НДФЛ по ставке 13%.

- У вас есть право на вычет именно в текущем году.

- Налоговая подтвердила это право документом.

Какие вычеты можно получать у работодателя

У работодателя можно получать не все налоговые вычеты, а только эти:

- Имущественный вычет при покупке или строительстве жилья.

- Вычет с процентов по ипотеке.

- Вычет по расходам на лечение и обучение.

- Вычет по взносам на негосударственное пенсионное страхование, добровольные взносы и накопительную часть пенсии.

- Страхование жизни, ДМС.

Еще у работодателя можно получать стандартные вычеты. Но для них другой порядок: не нужно брать уведомление в налоговой, достаточно написать заявление, и доход будут уменьшать автоматически. Например, на 1400 рублей в месяц, если у работника один ребенок, и на 2800 рублей, если детей двое.

Инвестиционный вычет или вычет за пожертвования у работодателя не получают, налог вернут только по декларации.

Как работодатель предоставляет социальные вычеты

Социальные вычеты — это вычеты на лечение, обучение, пенсию и страхование. Такие вычеты предоставляют с того месяца, когда работник принес заявление и уведомление из налоговой. То есть в этом месяце его доход уменьшат на сумму вычета. Если вычет больше зарплаты, остаток перенесут на следующий месяц.

Такие уведомления можно брать после каждого расхода. Их может быть несколько в течение года. Потратились на зубного — принесли заявление на вычет. Оплатили автошколу — снова подали документы, чтобы не платить налог. При этом нужно следить за лимитом вычета — это 120 тысяч рублей в год, не считая обучения детей и дорогостоящего лечения.

Например, Павел оплатил в январе 2020 года услуги стоматолога и платные анализы — всего 35 тысяч рублей. В феврале он подаст в налоговую заявление о подтверждении права на вычет. В марте 2020 года ему выдадут уведомление. Этот документ Павел отнесет в бухгалтерию и скажет: дайте мне вычет в сумме 35 тысяч рублей, вот справка. При расчете налога на доходы за март у Павла не удержат его с 35 тысяч рублей, а сразу отдадут на руки вместе с зарплатой. Павел не будет ждать 2021 года и подавать декларацию, он заберет 4550 рублей сразу.

В апреле Павел оплатит операцию маме и курсы вождения для себя. Он потратит 70 тысяч рублей и снова возьмет уведомление о праве на вычет. В мае у Павла удержат меньше налога: он получит на 9100 рублей больше обычного.

Если на обучение или лечение потратились в 2019 году, налог нужно забирать по декларации. Расходы 2019 года нельзя учесть для уменьшения дохода в 2020 году. А если расходы были в 2020 году, подавайте уведомление и не платите налог прямо сейчас.

ЕЩЕ БОЛЬШЕ О ВЫЧЕТАХ

В нашей супер-полезной еженедельной рассылке

Как работодатель предоставляет имущественный вычет

Имущественный вычет положен при покупке жилья. У него лимит не на каждый год, а один на всю жизнь — сейчас это 2 млн рублей.

Особенность этого вычета в том, что у него остаток переносится на следующий год. То есть право на вычет могло появиться два года назад, но весь налог забрать не удалось. Поэтому каждый год можно брать новое уведомление, чтобы сразу не платить налог из зарплаты.

В отличие от социального вычета имущественный дают с начала года. Даже если квартиру купили в марте или уведомление взяли только в марте, работодатель должен вернуть весь налог, который удержал с января. Иногда бухгалтеры боятся так делать, но все-таки положено именно так: это общая позиция ФНС, Минфина и Верховного суда.

Допустим, у Нины зарплата 40 тысяч рублей. В январе 2020 года Нина купила новостройку в ипотеку. Дом сдадут только в мае, поэтому пока она не имеет права на вычет. Но в мае это право у Нины появится — когда подпишут акт приема-передачи. С января по май 2020 года она все еще будет платить налог на работе.

Но в мае она возьмет уведомление и отнесет его на работу: вот мое право на вычет в сумме 1,5 млн рублей. Уменьшайте мой доход при расчете налога.

Бухгалтерия предоставит Нине вычет с января 2020 года. Но так как у нее удерживали НДФЛ, излишне уплаченную сумму ей вернут вместе с зарплатой. Нина получит весь налог с января — 20 800 рублей за четыре месяца. И с мая у нее перестанут удерживать НДФЛ до конца года. Каждый месяц Нина будет получать все 40 тысяч рублей зарплаты и не будет платить в бюджет по 5200 рублей.

В следующем году она снова возьмет уведомление — и так будет продолжаться, пока не кончится вся сумма вычета. Ни одной декларации Нина не заполнит и камеральной проверки три месяца ждать не будет. Вы тоже так можете.

Если квартиру вы купили не в 2020 году, а раньше, сейчас тоже можно не платить налог. Например, если за предыдущие годы вы еще не успели использовать всю сумму вычета и на 2020 год перешел остаток с прошлых лет. Вам не нужно ждать 2021 года, чтобы подать декларацию. Прямо сейчас, в 2020 году, можно не платить НДФЛ на работе. Для этого нужно получить в налоговой один документ. Вам даже копии договоров отправлять не придется: у налоговой все это уже есть.

Например, Игорь купил квартиру в 2018 году за 2 млн рублей. Его зарплата — 50 тысяч рублей в месяц. За 2018 и 2019 годы Игорь подал декларации. Так он использует 1,2 млн рублей вычета и вернет 156 тысяч рублей НДФЛ. На 2020 год перешел остаток вычета — 800 тысяч рублей. Это та часть расходов на квартиру, с которой Игорь еще не успел вернуть налог. Но он может не ждать 2021 года. В феврале 2020 года Игорь подаст в налоговую заявление, чтобы получить уведомление о праве на вычет. Через месяц он принесет на работу документ, где написано, что с 800 тысяч рублей дохода работодатель не должен удерживать НДФЛ. Бухгалтер перестанет вычитать налог из зарплаты Игоря и перечислять его в бюджет — эти 13% отдадут Игорю в день зарплаты. Вместо 45 500 рублей Игорь будет получать 50 тысяч рублей каждый месяц. Так он использует еще 600 тысяч рублей вычета, а 200 тысяч перейдут на 2021 год.

Как получить уведомление о праве на вычет

Это уведомление выдает налоговая инспекция. Чтобы его получить, нужно подать заявление и документы, которые подтверждают, что вы и правда имеете право на вычет, о котором просите. Пакет документов такой же, как для декларации. Хотя справка 2-НДФЛ по правилам не нужна, мы советуем ее прикладывать. Потому что у налоговой инспекции еще нет данных о ваших доходах и при проверке права на имущественный вычет инспектор может занервничать.

Найдите форму заявления. Проще всего подать заявление в личном кабинете на сайте nalog.ru. Правда, ФНС так глубоко закопала заявление в новом дизайне, что без специальной подготовки найти его почти невозможно.

Вот секретный путь к заветному документу:

Заполните данные о своих расходах. В личном кабинете вас ждет простая и понятная форма для заполнения. Нужно указать, какие расходы вы хотите заявить для вычета, и прикрепить сканы подтверждающих документов. Если на имущественный вычет подавали документы в прошлом году, еще раз они не понадобятся — просто заполните адрес объекта и укажите сумму.

Данные о работодателе есть в справке 2-НДФЛ. Уведомление дают конкретному работодателю, поэтому это важно.

На имущественные и социальные вычеты заполняют разные формы заявлений.

В заявлении на социальный вычет нужно указать расходы, а сумма посчитается автоматически. Там учтутся все нюансы и лимиты по детям, дорогостоящему лечению и вашим личным расходам

Для отправки заявления нужна электронная подпись. Она формируется прямо на сайте налоговой. Это бесплатно, но не быстро. Без такой подписи вы не сможете открыть форму заявления. Если подпись была в старом личном кабинете, в новом дизайне ее придется формировать заново — наберитесь терпения.

Такое может продолжаться часами. В старой версии было быстрее, но рано или поздно все получится и здесь

Отправляйте заявление и ждите, когда будет готово уведомление.

Если нет личного кабинета, напишите заявление на бумаге. Приложите копии документов. Берите с собой оригиналы и несите лично в налоговую инспекцию. Можно отправить почтой.

Когда выдадут документ с подтверждением права на вычет?

Уведомление для работодателя делают примерно месяц. В старой версии личного кабинета не появлялось никаких сообщений о том, что оно готово, — приходилось звонить в налоговую и спрашивать. После звонка оказывалось, что документ давно ждет, когда его заберут.

Вы тоже не ждите, пока вам его доставят, а сами дергайте инспекторов. Когда пройдет месяц, вам будут обязаны выдать подтверждение для работодателя.

Что делать дальше?

Это уведомление нужно отнести в бухгалтерию. Там же напишите заявление с просьбой предоставить вычет. Больше ничего подтверждать не надо. Никаких справок, договоров на квартиру и деклараций от вас не нужно. Работодатель не будет проверять право на вычет: это сделала налоговая.

После того как оформите документы, просто ждите денег. Бухгалтерия сама посчитает, сколько вам положено, потому что это их обязанность. Но вы контролируйте: вся информация о предоставленных вычетах должна быть в расчетном листке.

Можно ли не брать уведомление, а подать декларацию в следующем году?

Да, можно. Вы сами выбираете, как забирать свой налог. Если не хотите, чтобы на работе знали, что вы купили квартиру, можете ничего не подавать им. В следующем году заполните декларацию и вернете налог себе на счет. Работодателю об этом сообщать не нужно.

Если есть право на социальный и имущественный вычет в одном году, как их выгоднее получать?

Напишите работодателю заявление, что сначала просите предоставить вам социальный вычет, а когда он закончится — имущественный. Так выгоднее, потому что остаток социального вычета не переносится на следующий год и просто сгорит. А имущественный вычет можно получать хоть десять лет.

Очередность вычетов вы выбираете сами. ФНС не против.

Можно ли в 2020 году получить уведомление о вычете по расходам за лечение, которые были в 2019 году?

Нет, если в 2019 году вы оплатили лечение, то возвращать будете тот налог, что платили именно в 2019 году. Если не успели сделать это через работодателя — теперь только по декларации. С 2019 года нельзя перенести социальный вычет на 2020 год.

А вот с имущественным так можно. Если заплатили за квартиру в 2019 году, но налог пока не забрали, можете заявить право на вычет в 2020. Хотя выгоднее убить двух зайцев: подайте декларацию за 2019 год, заберите налог. И получите уведомление на 2020 год, чтобы не платить налог с остатка расходов прямо сейчас.

Если в прошлом году уже брали уведомление, надо ли брать еще одно в 2019?

Да, обязательно. Каждый год — новое уведомление. Даже если получаете вычет по той же квартире, все равно нужно брать новое уведомление.

Если еще не сделали этого, поторопитесь. Пока вы бесплатно кредитуете государство. Оно это вряд ли оценит.

Источник

Получение налогового вычета на лечение через работодателя

До 1 января 2016 года единственным видом вычета, который можно было получать у работодателя, а не через налоговый орган, был вычет при покупке жилья. Однако с 1 января 2016 года вступили в силу изменения налогового законодательства, которые в дополнение к имущественному вычету разрешили также получать через работодателя социальные вычеты за обучение и лечение (п.2 ст. 219 Налогового Кодекса РФ в новой редакции).

Далее мы подробно рассмотрим возможность получения налогового вычета на лечение у работодателя, а также преимущества и недостатки этого способа.

Заметка: с процедурой получения вычета через налоговую инспекцию Вы можете ознакомиться в нашей статье Получение социального вычета на лечение через налоговую инспекцию.

Два способа получения налогового вычета на лечение

Если Вы получали и оплачивали медицинские услуги за себя, родителей, детей, супруга/супруги, приобретали медикаменты и хотите получить вычет, то у Вас есть два варианта:

1. Можно дождаться окончания календарного года, а затем подать документы в налоговый орган. При этом налоговый вычет возвращается сразу за целый год (или несколько лет) налоговой инспекцией. Подробный процесс описан в статье: Получение социального вычета на лечение через налоговую инспекцию.

Пример: Клюев Я.Ю. в 2020 году оплатил стоматологические услуги в размере 50 тыс. рублей. По окончании года, в январе 2021 года, он подал пакет документов на вычет (декларацию 3-НДФЛ, подтверждающие документы, заявление на вычет) в налоговую инспекцию. После завершения камеральной проверки документов Клюев Я.Ю. получит денежные средства в размере 6 500 рублей.

2. Можно не ждать окончания года и обратиться в налоговую инспекцию за Уведомлением, подтверждающим право на вычет. Передайте Уведомление с письменным заявлением работодателю, и, начиная с месяца, в котором Вы обратились к работодателю, из Вашей заработной платы не будет удерживаться НДФЛ 13% до полного использования вычета.

Обратите внимание: получить вычет через работодателя можно только по расходам на лечение, которые произведены в текущем календарном году. Если расходы были произведены в прошлые календарные годы, то вычет может быть получен только через налоговый орган.

Пример: Воронов Ю.Э. в марте 2020 года оплатил лечение в частной клинике в сумме 100 тыс. рублей. Заработная плата Воронова Ю.Э. составляет 25 тыс. рублей, то есть на руки он получает 21 750 рублей, так как 3 250 рублей удерживаются с него в виде налога на доходы.

Воронов Ю.Э. обратился в налоговый орган с заявлением о выдаче Уведомления и получил его через месяц. В апреле Воронов Ю.Э. отнес Уведомление вместе с заявлением о предоставлении вычета в бухгалтерию работодателя. С апреля по июль 2020 года из заработной платы Воронова Ю.Э. перестали удерживать НДФЛ, и на руки он стал получать 25 тыс. рублей. С августа 2020 года налог с него снова стали удерживать, так как вычет в размере 100 тыс. рублей был исчерпан.

Порядок получения налогового вычета через работодателя

Рассмотрим по порядку все шаги для получения налогового вычета через работодателя:

1. Подготовить пакет документов, подтверждающих право на вычет.

Список документов в большей части аналогичен списку документов на получение вычета через налоговую инспекцию. Полный список находится здесь: Список документов на налоговый вычет на лечение.

При этом стоит выделить несколько отличий:

— не нужно заполнять декларацию 3-НДФЛ;

— не нужно брать справку 2-НДФЛ;

— будет другой формат заявления. Это будет заявление о выдаче уведомления (со всеми данными Вашего работодателя).

2. Подать подготовленный пакет документов в налоговый орган.

Когда пакет документов на вычет собран, можно подавать его в налоговую инспекцию по месту Вашей постоянной регистрации (лично, по почте или через Личный кабинет на сайте ФНС) для подтверждения права вычета. Налоговый орган в течение 30 дней после подачи документов должен выдать Уведомление, подтверждающее право на налоговый вычет (абз. 2 п. 2 ст. 219 НК РФ).

3. Предоставить документы работодателю.

Как только Вы получите от налоговой инспекции Уведомление, подтверждающее право на вычет, Вам необходимо написать заявление работодателю и вместе с Уведомлением подать его в бухгалтерию своего работодателя.

После этого все дальнейшие необходимые для вычета расчеты будет производить Ваш работодатель. Начиная с месяца подачи уведомления работодателю из Вашей заработной платы не будет удерживаться налог на доходы, и на руки Вы будете получать сумму заработной платы на 13% больше, чем обычно. Это будет происходить до тех пор, пока Вы полностью не исчерпаете сумму вычета.

Пример: Сизов Э.Ш. официально работает и его заработная плата составляет 30 000 рублей. Ежемесячно удерживается НДФЛ в размере 3 900 рублей. На руки он получает 26 100 рублей.

Сизов Э.Ш. заплатил в марте 2020 года за платную операцию 60 000 рублей. Он обратился в налоговую инспекцию по месту регистрации с полным комплектом документов, необходимых для получения вычета:

— заявление о выдаче уведомления, подтверждающего право на вычет;

— подтверждающие документы (договор с медицинским учреждением, справка об оплате лечения для налогового органа).

В мае 2020 года налоговая инспекция выдала Сизову Э.Ш. Уведомление, подтверждающее право на вычет. Он сразу передал Уведомление вместе с письменным заявлением о получении вычета в размере 60 000 рублей своему работодателю.

В мае и июне 2020 года Сизов Э.Ш. получил заработную плату без вычета 13% налога на доходы физических лиц. То есть на руки он получал 30 000 рублей, а не 26 100 рублей, как раньше. С июля 2020 года Сизов Э.Ш. снова стал получать заработную плату за вычетом 13%, так как вычет в размере 60 тыс. рублей он исчерпал за 2 месяца.

С какого месяца не удерживается НДФЛ и может ли работодатель вернуть налог за прошлые месяцы?

Как видно из ситуации, приведенной выше, налогоплательщик обращается к работодателю за получением вычета не в начале года, а в мае. В связи с этим возникает вопрос: с какого момента работодатель перестанет удерживать налог на доходы?

Основываясь на абз. 2-3 п. 2 ст. 219 НК РФ, социальный налоговый вычет на лечение предоставляется налогоплательщику работодателем начиная с месяца, в котором налогоплательщик обратился к работодателю за их получением.

Пример: Терихов Д.М. оплатил стоматологические услуги в сентябре. Получил в ноябре уведомление и попросил работодателя вернуть уплаченный ранее в этом году налог. Работодатель правомерно отказал, сообщив, что налог не будет удерживаться лишь с месяца подачи заявления, то есть с ноября.

Как лучше получать вычет: через инспекцию или через работодателя?

На этот вопрос нет однозначного ответа. Ниже мы рассмотрим плюсы и минусы каждого из способов:

- При оформлении вычета через работодателя Вы получаете деньги быстрее, так как Вам не нужно ждать окончания календарного года и подавать декларацию.

- Не все работодатели и бухгалтеры любят, когда к ним обращаются за получением вычета, так как это добавляет им работы. Если Ваш работодатель один из таких, и Вам не хочется тратить время и нервы на споры с ним, то Вам будет проще получить вычет через налоговую инспекцию.

- Если Вы осуществляете частые платежи за лечение в течение года, то Вам удобней один раз обратиться в налоговую инспекцию по его окончанию, чем многократно получать уведомления и относить их работодателю. Если же Вы оплатили лечение единым платежом (например, дорогую операцию) и не хотите ждать конца года для получения вычета, то Вы можете выбрать получение вычета через работодателя.

- При получении налогового вычета через работодателя Вам придётся предпринять больше действий, чем при получении через налоговые органы (посетить налоговую инспекцию для сдачи документов, получить через месяц уведомление, написать и отнести заявление с уведомлением работодателю). При получении вычета через налоговый орган достаточно один раз подать пакет документов и ждать перечисления денежных средств. Хотя, с другой стороны, при оформлении вычета через работодателя исключена необходимость заполнения декларации 3-НДФЛ, что несомненно является плюсом этого способа получения вычета.

- Стот отметить, что если по итогам года Вам нужно подавать декларацию по другим поводам, например, задекларировать доходы от продажи имущества, то проще дополнительно включить в декларацию вычет на лечение и не тратить время на оформление вычета через работодателя.

Итак, вычет проще получить через налоговый орган по окончанию года. Однако в некоторых ситуациях, например, при единоразовой оплате лечения в начале года, будет удобнее получить вычет через работодателя.

Можно ли обращаться несколько раз?

Бывают случаи, когда лечение проводится и оплачивается не один раз в календарном году, а несколько. Возможно ли в подобных ситуациях обращаться за уведомлением для работодателя несколько раз в течение одного календарного года?

Налоговый Кодекс не содержит норм, ограничивающих число обращений в налоговые органы за Уведомлением, подтверждающим право на налоговый вычет. Если Вы произвели оплату за лечение несколько раз в одном календарном году, Вы имеете право обращаться в налоговую инспекцию и получать Уведомление каждый раз после оплаты медицинских услуг.

Пример: Тихомиров Д.Е. в январе 2020 года оплатил операцию. В следующем месяце он получил уведомление из налоговой инспекции и сразу отнес его работодателю вместе с заявлением на получение вычета. К маю он полностью получил положенный ему налоговый вычет. В мае 2020 года Тихомирову Д.Е. выписали медикаменты, после покупки которых он сразу же обратился в налоговую инспекцию за получением Уведомления. Получив Уведомление в июне 2020 года и обратившись с ним к работодателю, Тихомиров Д.Е. повторно получил налоговый вычет.

Что делать, если год закончился, а вычет не был полностью использован?

Возможна ситуация, когда Вы обратились за вычетом к работодателю, но до конца календарного года не успели полностью его использовать. В данном случае Вы можете по окончании календарного года обратиться в налоговый орган (подав декларацию 3-НДФЛ) и вернуть недополученную часть вычета за счет налогов, удержанных с Вас до подачи уведомления работодателю.

Пример: Константинов А.И. оплатил стоматологические услуги в октябре 2020 года в размере 100 000 рублей. Его заработная плата составляет 20 000 руб./мес. Он сразу же обратился с подготовленным пакетом документов в налоговый орган за Уведомлением и, получив его в ноябре, отнес работодателю. В ноябре и декабре 2020 года Иванов получал зарплату без удержания налога. В начале 2021 года он обратился в налоговый орган с декларацией 3-НДФЛ на возврат оставшейся суммы вычета и вернул 13% х (100 000 — 2 х 20 000) = 7 800 рублей.

Источник