Можно ли получить рассрочку по уплате налога

Содержание статьи

О праве физического лица на отсрочку или рассрочку по уплате налогов

Дата публикации: 18.07.2014 14:51 (архив)

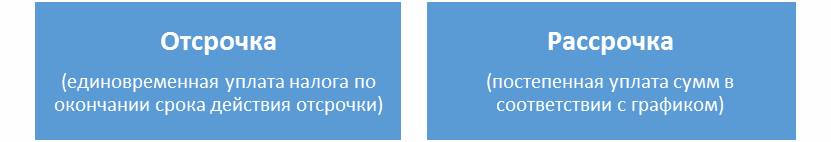

Отсрочка или рассрочка по уплате налога представляет собой изменение срока уплаты налога на срок, не превышающий один год, соответственно с единовременной или поэтапной уплатой суммы задолженности.

Воспользоваться возможностью получить отсрочку или рассрочку могут как юридические, так и физические лица. Для последних актуален вопрос предоставления отсрочки по уплате имущественных налогов (земельного, транспортного, налога на имущество физических лиц) и налога на доходы физических лиц.

Определяющим фактором служит имущественное положение физического лица. При этом каждый гражданин сам для себя определяет, что его финансовое положение на данный момент не позволяет ему оплатить налоги.

Так, в соответствии с подпунктом 4 пункта 2 статьи 64 Кодекса отсрочка (рассрочка) по уплате налога может быть предоставлена физическому лицу, если его имущественное положение (без учета имущества, на которое в соответствии с законодательством Российской Федерации не может быть обращено взыскание) исключает возможность единовременной уплаты налога.

При наличии данного основания в соответствии с пунктом 2.1 статьи 64 Кодекса отсрочка или рассрочка может быть предоставлена физическому лицу на сумму, не превышающую стоимость его имущества, за исключением имущества, на которое в соответствии с законодательством Российской Федерации не может быть обращено взыскание (например, на квартиру, в которой проживает налогоплательщик — физическое лицо и члены его семьи).

Органом, уполномоченным принимать решение о предоставлении отсрочки или рассрочки по уплате региональных и местных налогов и сборов, является Управление по субъекту Российской Федерации.

По налогу на доходы физических лиц, подлежащему уплате физическими лицами,не являющимися индивидуальными предпринимателями, в части доходов, при получении которых налог не удерживается налоговыми агентами (доход от продажи имущества, от выигрышей в лотереях, доход в порядке дарения, от продажи ценных бумаг и т.п.), решение принимает налоговый орган по месту жительства.

Заинтересованным лицом подается заявление по форме, согласно приложению № 1 Порядку, утвержденному приказом ФНС России от 28.09.2010 № ММВ-7-8/469@.

В заявлении указываются: форма изменения срока уплаты, наименование налога, сумма, срок, а также основание для предоставления отсрочки (рассрочки).

К заявлению в соответствии с пунктом 5 статьи 64 Кодекса в обязательном порядке прилагаются следующие документы:

1) справка налогового органа по месту учета этого лица о состоянии его расчетов по налогам, сборам, пеням и штрафам;

2) обязательство этого лица, предусматривающее на период изменения срока уплаты налога соблюдение условий, на которых принимается решение о предоставлении отсрочки или рассрочки, а также предполагаемый им график погашения задолженности.

Кроме того, физическим лицом должны быть представлены документы, подтверждающие наличие основания для изменения срока уплаты налога, а именно: сведения о движимом и недвижимом имуществе физического лица (за исключением имущества, на которое в соответствии с законодательством Российской Федерации не может быть обращено взыскание).

За пользование отсрочкой придется заплатить проценты, поэтому лучше все же платить налоги вовремя. Тем не менее, воспользоваться отсрочкой удобно, если физическое лицо попало в сложную финансовую ситуацию.

Также, для положительного решения вопроса об отсрочке (рассрочке) потребуется поручительство либо договор залога.

Источник

Лайфхак месяца: налоги в рассрочку!

Вот это — действительно лайфхак. На днях Минфин опубликовал письмо с разъяснениями одному налогоплательщику и напомнил о важном для всех: по закону вы можете официально получить рассрочку и отсрочку уплаты любого налога.

Дело было так. Человек получил по наследству квартиру и продал ее раньше трех лет. Скорее всего, он не знал, что при этом придется заплатить НДФЛ, и потратил деньги на что-то нужное. Когда пришло время рассчитаться с бюджетом, платить оказалось нечем. И он обратился в налоговую в надежде на особый подход.

Что ответил Минфин?

По поводу НДФЛ при продаже унаследованной квартиры. Минфин объяснил, что при продаже квартиры, которую налогоплательщик получил по наследству и продал раньше трех лет, действительно нужно платить НДФЛ. ¯_(ツ)_/¯

При этом расходы на покупку квартиры подтвердить не получится: фактически их и не было. Такая же ситуация с приватизированными квартирами и недвижимостью, полученной по договору ренты. Максимум можно заявить вычет 1 млн рублей, но чаще всего всё равно получается приличная налогооблагаемая база. Так что НДФЛ придется заплатить.

Это нужно учитывать тем, кто продает подаренное, унаследованное и приватизированное имущество. Часто люди не знают об этом, продают квартиры и потом удивляются, что нужно заплатить огромный налог — десятки и даже сотни тысяч рублей. Чтобы не платить, нужно сразу грамотно всё оформлять или ждать три года. Иногда это понимание приходит слишком поздно, когда уже ничего нельзя исправить.

По поводу индивидуальных условий оплаты налога. Их быть не может. Нет такой практики, чтобы конкретному налогоплательщику дать какие-то особенные условия, которые не доступны на общих основаниях. Но это не значит, что в сложной ситуации ничего нельзя сделать. Минфин напомнил, что законом официально предусмотрены рассрочка и отсрочка уплаты любого налога.

Как можно законно платить налоги с опозданием?

В налоговом кодексе есть несколько вариантов, как обычному человеку не платить сразу всю сумму НДФЛ, транспортного, земельного налогов и налога на имущество.

Отсрочка — это когда вам законно переносят срок уплаты налога. Например, НДФЛ от продажи квартиры нужно заплатить до 15 июля, а вам разрешают заплатить до 15 сентября.

Рассрочка — это когда вы платите не всю сумму сразу, а частями по графику, который утвердила налоговая. Например, не сразу 100 тысяч рублей, а по 10 тысяч в течение десяти месяцев.

Отсрочку или рассрочку можно оформить на срок до трех лет в зависимости от вида налога. Для налога на имущество, земельного и транспортного максимальный срок — один год.

Еще бывает инвестиционный налоговый кредит, но его дают только организациям и предпринимателям.

Кому дают отсрочку или рассрочку по налогам?

Перенести срок уплаты налога может не любой человек. Нельзя просто так прийти в налоговую и попросить рассрочку, потому что сумму НДФЛ хочется потратить на ремонт в новой квартире. Но такая возможность есть у многих, и нужно ею пользоваться.

Вот, например, в каких случаях можно просить о переносе срока уплаты налогов:

- произошло стихийное бедствие или катастрофа;

- заключен госконтракт, а государство не выполнило свои обязательства;

- грозит банкротство, если сразу заплатить весь налог;

- нет денег и лишнего имущества, за счет которого можно погасить долги;

- у предпринимателя сезонная работа.

Чтобы перенести срок уплаты налога, придется доказать, что сейчас нет возможности заплатить всю сумму, но в ближайшее время она точно появится.

А это бесплатно?

Если проблема с деньгами возникла из-за стихийного бедствия или из-за того, что государство не перечислило вовремя деньги по госконтракту, то бесплатно.

В других случаях налоговая начислит проценты — ½ ставки ЦБ. Если ставка рефинансирования 9%, как сейчас, то проценты посчитают исходя из 4,5% годовых. Но это всё равно сильно дешевле, чем брать кредит в банке, чтобы рассчитаться с налогами и не попасть в должники.

Как всё оформить и куда обращаться?

Изучите правила и требования. Желательно хотя бы бегло ознакомиться с информацией по ссылкам в этой статье, чтобы не питать ложных надежд и не тратить время.

Например, отсрочку точно не дадут, если уже ведется разбирательство из-за налоговых нарушений; вы собираетесь уехать из страны или можете избавиться от имущества. Если вам уже переносили срок уплаты налога, а вы нарушили правила, в этот раз уже ничего не получится.

Подготовьте график платежей. Сами заранее продумайте, за какое время и какими суммами сможете заплатить налоги. График должен быть разумным и честным. Не пытайтесь схитрить и скрыть какое-то имущество или доходы. У налоговой много способов узнать, как всё на самом деле. Если обнаружат обман или график будет неоправданно растянут по суммам и времени, получите отказ.

Обратитесь в УФНС по своему региону. Там скажут, на чье имя писать заявление в вашем случае. Это зависит от вида налога и срока рассрочки. Еще налоговая может попросить оформить залог или поручительство.

Ждите решения. Его вынесут в течение 30 рабочих дней. Если не согласны с решением, жалуйтесь в вышестоящий орган или идите в суд.

Зачем оформлять рассрочку? Что дает эта возня с документами? Я и без рассрочки плачу когда захочу.

Это очень важная возня. Если официально перенести срок уплаты налога и всё соблюдать, не будет пеней, штрафов и требований.

Дело не передадут в суд и внезапно не спишут всю сумму с зарплатной карты по судебному приказу. На работу не придет исполнительный лист и уведомление о задолженности. Приставы не арестуют машину и не запретят выезд за границу по работе или на лечение.

Рассрочка или отсрочка — это законное разрешение платить налог частями или позже, чем положено. Кто делает так без разрешения, нарушает закон.

Источник

Ответы на часто задаваемые вопросы об отсрочках/рассрочках в связи с Covid-19

Дата публикации: 07.07.2020 15:40

1. На кого распространяются Правила предоставления отсрочки (рассрочки) по уплате налогов, авансовых платежей по налогам и страховым взносам, утвержденные постановлением Правительства РФ от 02.04.2020 № 409?

2. Распространяются ли Правила предоставления отсрочки (рассрочки) по уплате налогов, авансовых платежей по налогам и страховым взносам, утвержденные постановлением Правительства РФ от 02.04.2020 № 409 на налогоплательщиков, применяющих специальные режимы налогообложения?

3. Можно ли подать заявление о предоставлении отсрочки (рассрочки) до установленного срока представления деклараций (который был перенесен в соответствии с п.3 постановления Правительства РФ от 02.04.2020 № 409), но уже по наступившим срокам уплаты налогов?

4. В какие налоговые органы и в какие сроки необходимо обращаться с заявлением о предоставлении отсрочки (рассрочки) и какие документы необходимы для предоставления отсрочки или рассрочки в соответствии с Правилами предоставления отсрочки (рассрочки) по уплате налогов, авансовых платежей по налогам и страховым взносам, утвержденными постановлением Правительства РФ от 02.04.2020 № 409?

5. На какой срок может быть предоставлена отсрочка или рассрочка в соответствии с Правилами предоставления отсрочки (рассрочки) по уплате налогов, авансовых платежей по налогам и страховым взносам, утвержденными постановлением Правительства РФ от 02.04.2020 № 409?

6. По каким налогам может быть предоставлена отсрочка или рассрочка в соответствии с Правилами предоставления отсрочки (рассрочки) по уплате налогов, авансовых платежей по налогам и страховым взносам, утвержденными постановлением Правительства РФ от 02.04.2020 № 409?

7. Может ли быть предоставлена отсрочка по пеням и штрафам в соответствии с Правилами предоставления отсрочки (рассрочки) по уплате налогов, авансовых платежей по налогам и страховым взносам, утвержденными постановлением Правительства РФ от 02.0.2020 № 409?

8. Будут ли начисляться пени на суммы налогов, которые заявлены налогоплательщиком к отсрочке в соответствии с Правилами предоставления отсрочки (рассрочки) по уплате налогов, авансовых платежей по налогам и страховым взносам, утвержденными постановлением Правительства РФ от 02.04.2020 № 409?

9. Может ли быть предоставлена отсрочка по доначисленным суммам налогов в соответствии с Правилами предоставления отсрочки (рассрочки) по уплате налогов, авансовых платежей по налогам и страховым взносам, утвержденными постановлением Правительства РФ от 02.04.2020 № 409?

10. Как можно направить заявление о предоставлении отсрочки (рассрочки) в соответствии с Правилами предоставления отсрочки (рассрочки) по уплате налогов, авансовых платежей по налогам и страховым взносам, утвержденными постановлением Правительства РФ от 02.04.2020 № 409?

11. В какой срок рассматривается заявление об отсрочке (рассрочке)?

Не будут ли взыскиваться суммы, пока не будет вынесено решение?

12. Какие особенности рассрочки (отсрочки) для стратегических, системообразующих организаций, лиц, реализующих социально-значимые товары, крупнейших налогоплательщиков?

13. Можно ли получить отсрочку или рассрочку, если ОКВЭД из списка пострадавших отраслей не относится к основным.

14. Может ли получить отсрочку или рассрочку субъект МСП, не относящийся к пострадавшим отраслям?

15. Можно ли подать заявление об отсрочке или рассрочке по платежам, срок уплаты которых не наступил?

16. Если налогоплательщик приложил не все документы, необходимые для получения отсрочки или рассрочки, можно ли их предоставить дополнительно?

17. С какого момента начинает исчисляться срок, с которого предоставляется отсрочка (рассрочка)?

18. Если налоговым органом вынесено решение об отказе по причине ненаступления сроков уплаты платежей, отсутствия необходимых данных в заявлении и по другим причинам, которые устранены — можно ли подать заявление повторно?

19. Нужно ли подавать заявление для переноса сроков уплаты в первом полугодии субъектам МСП, относящимся к пострадавшим отраслям?

20. Можно ли подать заявление заранее, если в текущем неистекшем квартале сложилось снижение доходов или появились убытки?

21. . По авансовым платежам по транспортному и земельному налогам, уплачиваемым организациями после наступления срока их уплаты в за отчетные периоды в течение 2020 года, может ли быть предоставлена отсрочка (рассрочка) в соответствии с Правилами предоставления отсрочки (рассрочки) при соблюдении всех иных условий с учетом отсутствия обязанности у налогоплательщиков-организаций представления налоговых деклараций по указанным налогам за налоговый период 2020 года?

Источник

Как получить отсрочку (рассрочку) по уплате налогов

Дата публикации: 12.11.2020 04:13

Постановлением Правительства РФ № 409 от 02.04.2020 утверждены ПРАВИЛА предоставления отсрочки (рассрочки) по уплате налогов, срок уплаты которых наступил в 2020 году.

Организации и ИП, осуществляющие деятельность в наиболее пострадавших сферах, определенных в Постановлении Правительства РФ № 570 от 24.04.2020 могут получить отсрочку (рассрочку) по налогам (за исключением акцизов и НДПИ), авансовым платежам по таким налогам и страховым взносам.

Организации и ИП, осуществляющие деятельность в наиболее пострадавших сферах, определенных в Постановлениях Правительства РФ № 479 от 10.04.2020, № 540 от 18.04.2020, № 657 от 12.05.2020 , № 745 от 26.05.2020, № 927 от 26.06.2020, № 1968 от 16.10.2020 могут получить отсрочку (рассрочку) по налогам (за исключением акцизов, НДПИ, НДС, налога на дополнительный доход от добычи углеводородного сырья), авансовым платежам по таким налогам.

В соответствии с Правилами предоставление отсрочки (рассрочки) возможно в отношении плательщиков, осуществляющих деятельность в отраслях, наиболее пострадавших в условиях ухудшения ситуации в связи с распространением новой коронавирусной инфекции (перечень таких отраслей определен постановлением Правительства Российской Федерации от 03.04.2020 № 434 и размещен на сайте ФНС России www.nalog.ru).

Право на отсрочку будут иметь вышеуказанные организации и ИП, у которых более чем на 10% снизились доходы или получен убыток за отчетные периоды 2020 года, если в 2019 году убытка не было.

Отсрочка (рассрочка) может быть предоставлена, если срок уплаты налогов наступил в 2020 году.

Заявление об отсрочке (рассрочке) можно подать до 1 декабря 2020 года. По поданным в указанный срок заявлениям работа по предоставлению отсрочек (рассрочек) будет проводиться с учетов представления налоговых деклараций, в том числе в 2021 году.

Если срок отсрочки (рассрочки) не превышает 6 месяцев, представляется заявление и обязательство. Предоставление иных документов не требуется. Если срок отсрочки превышает 6 месяцев, то требуется дополнительно представить график погашения задолженности и обеспечение в виде залога, поручительства, банковской гарантии. Максимальный период отсрочки может быть на срок до 1 года, рассрочки — до пяти лет.

Органом, уполномоченным на принятие решения о предоставлении отсрочки (рассрочки) по уплате налогов является налоговый орган по месту нахождения (месту жительства) заинтересованного лица.

Основания для получения отсрочки (рассрочки) налоговый орган проверит самостоятельно. Но для этого должна быть сдана налоговая отчетность, необходимые для проверки снижения доходов или получения убытка, начиная с I-го квартала 2020 г. Также должны быть сданы налоговые декларации (расчеты) по налоговым платежам (за исключением, транспортного, земельного налогов с организаций), по которым запрашивается отсрочка (рассрочка).

В случае подачи заявления по транспортному или земельному налогам с организаций, сумму достаточно указать в самом заявлении.

Организации и индивидуальные предприниматели, применяющие упрощенную систему налогообложения, указывают значения показателей, предусмотренных пунктом 3 Правил, в заявлении о предоставлении отсрочки (рассрочки).

Для удобства проверки возможности получения отсрочки (рассрочки) в связи с отнесением к пострадавшим отраслям на сайте ФНС России запущен сервис: https://service.nalog.ru/covid2/. На странице следует ввести ИНН или ОГРН (ОГРИП) заинтересованного лица — организации или индивидуального предпринимателя. Сервис же выведет информацию, по каким обязательным платежам возможна отсрочка (рассрочка), на какой период и в какой форме может быть изменен срок уплаты таких платежей, а также какие документы для этого требуются.

С более подробной информацией об условиях предоставления отсрочки или рассрочки в соответствии с Постановлением Правительства РФ № 409 от 02.04.2020 можно ознакомиться в разделе «Меры поддержки бизнеса» на официальном сайте ФНС России.

Источник

Предоставление отсрочки (рассрочки) по налогам

Если у налогоплательщика есть обязанность по уплате налогов, сборов, страховых взносов, пеней и штрафов, но он не может уплатить их в установленный срок, тогда он имеет право обратиться в налоговый орган за отсрочкой или рассрочкой по их уплате.

Отсрочка или рассрочка может быть предоставлена налоговым органом на срок, не превышающий 1 год с момента установленного срока уплаты.

Отсрочка или рассрочка может быть предоставлена налоговым органом на срок, не превышающий 1 год с момента установленного срока уплаты.

Отсрочка или рассрочка на срок до 3-х лет может быть предоставлена только по страховым взносам и федеральным налогам в части, зачисляемой в федеральный бюджет (налог на прибыль организаций, зачисляемый в федеральный бюджет, налог на добавленную стоимость, акцизы, налог на добычу полезных ископаемых, водный налог, сборы за пользование объектами водных биологических ресурсов).

Для получения отсрочки или рассрочки необходимо иметь соответствующие основания, а также представить необходимые документы и обеспечение (залог, поручительство или банковская гарантия).

Перечень оснований, при наличии которых может быть предоставлена отсрочка или рассрочка, закреплен пунктом 2 статьи 64 НК РФ.

Перечень документов, необходимых для рассмотрения вопроса о предоставлении отсрочки или рассрочки, определен пунктом 5 статьи 64 НК РФ и Порядком изменения срока уплаты налога, сбора, страховых взносов, а также пени и штрафа налоговыми органами, утвержденным приказом ФНС России от 16.12.2016 № ММВ-7-8/683@.

По требованию налогового органа необходимо представить документы об имуществе, которое может быть предметом залога, поручительство либо банковскую гарантию.

Для рассмотрения вопроса о возможности получения отсрочки или рассрочки необходимо обратиться в Управление ФНС России по субъекту Российской Федерации по месту нахождения (месту жительства) заинтересованного лица либо в Межрегиональную инспекцию ФНС России по крупнейшим налогоплательщикам.

Решение о предоставлении (отказе в предоставлении) отсрочки или рассрочки принимается в течение 30 рабочих дней* со дня получения заявления уполномоченным налоговым органом.

* по страховым взносам за расчетные периоды, истекшие до 01.01.2017, решение принимается в течение 45 рабочих дней.

С более подробным порядком и условиями изменения сроков уплаты налогов и сборов можно ознакомиться в следующих разделах

Для физических лиц — Главная страница/Физические лица/ Меня интересует/ Наличие задолженности или переплаты/ Жизненные ситуации/У меня есть задолженность, но в данный момент я не могу её погасить

Для индивидуальных предпринимателей — Главная страница/Индивидуальные предприниматели/ Меня интересует/ Наличие задолженности или переплаты/ Жизненные ситуации/ У меня есть задолженность, но в данный момент я не могу её погасить

Для юридических лиц — Главная страница /Юридические лица/Меня интересует/ Наличие задолженности или переплаты/ Жизненные ситуации/ В компании есть задолженность, но в данный момент нет возможности её погасить

Информация ниже зависит от вашего региона (14 Республика Саха (Якутия))

Ваш регион был определен автоматически. Вы всегда можете сменить его, воспользовавшись переключателем в верхнем левом углу страницы.

Законом Республики Саха(Якутия) от 26.11.2015 1508-З N 573-V «О налоговой политике Республики Саха (Якутия)» введена статья 10.1. «Дополнительные основания и иные условия предоставления отсрочки и (или) рассрочки по уплате региональных налогов, пеней и штрафов»

1. Отсрочка и (или) рассрочка по уплате региональных налогов, пеней и штрафов предоставляется налогоплательщикам в соответствии со статьей 64 Налогового кодекса Российской Федерации.

2. Отсрочка и (или) рассрочка по уплате региональных налогов, пеней и штрафов может быть предоставлена налогоплательщику — заинтересованному лицу (далее — заинтересованное лицо), финансовое положение которого не позволяет уплатить этот налог в установленный срок, однако имеются достаточные основания полагать, что возможность уплаты указанным лицом такого налога возникнет в течение срока, на который предоставляется отсрочка или рассрочка, при наличии одного из следующих дополнительных оснований:

1) если заинтересованное лицо является стратегическим предприятием, включенным по решению Главы Республики Саха (Якутия) в перечень стратегических государственных унитарных предприятий Республики Саха (Якутия) и стратегических акционерных обществ с долей Республики Саха (Якутия), и (или) системообразующим предприятием Республики Саха (Якутия), включенным по решению Правительства Республики Саха (Якутия) в перечень системообразующих предприятий, подлежащих мониторингу финансово-хозяйственной деятельности;

2) если заинтересованное лицо является участником регионального инвестиционного проекта.

3. Заинтересованное лицо в целях подтверждения наличия дополнительных оснований предоставления отсрочки и (или) рассрочки, установленных настоящей статьей, представляет в соответствующий уполномоченный орган заявление и документы, предусмотренные пунктом 5 статьи 64 Налогового кодекса Российской Федерации.

4. Отсрочка и (или) рассрочка по уплате региональных налогов, пеней и штрафов по дополнительным основаниям, установленным настоящей статьей, предоставляется на срок от одного до двенадцати месяцев в пределах календарного года.

5. За каждый месяц действия отсрочки и (или) рассрочки на сумму задолженности начисляются проценты исходя из ставки, равной одной десятой ставки рефинансирования Центрального банка Российской Федерации, действующей на дату принятия решения о предоставлении отсрочки (рассрочки).

Оформив подписку, Вы сможете получать новости по теме «Предоставление отсрочки (рассрочки) по налогам» на следующий адрес электронной почты:

Поле заполнено некорректно

Источник