Можно ли получить отпускные вместе с зарплатой

Содержание статьи

Выплата заработной платы и отпускных перед отпуском

Каждый официально трудоустроенный работник имеет право на ежегодный оплачиваемый отпуск. Об этом говорится в ст. 114 ЖК РФ. Кроме того, отпуск должен быть оплачен работодателем, исходя из среднего заработка за последний год. Речь идёт не о календарных годах, а о рабочих.

Каждый рабочий год начинается с даты, когда сотрудник заключил с работодателем трудовой договор.

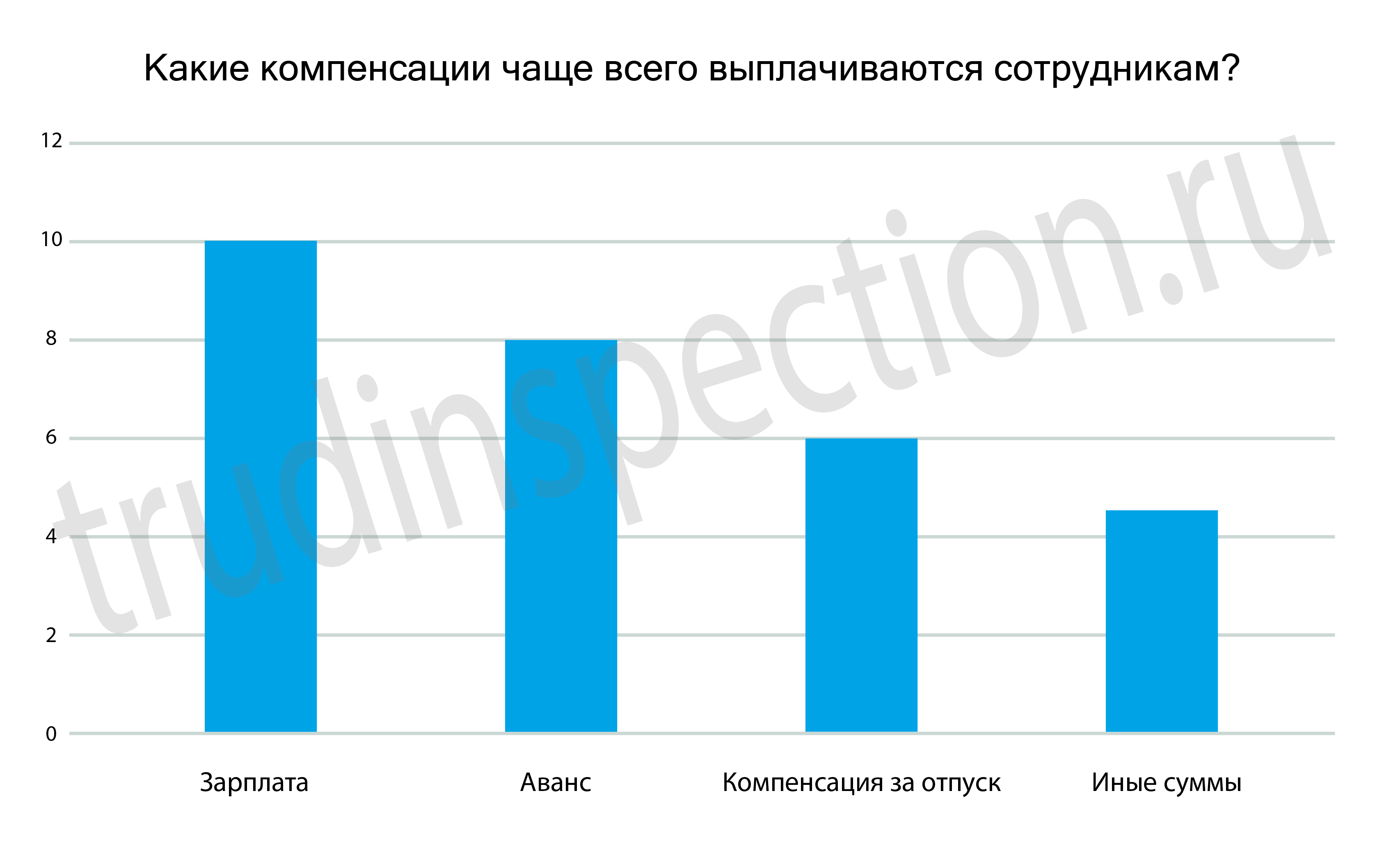

Работник имеет право уйти в отпуск уже через полгода после начала трудовых отношений. Но, если стороны договорятся между собой, то работник может уйти в отпуск и до достижения полугодового стажа. Каждого работника волнует, отпускные выплачиваются вместе с зарплатой или нет? То есть, сможет ли он получить в день выдачи отпускных ещё и заработную плату или аванс за фактически отработанное перед отпуском время.

Порядок, место и сроки выплаты заработной платы регулируются ст. 136 ТК РФ. В соответствии с этой статьёй, работодатель обязан выплачивать своим сотрудникам заработную плату не реже чем каждые полмесяца в дни, которые закреплены в положении об оплате труда, в коллективном или трудовом договоре.

Оплата отпускных производится в соответствии со ст. 136 ТК РФ. В соответствии с этой статьёй, работодатель должен выплатить работнику отпускные за 3 дня до выхода сотрудника на отдых.

В ТК РФ не сказано, в каких днях измеряется этот срок — в календарных или в рабочих? Однако Минтруд в своём Письме от 30.07.2014 года № 1693 — 6 — 1 уточнил, что выплачивать отпускные нужно не позднее 3-х календарных дней до начала отпуска.

То есть, если отпуск начинается в понедельник, то отпускные должны быть выплачены не позднее пятницы. Выплачивать их раньше закон не запрещает.

Отпускные и зарплата при уходе в отпуск выплачиваются вместе или отдельно? При выплате отпускных работодатель не обязан выплачивать отпускнику заработную плату за фактически отработанное перед отпуском время. Даже если работник не может получить заработную плату в день выдачи, так как он будет в отпуске, он не может требовать от работодателя выплатить ему зарплату вместе с отпускными.

Можно ли выплачивать отпускные вместе с зарплатой

Будущего отпускника волнует, выплачивается ли зарплата за текущий месяц при выплате отпускных? Работодатель не обязан этого делать. Но отпускник может обратиться с просьбой в бухгалтерию предприятия. Можно ли отпускные выплатить вместе с зарплатой? Можно, но не обязательно! Если работодатель не имеет возможности, он не выплатит отпускнику заработную плату. При этом закон он не нарушит. Когда сотрудник выйдет на работу после отпуска, он сможет получить свою заработную плату в ближайший день её выплаты.

Как правильно выплатить отпускные: вместе с зарплатой или день в день

Выдача отпускных вместе с зарплатой не запрещена. Как уже говорилось, работник не может требовать от работодателя выплаты заработной платы в один день с отпускными. Отпускные должны быть выплачены за 3 календарных дня до отпуска, а заработная плата — 2 раза в месяц. Дни выплат могут не совпадать.

Работодатель может выплатить отпускные и раньше. Это не запрещено законом! Но выплаты позже установленного срока чреваты штрафными санкциями.

Как выплачивать отпускные вместе с зарплатой? Если у работодателя есть такая возможность, он может выплатить работнику зарплату вместе с отпускными. Вместе с этими выплатами он может получить пособие по нетрудоспособности, а также компенсацию за неиспользованные отпуска. Все выплаты работнику делаются из одного фонда — фонда заработной платы. Чтобы не рисковать, бухгалтера предпочитают делать выплаты отпускных заранее, до истечения 3-дневного срока. Если операцию проводит банк, то побеспокоиться о выплатах нужно заранее, так как операция по переводу будет осуществлена только на следующий банковский день.

Сумма отпускных у каждого сотрудника разная. Даже работники с одинаковой заработной платой могут получить перед отпуском разные суммы. Это зависит от количества фактически отработанных дней в данном рабочем году. Не учитываются:

- дни, когда работник получал средний заработок;

- дни болезни;

- дни отпуска за свой счёт.

Поэтому бухгалтеру стоит быть внимательным при расчёте компенсации за отпуск каждому сотруднику.

Если работник не смог получить свою заработную плату, когда он находился в отпуске, то он сможет получить её в следующий день выплаты заработной платы. Вся сумма никуда не денется — она будет депонирована. Если же есть возможность, выплата зарплаты во время отпуска будет произведена и сотрудник сможет её получить.

Должен ли руководитель выдавать сотруднику зарплату перед отпуском за отработанные дни?

Право на оформление оплачиваемого отпуска ежегодно возникает у каждого сотрудника. При этом отсчет первого и последующего годов работы начинается с главного момента, а именно — с подписания сторонами соответствующего трудового соглашения. По общим правилам, уход каждого служащего в законный отпуск осуществляется на основании главного документа, а именно — на действующем в организации графике отпусков.

Сама процедура предоставления отпускного периода при этом будет устанавливать в отношении работодателя некоторые важные обязательства. Одной из таких является осуществление расчета с уходящим на отдых подчиненным. Главным этапом в данной процедуре будет являться установление и последующее начисление особой выплаты — отпускных. Они представляют собой особый вид компенсации, которая выплачивается служащему еще до начала оформленного периода отдыха.

Каждого сотрудника, который готовится к уходу в очередной оплачиваемый отпуск, как правило, заботят вопросы об основных правилах и важных нюансах получения денежных средств. В частности, некоторые служащие считают, что им в это же время должна быть выдана и заработная плата за те дни, которые уже были отработаны до непосредственного начала периода отдыха. Это действительно было бы весьма удобно, так как в отпуске денежные средства, как правило, требуются всегда.

Для того чтобы разобраться в правилах и особенностях начисления отпускных, необходимо обратиться к действующим законодательным нормам. В частности, в статье 136 ТК РФ содержатся все важные сведения относительно обязанностей руководителя по начислению заработной платы. Так, положенные сотрудникам суммы должны выдаваться дважды в месяц, в строгом соответствии с установленным графиком. Конкретные числа месяца должны быть зафиксированы в официальном порядке, в соответствующих положениях трудового договора, а также внутри иных локальных актов компании. Данный график не должен нарушаться ни при каких обстоятельствах.

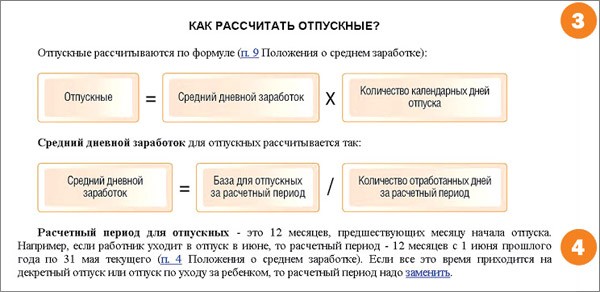

Основываясь на вышесказанном, можно сделать выводы о том, что заработную плату за отработанный период времени служащий перед отпуском получать не может. Единственной выплатой, на которую он может законно претендовать, являются именно отпускные. В соответствии с установленными правилами, они начисляются в стандартном порядке. Для этого используется такой показатель, как средний размер заработка подчиненного за его один рабочий день. Далее средняя сумма заработка умножается на точное количество дней отпуска, которые полагаются подчиненному. Полученным значением и будет являться сумма компенсации, которую должен получить сотрудник перед своим непосредственным уходом в отпуск.

Отдельно следует упомянуть и о таких ситуациях, при которых сотрудник требует выплатить ему зарплату заранее. Как правило, он мотивирует это тем, что в стандартный день выдачи денежных средств он просто не сможет появиться в организации и получить законную сумму. Однако, даже несмотря на наличие такого требования от подчиненного, работодатель не будет обладать законным правом на нарушение ранее установленного графика начисления аванса и основной части заработной платы. Если служащий действительно не сможет явиться на работу в день выдачи зарплаты, работодатель просто сохранит денежные средства до момента появления подчиненного на службе. Для этого директором может быть использован сейф, имеющийся в организации.

Источник

Выплата зарплаты вместе с отпускными

1) По вашему первому вопросу читайте ответ выше в вопросе «Срок для выплаты отпускных».

2) Зарплату нужно выплатить в срок, установленный в вашей организации правилами внутреннего трудового распорядка, коллективным договором или трудовым договором (но не позднее 15 календарных дней со дня окончания периода, за который она начислена) <ст. 136 ТК>.

Как мы поняли из вопроса, в вашей организации срок выплаты зарплаты за май приходится на 10 июня. Поскольку в 2018 году это выходной, то выплатить зарплату всем, в том числе и находящемуся в отпуске работнику, вы должны в субботу 9 июня (является в 2018 году рабочим днем) <ст. 14, 136 ТК, Постановление Правительства от 14.10.2017 N 1250>.

Обязанность выплачивать зарплату за истекший месяц непременно до начала отпуска или одновременно с отпускными законодательством не предусмотрена. Более того, перечисление зарплаты ранее установленного в организации срока может привести к нарушению ТК, в соответствии с которым интервал между выплатами зарплаты должен составлять полмесяца <ст. 136 ТК>.

В разделе 2 расчета 6-НДФЛ зарплата и отпускные в большинстве случаев отражаются отдельными блоками, поскольку у них не совпадают:

— даты получения дохода: у зарплаты это последний день того месяца, за который она начислена <п. 2 ст. 223 НК>, у отпускных — день выплаты <подп. 1 п. 1 ст. 223 НК>;

— срок уплаты в бюджет исчисленного и удержанного налога: для НДФЛ с зарплаты это следующий рабочий день, для НДФЛ с отпускных — последний день того месяца, в котором они выплачены <п. 6 ст. 226 НК>.

Раздел 2 расчета 6-НДФЛ в вашем случае — в зависимости от того, когда вы на деле выплатили зарплату за май и отпускные, — нужно заполнить так.

Случай 1 (самый правильный вариант). Отпускные выплачены 31 мая, зарплата — 9 июня. Обе выплаты отражаются в разделе 2 расчета за полугодие.

Отпускные: в строках 100, 110 и 120 — 31.05.2018.

Зарплата: в строке 100 — 31.05.2018, в строке 110 — 09.06.2018, в строке 120 — 13.06.2018 (т.к. следующий за 9 июня рабочий день — 13 июня) <ст. 112 ТК, Постановление Правительства от 14.10.2017 N 1250>.

Случай 2. И отпускные, и зарплата выплачены 1 июня.

Отпускные отражаются в разделе 2 расчета за 9 месяцев: в строках 100 и 110 — 01.06.2018, в строке 120 — 02.07.2018 (последний день июня в 2018 г. приходится на выходной, поэтому крайний срок уплаты НДФЛ с отпускных переносится на следующий рабочий день — 2 июля, а это уже III квартал) <Письмо ФНС от 05.04.2017 № БС-4-11/6420@; п.13 Письма ФНС от 01.11.2017 № ГД-4-11/22216@>.

Зарплата отражается в разделе 2 расчета за полугодие: в строке 100 — 31.05.2018, в строке 110 — 01.06.2018, в строке 120 — 04.06.2018.

Случай 3. Отпускные выплачены 1 июня, зарплата — 9 июня.

Отпускные отражаются в разделе 2 расчета за 9 месяцев: в строках 100 и 110 — 01.06.2018, в строке 120 — 02.07.2018.

Зарплата отражается разделе 2 расчета за полугодие: в строке 100 — 31.05.2018, в строке 110 — 09.06.2018, в строке 120 — 13.06.2018.

Как видим, в любом из трех случаев зарплата и отпускные будут отражены в разделе 2 расчета отдельными блоками.

Во всех трех случаях зарплата и отпускные, а также исчисленный с них НДФЛ должны быть отражены в разделе 1 расчета за полугодие (в строках 020, 040, 070), т.к. у них даты получения дохода, исчисления и удержания НДФЛ приходятся на II квартал.

3) При расчете отпускных весь период отпуска без сохранения зарплаты нужно исключить из расчетного периода <п. 4, подп. «е» п. 5 Положения, утв. Постановлением Правительства от 24.12.2007 N 922>.

Как отражать операции в программе 1С, уточните у разработчика данной программы.

Источник

Как выплачиваются отпускные и зарплата вместе с отпускными? Сроки выплат

Сегодня можно найти очень много различной информации в газетах, на сайтах в интернете, в юридических онлайн-базах, которая сможет помочь бухгалтеру в соответствующем виде рассчитать отпускные сотрудникам по той или иной причине. Данный материал будет полезен самим работникам, которые плохо разбираются во всех нюансах правил расчета отпускных и выплачиваемых сумм, ведь во всем этом разобраться нелегко.

Мы также попытаемся понятно объяснить все перипетии системы по переносу выходных и чем они отличаются от праздников, а также поговорим о том, как выплачиваются отпускные и зарплата вместе с отпускными.

Как выплачиваются отпускные и зарплата вместе с отпускными

Теория

Системе по отпускам выделена отдельная глава в Трудовом кодексе под номером 19 с аналогичным названием — «Отпуска».

Первое, что нужно знать, — отпуск выделяется работнику ежегодно. Работник вправе воспользоваться возможностью отпуска спустя полгода непрерывной работы. Однако, если имеется договоренность, то отпуск может быть выдан и раньше срока в шесть месяцев (статья 122 Трудового кодекса РФ).

Важно! Как указано в статье 125 Трудового Кодекса РФ, при договоренности между работником и организацией отпуск возможно разделить на части. При этом одна часть не должна быть меньше 14 календарных дней.

Статья 125 ТК РФ

Как указано в статье 114 ТК РФ, персоналу даются отпуска с оплатой каждый год с правом на сохранение места работы и ЗП.

Количество дней оплачиваемого отпуска ежегодно, согласно статье 115 ТК РФ, достигает 28 дней. Получается, что за год работы сотрудник получает 28 дней отпуска.

Если попытаться все просчитать, то получается, что ежемесячно за работу дается 2,33 отпускных дня (28 дней делим на 12 месяцев).

Работник имеет право получить 28 дней на оплачиваемый отпуск

Обратите внимание, что рабочий стаж, который обеспечивает отпуск с оплатой, не включает в себя следующее:

- дни отсутствия человека без уважительной причины;

- дни отпускных, которые были использованы для ухода за детьми;

- дни выхода в отпуск «за свой счет», которые превысили четырнадцать дней за рабочий год.

Важно! Помните, что согласно закону, зарплата — это награда за труд, на который вы тратите свое время, которое можно сконвертировать в рабочие дни.

В данном нюансе и скрывается различие между ЗП и отпускными:

- зарплата дается за время, которое вы работали, и подсчитывается по рабочим дням.

- отпускные даются за календарные дни и подсчитываются по среднему доходу.

Отпуск обязательно оплачивается

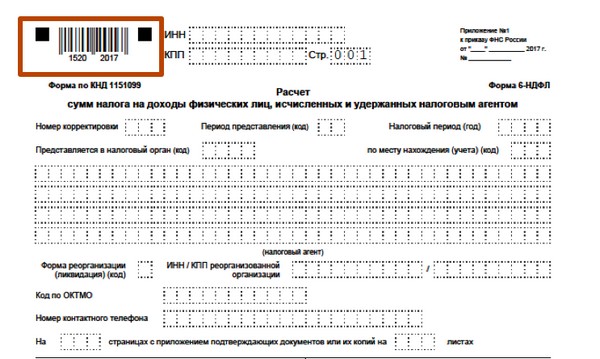

Информация о 6-НДФЛ

Форма 6-НДФЛ ввелась в оборот налоговых документов по отчету не так давно. С началом 2019 года все компании и предприниматели, которые наняли наемных работников, обязаны давать отчет в виде этой формы.

6-НДФЛ подлежит заполнению, чтобы организация смогла предоставить доходы работников и отправить их в ФНС.

Важно! Данная декларация подается в налоговые органы ежеквартально всеми компаниями, которые заключили договоры с физическими лицами.

Форма 6-НДФЛ

6-НДФЛ обязательно нужно оформлять, если нужно выдать зарплату по частям. Более того, если с сотрудника два раза вычитался подоходный налог по частям, то информацию нужно предоставлять также два раза. Аналогичные действия нужно предпринять к выдаче отпускных. Как же должным образом заполнить данную декларацию? Когда не нужно ее оформлять? И на что уделить особое внимание при отправке отчета в налоговую?

Основные моменты

Граждане, которые живут на территории Российской Федерации и получают заработную плату, обязательно должны платить налоги. Количество налогов зависит от зарплаты и статуса гражданина.

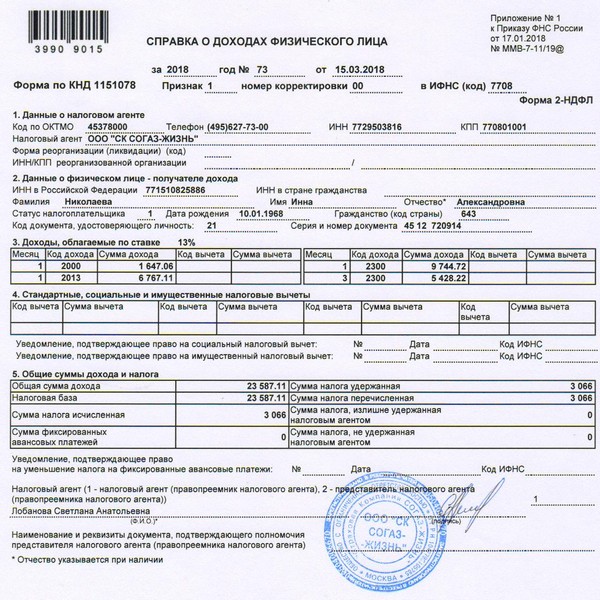

Уже всем известной и ставшей стандартом по отчетности является справка 2-НДФЛ. Эта справка оформляется как физическими, так и юридическими лицами.

Важно! Если ее нет, то взимается штраф.

2-НДФЛ

В прошлом году ФНС ввела еще одну форму, которая подается компаниями и организациями каждый квартал. Декларация 6-НДФЛ показывает особые нюансы, которые связаны с доходами и налогами.

Эта декларация заполняется работодателями за совокупный налог на зарплату сотрудников, являющимися физическими лицами и работающими в штате, а справка 2-НДФЛ относится к отчетности за конкретного работника.

Декларацию можно подать:

- в электронном виде;

- на бумаге.

Если декларация подается на бумаге, то данный способ больше подойдет организациям с количество работников не более 25 человек.

Важно! Если сотрудников много, то справку 6-НДФЛ нужно отправлять в электронном виде.

Форма 6-НДФЛ заполняется работодателям

Доходы, которые подлежат налогообложению НДФЛ, указываются в вышеприведенной справке. Туда входят, кроме зарплаты, еще и премии, поощрения и отпускные.

Как указать в 6-НДФЛ заработную плату вместе с отпускными?

При заполнении данной декларации важно помнить, что в ней нет необходимости указания доходов, необлагаемых налогами. В документе должна содержаться вся информация о налоговом агенте и его обязательствах перед налоговыми органами.

В декларации 6-НДФЛ отпускные и зарплата обязательны к указанию, как и премии вместе с больничными. Данный виды доходности облагаются налогом по ставке в 13 процентов, и их обязательно указывать в налоговых документах.

Помимо доходов, полученных физическими лицами, также нужно отображать и следующие данные:

- дата отправления денег на счет работника (фактическая);

- дата удержания налогового сбора по НДФЛ;

- день отправления налога в налоговые органы ФНС.

В форме 6-НДФЛ указываются доходы, облагаемые налогами

Одним из главных требований при подаче справки является обязательное соблюдение всех сроков, которые устанавливает ФНС. Первая справка отправляется в органы не позже мая, а последняя — до апреля последующего года.

Важно! Более того, крайний отчет нужно сдавать вместе с первой справкой за последующий начавшийся год, но не позже мая.

Чтобы не просрочивать подачу справок 6-НДФЛ, стоит самолично ходить в налоговые органы для сдачи справок. Если документация отправляется посредством почты, то нужно требовать официальное подтверждение получения письма.

Если декларация подается в электронном виде, то все даты будут указаны автоматически и не стоит о них беспокоиться.

Можно подавать декларацию 6-НДФЛ в электронном виде

Все данные по доходам сотрудников должны быть указаны в документе за конкретной датой. Например, если сотрудник взял отпуск, но не полный, а захотел поделить его на части, то, соответственно, оплаты указываются по отдельности. Аналогичные действия производятся и с зарплатой: указывается дата аванса и дата основной выплаты, которые пишутся отдельно друг от друга.

Важно! В случае, когда зарплата и отпускные были выплачены вместе, то компания указывает об этом в справке, иначе произойдет ошибка, что приведет к различным санкциям вплоть до штрафа.

Сроки оплаты

Законодательно зарплата должна быть начислена дважды в месяц. Сотрудник получает сначала аванс, а потом и основную сумму. Вместе с зарплатой также выплачивается и пособие по временной нетрудоспособности.

Выдержка из статьи 136 ТК РФ

Сотрудники имеют право на отпуск раз в год с сохранением рабочего места и средней заработной платы. Отпускные сотрудник должен получить за 3 дня до выхода в отпуск.

Также не запрещено выплачивать эти средства раньше срока. Многие работодатели не особо хотят выплачивать средства после начавшегося отпуска, так как в случае проверки возможны санкции и штрафы.

Существуют специальные графики с указанием отпусков. Это делается для того, чтобы предварительно оповестить сотрудника о начале отпуска и подготовить ему положенные деньги.

Отпускные должны выплачиваться сотруднику не позднее, чем за три дня до начала отпуска

Важно! Если срок до отпуска выпадает на праздники, выходные или любой другой день, когда сотрудник не должен быть на работе, то оплата отпускных проводится в рабочий день, который идет до выходного или праздника.

Такое же правило действует по отношению к перечислению зарплаты. Банки и другие организации не проводят выплаты на выходных, а значит, средства будут переведены в рабочий день и до начала отпуска.

Из какого фонда оплачивают?

Пособия по временной нетрудоспособности и декретные идут из средств ФСС и работодателя.

Данные пособия являются гарантией социального уровня в случае кратковременной нетрудоспособности. Отпускные средства выплачиваются работодателем, то есть за его счет.

Сотрудник не может быть застрахован, если потеряет возможность каждый год выходить на отпуск. Сотрудник также может отказаться от выхода на отпуск и получить за это средства в виде компенсации.

Статья 126 ТК РФ

Важно! Обязательно страховаться нужно только тогда, когда человек может лишиться обычного дохода. В таких случаях государство обязуется поддерживать граждан.

За выплату отпускных отвечает только работодатель. На каждой организации имеются специальные резервные средства для оплаты, так как это является обязательным условием законодательно. Количество денег в резервах зависит от начального капитала организации.

Важно! В случае, когда резервные средства больше уставного капитала, организация может использовать эти деньги не по их назначению и увеличивать уставной капитал.

Работодатели могут иметь различные мотивы при создании резервных средств. Сюда могут включаться затраты на покрытие убытков, выплату долгов и социальные выплаты работникам. Данный фонд создается чтобы преследовать одну лишь цель — выплачивать различные средства работникам, независимо от доходов организации.

На предприятии должен быть создан резервный фонд оплаты труда

Важно! Данный резерв создается за счет выплаты за рабочее время, выплаты за неотработанное время, поощрения, пособия на еду, квартиру, топливо. Зарплата и отпускные выплачиваются из единого резерва.

Какие размеры?

Законодательство Российской Федерации выступает как гарант права на отдых с сохранением рабочего места каждый год. Помимо рабочего места, также сохраняется и заработная плата. Количество средств и компенсаций за невзятый отпуск зависит от размера доходов.

Используются следующие виды расчетов:

- происходит вычисление продолжительности периода расчетов;

- высчитывается доход работника за этот срок;

- вычисляется средний доход;

- формируется сумма отпускных.

При выходе сотрудника в очередной оплачиваемый отпуск за ним сохраняются рабочее место и СДЗ

Правила вычисления средней ЗП унифицированы, и они включают все типы доходов. Период расчетов зависит от продолжительности работы в организации.

Указанный срок не может превышать одного года. Расчетное время вычисляется в календарных днях и месяцах.

Выдержка из статьи 139 ТК РФ

Важно! Календарный месяц — это время с 1 по 30 или 31. В феврале — это 28 или 29 дней.

Промежутком расчета всегда будет выступать тот год, который шел до начала отдыха. Если сотрудник работал меньше этого срока, то при вычислении учитывается время по документам, указывающих его рабочее время в организации.

Ниже таблица покажет разницу между расчетами доходов и расходов при отпускных.

| При вычислении размера отпускных вычитаются обязательно | При вычислении доходов для отпускных исключаются |

|---|---|

| промежутки, когда сотрудник получал средний доход; | отпускные, доходы за командировки и другие доходы, устанавливающиеся на основе среднего заработка; |

| дни, когда сотрудник был временно нетрудоспособен; | доходы за время, когда работник не мог временно работать и декрет; |

| дни, когда сотрудник находился на отдыхе без сохранения ЗП. | оплаты по уходу за детьми-инвалидами. |

При расчете заработка для вычисления отпускных не учитываются периоды, когда сотрудник не выполнял работу по каким-либо причинам

После всех калькуляций, нужно вычислить средний доход за день.

Расчет отпускных

Согласно статье 139 Трудового Кодекса РФ, средняя зарплата, выделяемая для отпускных (и выплаты за отпуска, которые были не использованы) вычисляется за предшествующие двенадцать месяцев. Если сложить ЗП и другие выплаты, выдаваемые ежемесячно, то можно получить общую сумму доходов, и она далее разделяется на двенадцать месяцев и умножается на 29,4 (среднее число дней в календаре).

Важно! Данным способом можно подсчитать «стоимость одного дня» для отпускных.

Стоит запомнить: в договоре, внутренних правилах или другом внутреннем документе могут быть другие промежутки расчета по средней ЗП.

Как правило, СДЗ рассчитывается по данным предыдущих 12 месяцев

Отсюда следует, что при определении других промежутков расчета СДЗ, бухгалтеры должны произвести операции, как положено в ТК РФ и как указано в правилах организации, а затем провести сравнение результатов.

Важно! Данные вычисления нужны, чтобы было мотивированное подтверждение отсутствия ухудшения положения сотрудников.

Существует следующая формула для вычисления средней ЗП при определении отпускных.

Цена отпускного дня = Сумма выплат, которая учитывается для подсчета среднего дохода за 12 месяцев/12/29,3.

Отпускные рассчитываются по определенным формулам

Сумма отпускных высчитывается по формуле:

Сумма отпускных = стоимость дня отпуска * количество дней на отдыхе.

Пример расчета.

Работник Н. вышел на работу в организации «Е» 1 июня 2013 года. Работник хочет выйти в отпуск с 1 июля 2019 по 28 июля 2019 года.

За данный промежуток берется продолжительность отрезка с 1 июля 2019 года по 30 июня 2019 года. В итоге ежемесячная ЗП сотрудника Н. составит 7856 рублей.

Помимо этого, сотрудник также получил премию в 15 тысяч. Все это включается в ежегодный доход, который составит 109272 рубля.

Важно! Если обладать информацией о расчетном периоде и общих доходах по ЗП, появится возможность выявить сколько сотрудник получал в среднем за день.

Чтобы это сделать, нужно выполнить следующие калькуляции: 109272:12:29,3=311. В итоге получается средний заработок за сутки в 311 рублей. Сумма отпускных составит 8708 рублей.

При расчете отпускных учитывается цена отпускного дня

Калькулятор расчета отпускных

Перейти к расчётам

Вопрос выплаты отпускных вместе с зарплатой

Законодательно выплаты зарплаты и все нюансы закреплены в статье 136 ТК РФ, в котором также оговорены и сроки. Средства выплачиваются дважды в месяц, если других условий нет в трудовом договоре.

Кроме этого, сотрудник имеет право получить средства по временной нетрудоспособности и другие компенсации, в том числе и за то, что не использовал законный отпуск. Стоит помнить, что получить деньги за ежегодный отпуск вместе с зарплатой, как правило, нельзя, но этого не запрещает законодательство. При этом, однако, все средства для отпускных и зарплаты вычисляются с единого резерва организации.

Важно! Понятно, что бухгалтерам лучше отчислить средства до трех дней перед выходом сотрудника в отпуск. Это обусловлено тем, что документация может идти с задержкой и если средства идут через кассу, то лучше предварительно выплатить положенные средства сотруднику.

Как правило, зарплата и отпускные вместе не выплачиваются

Отпускные не являются постоянной суммой — все высчитывается, исходя из продолжительности периода расчетов, суммарных доходов, выплат, среднего заработка за день и числа отпускных дней.

Сумма за отпуск у всех различается. Эти средства не выплачиваются единовременно с ЗП. Специально предусмотрено три дня до начала отпуска.

Как правильнее выплатить отпускные: вместе с ЗП или сразу

Законом не запрещено выплачивать ЗП с отпускными. Как было написано выше, сотрудник лишь может попросить выплатить ЗП и отпускные в один день. Отпускные выплачиваются за три дня до фактического начала отпуска, а ЗП — дважды в месяц.

Важно! Соответственно, дни выплат могут не совпадать.

Работодатель имеет возможность произвести выплату отпускных и ранее срока. Законодательно это не воспрещается.

Работодатель может выдать отпускные и раньше

Как получить отпускные вместе с ЗП? Если работодатель обладает такой возможностью, то он может выплатить средства сотруднику вместе с отпускными. Кроме того, сотрудник может получить средства за временную нетрудоспособность и средства за то, что не вышел в отпуск. Все эти средства выплачиваются сотруднику из фонда по ЗП.

Важно! В случае, когда деньги идут из банка, то стоит помнить, что средства придут только в следующий день.

Количество отпускных у всех будет разным. Когда у сотрудников ЗП одинакова, то даже в таком случае они могут в итоге получить разные суммы. Все зависит от числа дней, которые считаются отработанными за год. Не подлежат учету:

- дни получения среднего дохода по ЗП;

- дни, когда сотрудник болеет;

- дни, когда сотрудник берет отпуск за свой счет.

Важно! В такие моменты сотрудникам бухгалтерии стоит быть особо бдительными при работе с документами и отчетами, следить за каждыми выплатами конкретному сотруднику.

Можно попросить работодателя выплатить ЗП и отпускные сразу

В случае, когда сотрудник не получил ЗП во время пребывания в отпуске, он будет иметь возможность получить средства в день расчета по ЗП. В случае, когда получится произвести расчеты и начислить ЗП во время отдыха, сотрудник сможет ее получить.

Часто задаваемые вопросы

Обязано ли предприятие платить вместе с отпускные ЗП за выработанные в данном месяце дни? Сотрудник выходит в отпуск посреди месяца.

Согласно закону (статья 136 ТК РФ) за 3 дня до выхода в отпуск оплачивается только сам отпуск. Законом не предусмотрено выплачивать отпускные вместе с оплатой фактически отработанных дней.

Их этого следует, что за день до отпуска работодатель должен заплатить сотруднику лишь средний заработок за время отпуска. ЗП сотрудникам, находящимися в отпуске, за время работы до выхода в отпуск выплачивается в единые установленные сроки — в день, который определяется распорядками внутри предприятия, договором.

Однако Трудовой Кодекс Российской Федерации допускает улучшение положения работника — ЗП может начисляться чаще, чем дважды в месяц.

ЗП может выплачиваться и чаще двух раз в месяц

Следовательно, предприятие может выплатить сотруднику средства до начала отпуска, сразу с отпускными, т.е. до установленного срока отчисления заработной платы. В таком случае все нюансы по выплате зарплаты согласуются с сотрудником.

Если предварительная выплата ЗП была одноразовой, то будет достаточно написать заявление, где будет отображено желание о выдаче ЗП раньше установленного срока.

Если сотрудники желают получать и далее ЗП ранее установленного срока, то мы бы рекомендовали обговорить это условие в трудовом договоре и других документах.

Видео — Информация об отпускных

Источник