Можно ли получить налоговый вычет за лечение неработающей жены

Содержание статьи

Вычет за лечение супруга/супруги

Вычет на лечение супруга

Рассмотрим особенности получения вычета за лечение супруга (пп. 3 п. 1 ст. 219 НК РФ).

Чтобы ознакомиться с общим процессом получения вычета за лечение, прочтите статьи:

- Информация о вычете за лечение;

- Документы для вычета за лечение;

- Процесс получения вычета за лечение.

На кого должны быть оформлены документы для получения вычета?

Для получения вычета за лечение необходимо предоставить договор оказания медицинских услуг и справку об оплате медицинских услуг. С более подробным списком документов Вы можете ознакомиться в статье: Документы для получения вычета за лечение.

Основные вопросы при получении вычета за супруга связаны именно с оформлением этих документов. Налоговый Кодекс не содержит четких указаний, на кого они должны быть оформлены: на супруга, получающего вычет, или на супруга, которому оказаны медицинские услуги?

Согласно текущей позиции контролирующих органов для получения вычета за лечение не имеет значения, на кого из супругов оформлены документы. Это связано с тем, что:

— все расходы супругов в браке признаются общими, поэтому неважно, на кого из супругов оформлен договор лечения (Письмо ФНС России от 16.05.2017 № БС-4-11/9119), а также документы, подтверждающие фактические расходы (Письмо ФНС России от 24.10.2016 № БС-4-11/20142@, Письмо Минфина России от 31.10.2016 № 03-04-05/63667);

— согласно мнению контролирующих органов, независимо от того, на кого из супругов оформлена справка об оплате медицинских услуг, каждый супруг может получить вычет (Письмо ФНС России от 16.05.2017 № БС-4-11/9119, Письмо Минфина России от 31.10.2016 № 03-04-05/63667).

Пример: В 2020 году Денисов Е.К. заключил договор с медицинским учреждением, оплатил лечение и получил справку об оплате медицинских услуг на свое имя. Однако в 2020 году по состоянию здоровья Денисов Е.К. не работал и не уплачивал налог по ставке 13%. Но работала его супруга Денисова О.С. В этом случае супруга сможет получить вычет несмотря на то, что договор, платежные документы и справка об оплате медицинских услуг оформлены на имя Денисова Е.К.

Заметка: до недавнего времени считалось, что справка об оплате медицинских услуг должна быть оформлена на супруга, получающего вычет. В большинстве случаев медицинское учреждение может предоставить справку на имя любого из супругов, зачастую даже не требуя его личного присутствия. Поэтому если у Вас есть такая возможность, советуем Вам оформить справку об оплате на супруга, который будет получать вычет.

Могут ли супруги распределить вычет на лечение?

Другой не менее важный вопрос при получении вычета за лечение супруга касается ситуации, когда лечился один супруг, а получать вычет хотят оба супруга, распределив его между собой. Вопрос становится особенно актуальным, если лечение относилось к недорогостоящему, а расходы составили более 120 тыс. рублей.

По мнению контролирующих органов супруги вправе распределить вычет по расходам в любых пропорциях на свое усмотрение (Письмо ФНС России от 16.05.2017 № БС-4-11/9119, Письмо Минфина России от 31.10.2016 № 03-04-05/63667). Для этого кроме справки об оплате медицинских услуг на общую сумму расходов, для распределения вычета в налоговую инспекцию нужно представить копию свидетельства о браке и заявление о распределении расходов на медицинские услуги. При этом налоговые органы не регламентируют форму заявления о распределении, поэтому оно может быть написано в свободной форме.

Пример: В 2020 году Любимова Е.И. оплатила свое лечение на сумму 120 000 рублей. При этом доходы за год Любимовой Е.И. и ее супруга Любимова А.А. составили по 60 000 рублей (уплачено налога 7800 руб.). Супруги решили распределить вычет между собой по 60 000 рублей, предоставив в налоговую инспекцию заявление о распределении вычета и копию свидетельства о браке. Таким образом, по результатам деклараций Любимова Е.И. и Любимов А.А. вернут по 7800 рублей.

Пример: В 2020 году Михалев В.Е. оплатил свое лечение и получил справку об оплате медицинских услуг с кодом 01 (недорогостоящее лечение) на сумму 170 000 рублей. Так как ограничение вычета по недорогостоящему лечению составляет 120 000 рублей, Михалев В.Е. и его супруга Михалева А.В.решили распределить вычет – 120 000 руб. супругу и 50 000 руб. супруге. При подаче документов в налоговую инспекцию они приложили к своим декларациям заявление о распределении вычета и копию свидетельства о браке. По окончании камеральной проверки Михалев В.Е. получит вычет в максимальном размере 15 600 руб. (120 000 х 13%), а Михалева А.В. вернет 6500 руб. (50 000 х 13%).

Заметка: так как справка об оплате медицинских услуг может быть одна на общую сумму расходов, то для получения вычета один из супругов может представить в налоговую инспекцию оригинал данной справки, а второй супруг (только в данной ситуации) – ее дубликат, выданный медицинским учреждением (Письмо ФНС России от 16.05.2017 № БС-4-11/9119, Письмо Минфина России от 31.10.2016 № 03-04-05/63667).

Источник

Налоговый вычет за лечение мужа

В данной статье мы рассмотрим: налоговый вычет за лечение мужа / жены. Разберемся можно ли получить вычет совместно с другими вычетами. Поговорим о причинах отказа в получении налогового вычета.

Налоговые вычеты – это часть заработной платы, которая не облагается налогом. Таким образом, если граждане Российской Федерации, получающие заработную плату и производящие уплату налога на доходы физических лиц, понесли финансовые затраты, связанные с лечением родственников, государство предоставляет возможность вернуть 13 процентов от понесённых затрат. Читайте также статью: → “Налоговый вычет на ребенка инвалида в 2021”

Налоговый вычет за лечение мужа / жены: кто может и не может получить вычет?

В случае, если гражданин РФ понёс расходы, связанные с диагностикой, лечением, покупкой медицинских препаратов, то в соответствие с Постановлением Правительства от 19 марта 2001 г. № 201 налогоплательщик имеет право получить социальный налоговый вычет за предоставленные медицинские услуги: (нажмите для раскрытия)

- налогоплательщику;

- супругу / супруге налогоплательщика;

- родителям налогоплательщика;

- детям налогоплательщика в возрасте до 18 лет.

В соответствие с законодательством не все категории граждан могут претендовать на налоговый вычет:

| Вычет будет предоставлен | В предоставлении вычета будет отказано |

| Граждане, являющиеся налоговыми резидентами Российской Федерации, имеющие официальный доход. | Безработные граждане РФ, не имеющие официального дохода. |

| Граждане, не являющиеся налоговыми резидентами Российской Федерации | |

| Индивидуальные предприниматели, освобождённые от уплаты НДФЛ (работающие на особом режиме налогообложения (пример: патентная система налогообложения)) |

Необходимо чётко понимать, что возможность предоставления налогового вычета напрямую зависит от уплаты НДФЛ.

[adinserter block=”1″]

Какие вычеты можно получить на мужа / жену?

Налоговое законодательство Российской Федерации регламентирует возможности получения налогового вычета на супруга / супругу, детей:

| Вид налогового вычета | Разъяснение | Нормативный акт |

| Имущественный | В случае покупки квартиры, комнаты, дома, доли недвижимого имущества супругами – недвижимость автоматически считается общей долевой собственностью. Для получения налогового вычета лишь одним из супругов необходимо предоставить в налоговые органы заявление, утверждённое Письмом ФНС России от 22.11.2012 № ЕД-4-3/19630@, в котором будет указано совместное решение супругов о распределении налогового вычета. Размер вычета по расходам не более 2000000 рублей на человека. | ст.220 НК РФ |

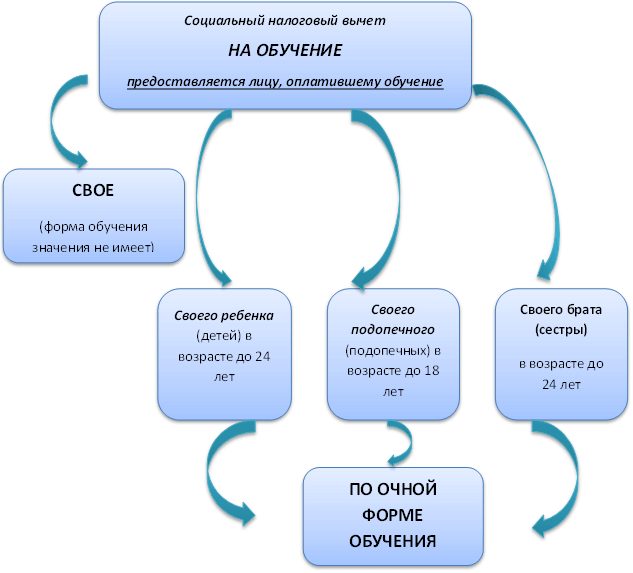

| Социальный | Расходы на обучение: · собственное обучение; · обучение детей в возрасте до 24 лет (очная форма); · обучение настоящих и бывших опекаемых в возрасте до 24 лет (очная форма); Размер вычета по расходам на обучение детей не более 50000 рублей в год (Пример 1). · обучение родного брата или сестры (очная форма). Расходы на лечение: · собственное лечение; · лечение супругов, родителей, детей в возрасте до 18 лет; · лекарственные препараты, назначенные лечащим врачом самому налогоплательщику, супругам, родителям, детям в возрасте до 18 лет; · страховые взносы по договорам добровольного страхования самого налогоплательщика супругов, родителей, детей в возрасте до 18 лет. Размер вычета по расходам на собственное обучение, обучение брата или сестры, в совокупности с другими расходами, подлежащими налоговому вычету, – 120000 рублей (Пример 2). Данное ограничение не распространяется на предоставление дорогостоящих медицинских услуг. | ст.219 НК РФ |

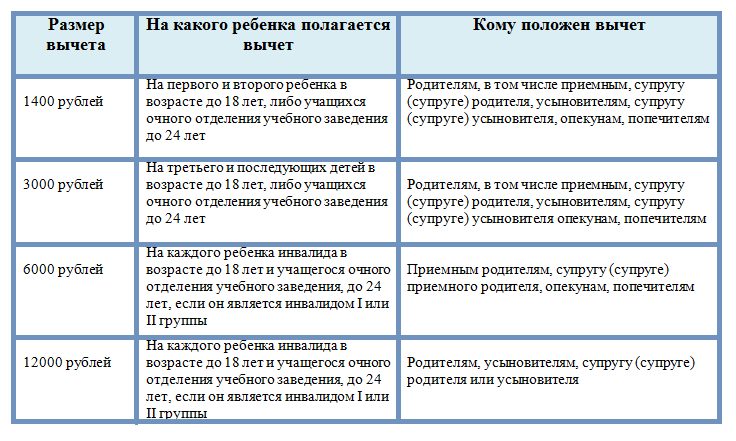

| Стандартный | Налоговый вычет предоставляется ежемесячно родителям, супругам родителей и усыновителям: · 1400 рублей – на первого ребёнка; · 1400 рублей – на второго ребёнка; · 3000 рублей – на третьего и последующих детей; · 12000 рублей – на ребёнка-инвалида в возрасте до 18 лет и на студента (ординатора, интерна, аспиранта) дневной формы обучения в возрасте до 24 лет (инвалидность I или II группы) (Пример 3). Налоговый вычет предоставляется ежемесячно опекунам, попечителям, приёмному родителю, супругу / супруге приёмного родителя: · 1400 рублей – на первого ребёнка; · 1400 рублей – на второго ребёнка; · 3000 рублей – на третьего и последующих детей; · 6000 рублей – на ребёнка-инвалида в возрасте до 18 лет и на студента (ординатора, интерна, аспиранта) дневной формы обучения в возрасте до 24 лет (инвалидность I или II группы). Налоговый вычет предоставляется в двойном размере единственному родителю, опекуну, усыновителю. Налоговый вычет одному из супругов может быть предоставлен в двойном размере при условии, что второй супруг написал заявление об отказе от получения причитающегося ему по законодательству налогового вычета. Налоговый вычет действует до тех пор, пока годовой доход налогоплательщика не превысит сумму 350000 рублей. | ст.218 НК РФ |

Пример №1

У Удальцовой У.У. сын является студентом УрФУ очной формы обучения. Стоимость обучения составляет 98000 рублей в год. За 2016 год доход Удальцовой У.У. составил 580000 рублей, НДФЛ – 75400 рублей.

Согласно ст.219 НК РФ размер вычета по расходам на обучение детей не должен превышать 50000 рублей. На основании данного нормативного акта Удальцова У.У. может претендовать на получение максимального размера вычета, т.к. за обучение сына была уплачена сумма, превышающая максимально установленный законодательством порог. Таким образом, налоговый вычет Удальцовой У.У составил 50000 * 13% = 6500 рублей.Читайте также статью: → “Налоговый вычет на лечение родителей в 2021”

[adinserter block=”13″]

Пример №2

Воинков В.В. в 2016 году поступил в УрФУ на заочное отделение. Стоимость обучения составляет 72000 рублей в год. В 2016 году Воинков В.В. получил услуги стоматолога стоимостью 62000 рублей (не относится к дорогостоящим медицинским процедурам). Итого, сумма расходов составила 72000 + 62000 = 134000 рублей.

В соответствие со ст.219 НК РФ размер вычета по расходам на собственное обучение в совокупности с другими расходами не превышает 120000 рублей. Таким образом, Воинков В.В. может претендовать на налоговый вычет в размере:

120000 * 13% = 15600 рублей.

Пример №3

У Нефедовой Н.Н. трое детей в возрасте 3 года, 7 лет, 15 лет. Согласно ст. 219 НК РФ стандартный налоговый вычет составит:

- 1400 рублей – за первого ребёнка;

- 1400 рублей – за второго ребёнка;

- 3000 рублей – за третьего ребёнка.

Итого: 5800 рублей.

Заработная плата Нефедовой Н.Н. составляет 42000 рублей в месяц. НДФЛ будет рассчитан следующим образом: (42000 – 5800) * 13% = 4706 рублей. К выдаче Нефёдовой Н.Н. полагается сумма 42000 – 4706 = 37294 рубля. В случае, если бы Нефедова Н.Н. не написала заявление работодателю о предоставлении стандартных налоговых вычетов – к выдаче полагалась бы сумма:

42000 – (42000 * 13%) = 36540 рублей (НДФЛ составил бы 5460 рублей).

Порядок оформления налогового вычета на лечение супруга / супруги

Для получения налогового вычета на лечение супруга или супруги необходимо пройти следующие этапы: (нажмите для раскрытия)

- Собрать и предоставить в налоговые органы необходимые документы. В случае, если предоставляется копия документа – в обязательном порядке иметь при себе оригинал документа.

- Дождаться результатов проверки документов налоговыми органами (до 90 дней) и вынесения решения. Уведомление о принятом решении приходит к налогоплательщику в течение 10 дней.

- В случае, если налоговыми органами принято положительное решение в отношении налогоплательщика – в течение 30 дней необходимо получить денежный перевод.

[adinserter block=”10″]

Необходимые документы для оформления налогового вычета на супруга

Для получения налогового вычета на супруга / супругу Минфин РФ в своём Письме от 01 ноября 2012 г. № 03-04-05/10-1239 налогоплательщик должен предоставить в налоговые органы следующие документы:

- справку об оплате медицинских услуг (форма и порядок предоставления справки утверждены Приказом Министерства РФ по налогам и сборам и Министерства здравоохранения РФ от 25.07.2001 г. № 289/БГ-3-04/256);

- кассовый чек, квитанцию к приходному кассовому ордеру, выписку банка или иные платёжные документы, подтверждающие факт оплаты предоставленных медицинских услуг;

- заверенную медицинской организацией копию лицензии;

- справку 2-НДФЛ за необходимый налоговый период;

- декларацию 3-НДФЛ;

- копию документа, удостоверяющего личность;

- банковские реквизиты для перечисления денежных средств;

- свидетельство о заключении брака.

Куда подавать необходимые документы для оформления налогового вычета на супруга?

Все необходимые документы для оформления налогового вычета можно направить несколькими путями:

| Сторона, принимающая документы | Преимущества | Недостатки |

| Федеральная налоговая служба | Налоговый инспектор может указать на ошибки в случае, если таковые имеются | Длительное ожидание в очереди |

| Госуслуги | Удобный способ подачи документов – нужен лишь компьютер, подключенный к сети Интернет | Необходимо получение усиленной неквалифицированной электронной подписи |

| Работодатель | Нет необходимости в наличии справки 2-НДФЛ и декларации 3-НДФЛ | Возможное распространение информации о понесённых расходах в трудовом коллективе |

| Почта | Удобное расположение почтовых отделений | Возможна утрата, порча документов в процессе пересылки |

Сроки подачи документов на предоставление налогового вычета

На предоставление налогового вычета документы подаются после завершения налогового периода. Например:

Супруга Васнецова В.В. получила медицинские услуги в 2017 году. Подать документы в налоговые органы Васнецов В.В. может не ранее 2021 года. Читайте также статью: → “Налоговый вычет за платные роды и ведение беременности”

Размер налогового вычета на лечение

В соответствие со ст.219 НК РФ максимальный размер налогового вычета, предоставленный в размере фактически произведённых расходов на лечение супруга или супруги, не превышает 120000 рублей. В случае, если потребовалась дорогостоящая медицинская помощь – размер налогового вычета ограничения не имеет.

Можно ли получить вычет совместно с другими вычетами?

Налоговое законодательство (ст.219 НК РФ) позволяет налогоплательщикам объединять расходы, направленные на:

- обучение;

- получение медицинских услуг;

- негосударственное пенсионное обеспечение;

- добровольное страхование жизни;

- уплату дополнительных страховых взносов на накопительную пенсию;

- оплату независимой оценки своей квалификации.

При этом общие расходы не должны превышать 120000 рублей.

Сколько раз можно воспользоваться предоставлением налогового вычета на лечение супруга?

Законодательство позволяет налогоплательщику ежегодно обращаться в налоговые органы для предоставления налогового вычета по истечении налогового периода.

Сроки возврата налогового вычета

В соответствие со ст.88 НК РФ установлены следующие сроки:

- 90 дней – проверка документов;

- 10 дней – налогоплательщик получает уведомление от налоговых органов о принятом решении;

- 30 дней – перечисление денежных средств на счёт налогоплательщика.

Например:

01 февраля 2017 г. были представлены документы в налоговые органы на получение налогового вычета. Проверка должна быть проведена в срок до 02 мая 2017 г. документы должны быть проверены, решение должно быть принято. В срок до 12 мая 2017 г. налогоплательщик получит уведомление от налоговых органов о принятом решении. В случае положительного решения – в срок до 11 июня 2017 г. будет произведено перечисление денежных средств на счёт налогоплательщика.

Причины отказа в получении налогового вычета

Налоговые органы не всегда принимают положительные решения в отношении предоставления налоговых вычетов.

Отказы в предоставлении налогового вычета могут быть обусловлены рядом причин:

- предоставлен не весь пакет документов;

- документы предоставлены в ФНС не по месту регистрации налогоплательщика;

- в документах допущены ошибки;

- предоставлены документы на оплату лечения лиц, не относящихся к категории родственников, указанных в законодательстве;

- вступление в брак единственного родителя (усыновителя, опекуна, попечителя) в случае, если согласно ст. 218 НК получал налоговый вычет в двойном размере.

Вопросы и ответы

Вопрос №1. В настоящее время я не работаю, уплату НДФЛ, соответственно, не произвожу. С 12 февраля по 28 февраля 2017 г. я находилась на лечении в стационаре. Все документы на оказание услуг были оформлены на меня. Возможно ли в этом случае предоставить налоговый вычет супругу или придётся какие-то документы переоформлять?

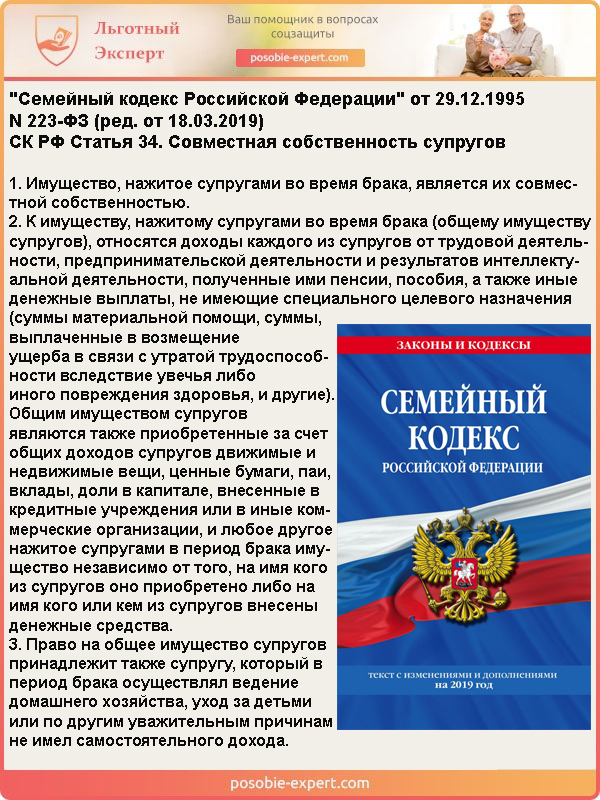

Ответ: В соответствие с Письмом Минфин России от 12.02.2014 г. № 03-04-05/22028 супруг может претендовать на налоговый вычет даже при наличии документов, оформленных на Вас. Минфин в своём письме ссылается на ст.256 ГК РФ и ст.34 Семейного кодекса, где говорится о том, что имущество, нажитое супругами во время брака, является совместной собственностью. К таковому имуществу относятся и доходы.

Вопрос №2. Супругу требуется дорогостоящая терапия в медицинском центре Германии. Имею ли я право претендовать на налоговый вычет в данном случае?

Ответ: В соответствии с законодательством РФ налоговый вычет может быть предоставлен лишь в случае получения медицинских услуг в клиниках, находящихся на территории Российской Федерации, в связи с чем в Вашем случае налоговый вычет предоставлен не будет.

Вопрос №3. Имею ли я право в 2017 году подавать документы на предоставление налогового вычета на расходы за медицинские услуги, полученные в 2015 году?

Ответ: В случае, если в 2016 году Вы данным правом не воспользовались – подавайте документы в 2017 году.

Источник

Может ли муж получить налоговый вычет за жену, если она не работает — оформление вычета

Затрачивая средства на обучение, лечение, инвестиции или недвижимость, не все знают, что могут воспользоваться правом на получение компенсации за внесенный ранее в бюджет подоходный налог. Его размер не может быть больше суммы, выплаченной в виде НДФЛ за определенный период времени. То есть при внесении в государственную казну 100 тыс. рублей налогоплательщик за этот же отчетный год может претендовать на возврат такой же суммы. Кроме того, имеются ограничения по суммам, которые зависят от направления использования средств. Именно поэтому важным является вопрос, можно ли получить компенсацию при отсутствии доходов? Имеет ли право один из супругов получить вычет за другого?

Может ли муж получить налоговый вычет за жену, если она не работает

Налоговый вычет

Если гражданин является налогоплательщиком и со всех получаемых доходов выплачивает в бюджет 13% налога, то государство предоставляет ему право на получение ранее внесенной им суммы в виде НДФЛ.

Существуют следующие основные виды вычетов:

Стандартный

Данный вычет предоставляется только определенным категориям граждан, перечень которых приведен в НК РФ статье 218:

- на 3000 рублей ежемесячно уменьшается налоговая база для лиц, ликвидировавших последствия взрыва на Чернобыльской АЭС, для инвалидов, ставших таковыми в результате участия в различных боевых действиях, для ликвидаторов других радиационных аварий;

- на 500 рублей за каждый месяц происходит уменьшение налогооблагаемой базы Героям Советского Союза, участникам боевых действий, инвалидам 1 и 2 групп, а также детства;

- гражданам, имеющим у себя на иждивении детей, происходит снижение налогооблагаемой базы в зависимости от количества иждивенцев: на 1-ого и 2-ого ребенка уменьшение производится на 1400 рублей на каждого, на всех последующих – на 3000 рублей. Если ребенок является инвалидом, то данный вычет возрастает до 12000 рублей. Имеется ограничение в сумме доходов, начисленных с начала года. Вычет применяется только если полученные заработки составляют менее 350 тыс. рублей. Как только сумма доходов с начала года переваливает через данный рубеж, уменьшение налогооблагаемой базы прекращается. Стандартный вычет могут получать оба родителя одновременно, или по желанию двойной вычет начисляется одному из них.

Существует несколько видов налоговых вычетов

Социальный

Предоставляется данный вычет при использовании денежных средств налогоплательщиком на следующие цели (статья 219 НК РФ):

- обучение. При оплате учебного процесса за близкого родственника возвращается налог с суммы, не превышающей 50 тыс. рублей. Если оплата обучения производится за себя, то сумма составляет 120 тыс. рублей;

- лечение. Сумма в 120 тыс. рублей является предельной при оплате лечения как собственного, так и своих ближайших родственников. Также сюда относится и покупка медикаментов в соответствии с установленным списком;

- благотворительность. При перечислении средств благотворительным организациям происходит возмещение суммы ранее внесенного подоходного налога. Имеется ограничение: возврат предоставляется только на сумму, не превышающую 25% от общего годового дохода налогоплательщика;

- пенсия в НПФ. Сумма, вложенная в будущую пенсию, подлежащая возврату не может превышать 120 тыс. рублей;

- накопительная пенсия. Возврат НДФЛ также осуществляется на сумму не более 120 тыс. рублей.

Структура социального налогового вычет

Инвестиционный

Предоставляется гражданину, участвовавшему в операциях с ценными бумагами.

Имущественный

Предоставляется однократная сумма за всю жизнь при покупке или продаже недвижимого имущества.

| Операция с недвижимостью | Предельная сумма расхода (руб.) | Сумма возврата (руб.) |

|---|---|---|

| Покупка | 2 000 000 | 260 000 |

| Проценты | 3 000 000 | 390 000 |

| Продажа | 1 000 000 | Снижение налогооблагаемой базы |

Имущественный вычет

Каждому налогоплательщику, кто приобретает недвижимое имущество, государство предоставляет возможность вернуть определенную сумму выплаченного ранее подоходного налога. Причем покупка может производится как за счет собственных средств, так и с привлечением кредита.

Размер

Законом установлена сумма ограничения в 2 млн. рублей. 13% от данной величины налогоплательщик имеет право вернуть и то только раз в жизни. Разрешается использовать данную возможность на несколько объектов приобретаемого недвижимого имущества. Например, если налоговая компенсация при покупке загородного дома была использована на сумму в 1,3 млн. рублей, то остаток в 700 тыс. рублей можно применить при приобретении квартиры или комнаты.

Кто может оформить

Компенсация подоходного налога при операциях с недвижимостью положена только налогоплательщикам. Тем, кто не перечисляет налоги в казну государства, вычет не полагается. Гражданин также должен сохранить за собой право на вычет, то есть важно, чтобы он не воспользовался им ранее в полной мере.

Компенсация подоходного налога при операциях с недвижимостью положена только налогоплательщикам

Документы

Для оформления возврата подоходного налога требуется в налоговую инспекцию предоставить следующий пакет документации:

- паспорта собственников;

- справка о всех видах доходов и внесенных суммах подоходного налога с них;

- 3-НДФЛ;

- запрос на вычет;

- договор о приобретении недвижимости;

- бумаги об оплате;

- госрегистрация жилья в Росреестре.

Для оформления возврата подоходного налога требуется в налоговую инспекцию предоставить пакет документов

При приобретении жилой недвижимости в кредит потребуется ипотечный договор и справка из банка о внесенных выплатах.

Если родители собираются претендовать на налоговую компенсацию за ребенка, то необходимы документы о его рождении.

Способы приобретения имущества

Возможно несколько вариантов приобретения супругами жилья.

Классификация оснований (способов) приобретения и прекращения права собственности

Совместная собственность

Под совместной собственностью понимается такое приобретение жилья, когда отдельных долей при владении квартирой не выделяется и супруги имеют равные права на распоряжение ею. При этом государственное свидетельство на недвижимость выдается общее.

Если жилье приобреталось как совместное имущество, то каждая из сторон имеет равные возможности на возврат налога с доходов. При этом согласно законодательству (Письмо МинФина РФ №03-04-05/18320 от 29/03/2017 года) расчет налогового вычета может производиться в любых долях по договоренности между сторонами.

В качестве примера возможно рассмотреть несколько вариантов покупки недвижимости.

Муж и жена купили квартиру стоимостью 3 млн. рублей. Распределение вычета будет зависеть от времени, когда была зарегистрирована квартира: до или после 01/01/2014 года.

До 01/01/2014 года вычет закреплялся за объектом и поэтому даже при затратах, превышающих 2 млн. рублей, можно было рассчитывать только на предельную сумму согласно законодательству. Причем долевую компенсацию супруги могли перераспределять между собой в любых отношениях. При принятии решении о равных суммах возмещения налога каждый смог получить по 130 тыс. рублей. Более претендовать на налоговый вычет никто из супругов не имел право.

Наиболее выгодным был вариант, когда вычет распределялся в отношении 100:0. В этом случае один из супругов получал максимально возможную сумму в 260 тыс. рублей, а у другого оставалось право на возмещение налога на следующий объект недвижимости.

Наиболее выгодным вариантом налогового вычета на имущество считается распределение в отношении 100=0

После 01/01/2014 года при равном распределении долей возврата налогового вычета каждый мог воспользоваться суммой в 1,5 млн. рублей и получить на свой счет по 195 тыс. рублей. Общая сумма возврата для семьи в этом случае составляет 3 млн. рублей.

При оформлении квартиры в общую собственность семья может принять решение о том, что сумма возврата должна быть компенсирована только мужу, так как жена в течение последних лет не имела собственного заработка. Сумма возврата составит 2 млн. рублей. На счет супруга будет перечислено 260 тыс. рублей.

Важно! Для установления размера возврата имущественного вычета требуется оформление дополнительного заявления (здесь вы можете скачать образец заявления на получение имущественного налогового вычета) о перераспределении долей налогового вычета. Его должны завизировать оба супруга. Подается документ одновременно с формой 3-НДФЛ при обращении в налоговую инспекцию. Данный документ оформляется один раз на один объект недвижимости.

Образец заявления о распределении имущественного налогового вычета между супругами

Документ о перераспределении налогового вычета следует оформлять при наличии следующих причин:

- у одного из супругов отсутствует какой-либо официальный заработок, поэтому реализовать право на возврат может только работающий член семьи;

- жена имеет маленький размер зарплаты. Возврат НДФЛ с небольшой суммы будет производиться длительное время. Быстрее можно вернуть деньги в семью, если по максимуму будет произведен возврат подоходного налога мужу, имеющему больший доход;

- в планах семьи находится покупка еще одного объекта недвижимости. Необходимо оставить право на компенсацию в полном размере на новое жилье.

Долевая собственность

Такой вид собственности подразумевает, что каждый из супругов владеет заранее оговоренной ими частью имущества. При этом каждому из них выписывается отдельное свидетельство на право владения.

Долевая собственность подразумевает, что каждый из супругов владеет заранее оговоренной ими частью имущества

При оформлении долевой собственности на приобретаемую квартиру следует рассматривать возврат имущественного вычета относительно того, когда произошла регистрация жилья в Росреестре: до или после 01/01/2014 года. За более ранний период возврат закреплялся за объектом недвижимости. В настоящее время вычет оформляется не на имущественный объект, а на конкретного налогоплательщика. Именно с этим связано главное отличие. До 01/01/2014 года максимальная сумма расходов, на которую начислялся вычет, ограничивалась 2 млн. рублей вне зависимости от количества собственников. С 01/01/2014 года сумма затрат, связанная с расчетом компенсации, напрямую зависит от числа владельцев новым жильем.

До 01/01/2014 года, например, оплатив 3 млн. рублей за сделку с квартирой и имея доли 2:1, супруги могли оформить вычет в той же пропорции, но только на предельную сумму в 2 млн. рублей: 1,3 млн. рублей и 0,7 млн. рублей.

С 01/01/2014 года согласно законодательству ограничение по вычету закрепляется не за недвижимостью, а за налогоплательщиком. При аналогичной ситуации вернуть супруги смогут налог со всей стоимости (3 млн. рублей): 2 млн. рублей с мужа и 1 млн. рублей с жены.

Важно! При оформлении собственности как долевой перераспределить возврат налогового вычета между супругами нельзя. Воспользоваться этим не получится даже если один из супругов уже полностью или частично воспользовался своим правом ранее.

Оформление собственности на одного

Семейный кодекс РФ N 223-ФЗ. Статья 34 «Совместная собственность супругов»

При отсутствии брачного контракта по статье 34 СК РФ все имущество, появившееся за время брака, считается совместным. Поэтому в данной ситуации правом на возврат подоходного налога может воспользоваться любой из супругов в долях, которые будут согласованы ими совместно. Если заявление о перераспределении частей компенсации подоходного налога не будет оформлено, то по умолчанию такое право в 100% объеме предоставляется единоличному владельцу.

Оформление вычета на проценты

Каждый из супругов может воспользоваться правом на получение вычета за внесенные проценты по кредиту в размере 3 млн. рублей. Доли возмещения суммы могут быть распределены. Причем каждый год размер этих частей может меняться по желанию супругов.

Следует знать, что возмещение подоходного налога за внесенные банку проценты остались привязаны к объекту покупки. Поэтому перенести не до конца реализованное право в размере 3 млн. рублей на другую приобретаемую недвижимость не получится.

Оформление вычета за детей