Можно ли получить льготу на налоговый вычет

Содержание статьи

Кому положен налоговый вычет: виды налоговых льгот

Каждый гражданин России в течение жизни и трудовой деятельности «вливает» в государственную казну налоговые выплаты различных типов. В соответствии с буквой закона, плательщики не только обязаны платить налоги, но и имеют право на возврат части таких расходов. НК РФ предусматривает ряд ситуаций, позволяющих получить возмещение средств. Материал, представленный ниже, познакомит вас с самыми актуальными и популярными видами налоговых вычетов в нашей стране, расскажет, кому положен налоговый вычет.

Кому положен налоговый вычет

Налоговые льготы: общая информация

Вычетом из налогов называется та сумма, на которую уменьшается выплата государству. Согласно данным НК РФ, выделяется шесть типов налоговых льгот. Сегодня мы рассмотрим четыре типа таких вычетов: стандартные, имущественные, социальные и профессиональные. Ещё два касаются операций с ценными бумагами и инвестиционных товариществ, и вряд ли могут называться распространёнными. Рассмотрим, что из себя представляют самые популярные из льгот в общем порядке.

Стандартные налоговые льготы рассчитаны на военнослужащих, людей, имеющих инвалидность, а также граждан, имеющих ребёнка или нескольких (в эту категорию входят и попечители, опекуны и родители приёмные). Россияне, задумавшиеся о приобретении или самостоятельном строительстве жилья на купленном земельном участке, должны знать — они также входят в категорию граждан, имеющих возможность возврата налога. Также налогоплательщики могут получать социальные вычеты по налогам, облагаемым 13%-ной ставкой. Ниже мы подробнее разберём, какие траты попадают под эти льготы. И последний вычет – профессиональный, получить который могут граждане с некоторыми нюансами в трудовой деятельности.

Таким образом, граждане могут сократить суммы, облагаемые налогами. Сделать это можно двумя способами – либо вернуть переплату, либо не платить налоги в определённых временных рамках.

Важно понимать, что вернётся не вся потраченная сумма понесённых расходов, а соответствующая ей сумма налогов, выплаченных ранее

Видео — Налоговый вычет: кто имеет право вернуть налог

Вид льготы: стандартный

Стандартные вычеты по налогам имеют одно большое отличие от трёх других типов – они не связаны с несением налогоплательщиком тех или иных расходов. Чтобы получить данную налоговую льготу, нужно лишь относиться к тем категориям граждан, которым она положена законом. Предоставляются вычеты одним из агентов-работодателей, выплачивающих гражданину доходы. Каждый налогоплательщик сам волен выбрать, откуда черпать возвраты по налогам. Отметим, что и прямой наниматель, и другой налоговый агент способны предоставлять гражданам стандартные льготы. Так, человек может сдавать в аренду автомобиль (деньги, полученные им, облагаются 13%-ной ставкой) и вправе требовать вычета у компании-арендатора.

Итак, рассмотрим, какие же категории граждан могут рассчитывать на стандартную льготу по налогам. В первую очередь, сумма налога уменьшится на пятьсот рублей ежемесячно для следующих плательщиков:

- Награждённых орденом Славы трёх степеней.

- Жителей блокадного Ленинграда.

- Узников концентрационных лагерей.

- Страдающих лучевой болезнью лиц (и иными недугами из-за облучения радиацией).

- Доноров костного мозга, благодаря которым выжили люди.

- Инвалидов с детства, а также инвалидов вторых и третьих групп.

- Героев СССР и России.

- Супругов и родителей военнослужащих, которые погибли при защите Родины.

- Эвакуированных из чернобыльской зоны отчуждения.

Уменьшение налоговой суммы на три тысячи рублей, распространяется на:

- Инвалидов Великой Отечественной войны.

- Инвалидов первой, второй и третьей группы, получивших серьёзный вред здоровью при защите (воинской службе) Родины.

- Получивших травмы или лучевую болезнь на производственном объединении «Маяк» и при сбросе радиационных отходов в Течу.

- Лиц, принимавших участие в учениях, сборке и испытании ядерного оружия.

- «Чернобыльцев», пострадавших при ликвидации трагедии.

- Военнообязанных — участников (включая уже уволенных со службы) работ на объекте «Укрытие».

Налогоплательщики, имеющие на попечении ребёнка и супруги кровных родителей, могут также получить стандартный вычет за детей. Эта льгота будет предоставлена «автоматически», неважно, получает ли гражданин другие налоговые вычеты. Такой вычет будет произведён либо до совершеннолетия, либо, до двадцати четырёх лет, если это студент-очник или курсант дневного отделения, учится в аспирантуре или ординатуре. Работодатель обычно автоматически оформляет такую налоговую льготу, но информацию об этом лучше уточнить при трудоустройстве. Также, если в семье появился новорождённый или приёмный ребёнок, нужно незамедлительно рассказать об этом на работе.

Родители имеют право на автоматические налоговые вычеты

Таблица 1. Стандартные налоговые льготы на детей

| Количество детей | Сумма |

|---|---|

| Один ребёнок | 1 400 рублей |

| Два ребёнка | 1 400 рублей |

| Трое и более | 3 000 рублей |

| Ребёнок-инвалид | 12 000 рублей для родителей и усыновителей, половина этой суммы – 6 000 рублей для попечителей, приёмных семей и в случае оформления опеки |

Количество детей учитывается, независимо от их возраста. Если плательщик имеет 30-летнюю дочь и двух сыновей 10 и 16 лет, то месячный вычет составит 3 400 рублей (1 400+3 000 рублей).

Важный момент! Один из родителей имеет право написать отказ от получения такой льготы, тогда второй родитель может рассчитывать на предоставление вычета в двойном размере.

В 2016 году законодательно было установлено, что «детские» стандартные льготы можно получить каждый месяц, доход в котором с начала года по нарастающему итогу не превысил 350 тысяч рублей. Это значит, что нужно сложить доход за этот месяц и все предыдущие с января месяца.

Налоговый вычет на ребёнка: как оформить документы

В представленном материале мы обсуждаем, как пройти эту бюрократическую процедуру и задействовать право получения денежного вычета на детей.

Посмотрим на примере. Заработная плата гражданина, имеющего двух несовершеннолетних сыновей, составляет сто тысяч рублей до вычета НДФЛ. При подсчёте доходов нарастающим методом получается, что в январе человек получил сто тысяч, в феврале – двести тысяч, в марте – триста тысяч. В апреле эта сумма уже достигает четырёхсот тысяч рублей. Таким образом, за три месяца в году гражданин может получить данную льготу (2 800 рублей), за год сумма вычета составит 8 400 рублей. Чтобы получить эти деньги, нужно предоставить работодателю копию свидетельства о рождении детей или их паспортов, если дети старше 14 лет, а также заявление с просьбой сделать вычет. После этих процедур за январь, февраль и март заработная плата будет облагаться меньшим налогом.

Для справки:

- Граждане, которые подходят сразу под несколько категорий, не имеют право сразу на все вычеты. Им полагается только один — максимальный. При этом «детские» льготы предоставляются дополнительно.

- В случае, если по вине налогового агента льготы были предоставлены в неполном объёме или не в срок, гражданин должен подать соответствующее заявление, после чего налоговая (финансовая) база будет пересчитана по окончании налогового периода.

Вид льготы: имущественный

Все имущественные налоговые вычеты также регламентированы НК РФ. Получить их могут те, кто:

- купил жильё и земельный участок;

- построил жилой объект недвижимости.

Каждый налогоплательщик один раз в жизни имеет право вернуть себе имущественный вычет на ту сумму, которая зафиксирована при покупке жилплощади. Как это происходит?

- Вы приобретаете недвижимость, оформляя её в собственность.

- Получаете подтверждение об уплате налогов в текущем периоде.

- Создаёте и передаёте в инспекцию декларацию о возврате 13% с покупки недвижимости.

Государство ограничивает затраты на приобретение жилья, позволяющие оформить имущественный вычет, двумя миллионами рублей. Соответственно, максимальное количество денег, вернуть которые удастся в свой кошелек, равняется 260.000 рублей. Значение в два миллиона рублей является фиксированным для территории всей России. Ещё одно ограничение — вычет возвращается лишь при покупке или строительстве жилой недвижимости. Вы можете приобрести участок и возвести на нём гараж или баню, но данные постройки не будут считаться недвижимостью жилого сегмента.

Возвратить налоговый вычет возможно не только от стоимости самой недвижимости. В расходы «по факту» могут включаться: плата за работу мастеров-ремонтников, и прочие работы, связанные с отделкой нового жилья; расходы на разработку смет и проектной документации, покупка отделочных и строительных материалов. Также к возврату можно вписать затраты на проведение газа, воды, электричества и канализации. Но эти расходы будут учитываться только тогда, когда в документах чётко указано, что вы приобретаете «недострой» без отделки, непригодный для жизни в незаконченном виде.

О том, как оформить налоговый вычет на ремонт квартиры, читайте в нашей специальной статье.

Покупка жилья в ипотеку

В ситуации, когда гражданин привлекает кредитные средства для покупки недвижимости, предусмотрены особые правила. На ипотечное жильё возврат начисляется, исходя не только из его стоимости, но и учитывая проценты банку. В данном случае фактические расходы покрываются на сумму, не превышающую трех миллионов российских рублей. Чтобы уладить данный вопрос с налоговой, к указанным выше документам нужно прибавить ещё некоторые официальные бумаги:

- Выписки из кредитной организации о передаче средств от продавца покупателю.

- Чековые листы по приходным ордерам.

Отметим, что статья №220 НК РФ гласит: «Если размер процентов в периоде выше, чем сумма доходов гражданина, невозмещённые ипотечные проценты переносятся на следующий год». Перенос возможен до полного возмещения всех процентов и окончания договора займа.

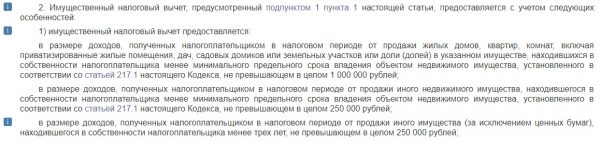

Статья 220. Имущественные налоговые вычеты

Важно: вы не сможете скорректировать взносы банку и пересмотреть ипотечные проценты, так как резидент РФ лишь разово имеет право на подачу заявления о возвращении средств.

На право имущественного вычета не будут претендовать те, кто купил недвижимость у своих родителей, детей или иных родственников, а также работодателя – тех, кто считается «взаимозависимыми лицами». Данный пункт призван обезопасить государство от выплат мошенникам, которые используют близкое окружение для обманных схем с деньгами. Не получится возместить свои расходы и в том случае, если заплатил за недвижимость один человек, а её фактическим собственником стал другой – на 13%-процентный возврат не сможет претендовать ни новый владелец, ни лицо, осуществившее финансирование покупки. Также имеется ограничение и для материнского капитала. Если часть выплаченной стоимости квартиры либо иного жилья была оплачена таким способом, сумма капитала фигурировать в выплатах от государства не может.

Возврат вычета за недвижимость поможет сэкономить бюджет

Вид льготы: профессиональная

Законодательно выделяются три группы граждан-плательщиков, трудовая деятельность которых имеет некоторые нюансы. Для них право на получение профвычета по налогам максимально подробно изложено в НК РФ. Мы же кратко рассмотрим, кто конкретно входит в данные категории.

Лица, ведущие частную практику и ИП-шники

Граждане этой категории получают вычет на основании документов, указывающих, что они действительно ведут деятельность и получают доход как индивидуальные предприниматели. Также плательщики должны документально подтвердить наличие у них расходов, связанных с получением прибыли от трудовой деятельности. Состав этих расходов принимается такими гражданами самостоятельно.

Граждане, которые работают по соглашениям между физическими и юридическими лицами

Речь идёт о специалистах, которые не наняты по трудовому договору и выполняют конкретные услуги или виды работ для заказчика. Для этой группы лиц вычет будет также равен расходам «по факту». При этом траты должны подтверждаться документами и быть связанными с трудовой деятельностью (выполненные работы, оказанные услуги в полном объёме).

Авторы литературных и научных произведений, деятели искусства, патентообладатели, создатели промышленных образцов и полезных моделей

В данном случае, как и в предыдущем, вычет будет равен сумме фактических документально подтверждённых расходов. Если документально подтвердить расходы не представляется возможным, существуют фиксированные ставки. К сумме начисленного дохода прибавится:

- 20% для авторов литературных произведений, научных трудов, исполнителей произведений литературы, авторов, работающих для эстрады, кино, театра и цирка;

- 25% для авторов музыкальных произведений;

- 30% для создателей видео и фильмов, фотографов, художников и дизайнеров, архитекторов;

- 40% получат декораторы, скульпторы, создатели музыки для балетов и опер, художники-оформители (в том числе графика, станковая живопись), авторы произведений для театральных постановок, симфоний, хоров, духовых оркестров, и граждане, написавшие музыкальное сопровождение для театральных постановок и фильмов.

Помимо вышеперечисленных пунктов, граждане, относящиеся к данным трудовым категориям, могут получить профвычет на госпошлину, уплаченную по факту их деятельности.

Как получить профвычет?

Если у гражданина есть работодатель-агент, нужно уведомить его о своём желании получить льготу — передать ему заявление. Если агента нет, письменное заявление с приложенной декларацией нужно подать в инспекцию.

Выплаты для профессионалов регулируются законодательно.

Вид льготы: социальная

Все налогоплательщики могут получить соцвычеты по налоговым платежам — об этом говорится в статье №219 Налогового кодекса РФ. Речь в ней идёт о тех доходах, которые облагаются по 13-процентной ставке. Важным моментом является и то, что данные вычеты могут быть получены исключительно в отделении налоговой службы по месту жительства налогоплательщика. Обязательным условием будет подача налоговой декларации по НДФЛ именно за год, в котором производились нижеперечисленные расходы. То есть, если вы проходили лечение в 2016 году, декларацию нужно подать строго в 2017 году.

Соответственно, плательщик должен предоставить в налоговую документы, подтверждающие его траты, например, договор на обучение. Заявление с прошением о налоговом возврате с 2010 года прикладывать не нужно. Теперь рассмотрим подробнее, в каких случаях можно рассчитывать на соцвычеты.

Получение образования

Если плательщик желает получить возврат за себя, то форма обучения (очная или заочная) роли не играет. Если выплата будет нацелена на детское образование – это возможно только для обучающихся на дневном отделении.

Важный момент! На то, когда нужно подавать декларацию, влияет не срок обучения, а дата платежа. Если в один день гражданин оплачивает учёбу на несколько лет вперёд, подавать документы нужно за один, текущий налоговый период. К подаваемой декларации нужно будет приложить договор с лицензированным образовательным учреждением и платёжный документ (чек или иное), фиксирующий, что вы действительно внесли деньги.

У вычета на обучение есть лимиты, установленные законодательно. Если вы оплачивали обучение сами на себя, ограничение будет «ждать» вас на отметке в 120 тысяч рублей, если на ребёнка — рубеж составит 50 тысяч рублей на каждого наследника. Если в качестве оплаты за учёбу был использован материнский капитал, право получения вычета теряется.

Как получить налоговый вычет за обучение? Разобраться в этом поможет наша специальная статья. В ней найдёте всё о процедуре получения вычета и перечень необходимых документов.

Оплата медицинских препаратов и лечения

В случаях, когда гражданин России получил платные услуги, связанные со здоровьем (не важно, в государственной или частной клинике) или покупал препараты, он может вернуть часть расходов. При этом вычет можно оформить за себя, несовершеннолетних детей, супруга или родителей. В перечень товаров и услуг, на которые распространяется соцльгота, входят диагностические и лечебные услуги «Скорой помощи», профилактика заболеваний и реабилитация, стационарное лечение и амбулаторные осмотры. Также вычеты оформляются на денежные взносы за полисы ДМС.

Важный момент! В обычных ситуациях лимит на возврат составляет сто двадцать тысяч рублей, но если речь идёт о дорогостоящей жизненно важной медицинской помощи, то расходы принимаются без ограничений. Ознакомиться с полным перечнем дорогостоящего лечения, сможете в нашей статье.

Финансирование пенсии в будущем

Возвраты, в первую очередь, направлены на тех, кто понёс траты, по собственному желанию (добровольно) оплачивая страхование своей жизни, или жизни близких родственников — мужа или жены, одного или обоих родителей, детей. Вычет имеют право получить люди, которые подготовили взносы для обеспечения себя пенсией (но не от государства) или страхования для пенсионеров. Во вторую очередь такой соцвозврат можно вернуть в счёт денег, выплаченных как дополнительные взносы, идущие в трудовую пенсию, а точнее, её накопительную часть.

Благотворительность

Государство даёт право на возврат части средств, которые пошли на добрые дела. Речь идёт о пожертвованиях религиозным организациям, а также образовательным, культурным и прочим учреждениям. Но стоит понимать, что речь идёт только о деньгах. Если гражданин самостоятельно приобрёл помощь в вещественной форме (мебель, техника, одежда и так далее), чтобы передать в качестве благотворительности, возврата ожидать не придётся.

Заключение

Как мы видим, законом предусмотрено множество налоговых послаблений для самых разных случаев и категорий граждан. Если часть из них положена только людям с определённым статусом, то добрая половина доступна всем без исключения налоговым резидентам. Важно помнить, что государство не меньше вас самих заинтересовано в том, чтобы качество вашей жизни и жизни ваших близких постоянно росло. И если пользоваться своими правами грамотно, то можно вернуть неплохие суммы денег, с которыми вы, может быть, уже попрощались.

Источник

Налоговые вычеты: как получить льготы от государства

Каждый человек, который работает официально и платит налоги, имеет право на налоговый вычет — компенсацию от государства на лечение, образование или покупку недвижимости. Рассказываем, какие налоговые вычеты бывают и как их получить.

На налоговый вычет могут претендовать только те люди, которые не скрывают доходы. Механизм прост: человек получил доход → заплатил с него налог 13% → государство вернуло ему часть уплаченных денег. Например, если вы работаете официально, платите налоги с зарплаты или указываете доход от публикации книги — вы имеете право на налоговый вычет. Если вам выдают зарплату в конверте или вы втихую сдаёте квартиру в аренду — на вычет можно не рассчитывать.

Если вы официально декларируете доходы, то можете оформить налоговый вычет — государство вернёт вам часть денег за покупку квартиры, проведённую операцию или обучение в вузе.

Основные налоговые вычеты в законе сгруппированы по видам:

- стандартные;

- социальные;

- инвестиционные;

- имущественные.

У каждого вида свои условия и сумма выплаты.

1. Стандартные налоговые вычеты

Их получают родители на своих детей и люди определённых категорий, например чернобыльцы, ветераны ВОВ, инвалиды с детства. Полный список людей, которым положен налоговый вычет, есть в законе.

Для людей с льготным статусом. Размер вычета зависит от категории, к которой причислили человека — 500 ₽ или 3000 ₽ в месяц. Вычет предоставляют каждый месяц, пока соблюдаются условия:

- у человека оформлена инвалидность или есть подтверждающие документы для получения вычета, например удостоверение ветерана ВОВ;

- человек работает официально;

- платит подоходный налог.

Налоговый вычет положен инвалидам I и II группы, с III группой есть нюансы. Если человек получил инвалидность III группы в результате производственной травмы или уже в зрелом возрасте — ему вычет не положен.

Человек может получить только один стандартный вычет. Если у него есть право на несколько вычетов, то выплатят максимально возможную сумму по одной категории, остальные рассматривать не будут. Это правило не относится к вычетам на детей — их предоставляют независимо от того, есть ли другие стандартные вычеты.

На детей. На первого и второго ребёнка можно получить вычет 1400 ₽, на третьего и последующих — 3000 ₽. Вычет будут применять до тех пор, пока общий годовой доход родителя не достигнет 350 000 ₽. Как только сумма дохода станет выше — вычеты получить будет нельзя.

Рассмотрим на примере:

Анна — инвалид с детства. У неё трое несовершеннолетних детей. Зарплата Анны — 50 000 ₽ в месяц. По закону ей положены следующие вычеты:

- 500 ₽ на себя как инвалида с детства;

- 1400 ₽ на первого и 1400 ₽ на второго ребёнка;

- 3000 ₽ на третьего ребёнка.

Всего 6300 ₽. Эту сумму вычтут из месячной зарплаты, а с остатка удержат налог 13%:

50 000 ₽ – 6300₽ = 43 700 ₽;

13% от 43 700 ₽ = 5681 ₽.

Остаток Анне выдадут на руки:

50 000 ₽ – 5681 ₽ = 44 319 ₽.

Если бы налогового вычета не было, налог бы удержали с полной суммы зарплаты и на руки Анна получила бы 43 500 ₽. С налоговым вычетом она экономит на налогах 819 ₽ в месяц.

Но Анна не сможет получать налоговые вычеты на детей весь год, так как есть лимит — суммарный доход 350 000 ₽. С зарплатой 50 000 ₽ в месяц этой цифры Анна достигнет через 7 месяцев, то есть в июле. Это будет последний месяц года, когда она сможет получать вычеты на детей, с августа останется только один налоговый вычет — 500 ₽ на себя. До конца года налог будут удерживать с суммы 49 500 ₽ и на руки выдавать 43 565 ₽. В месяц экономия на налогах — 65 ₽.

За год на налогах Анна сэкономит 6058 ₽:

с января по июль: 819 ₽ × 7 месяцев = 5733 ₽,

с августа по декабрь: 65 ₽ × 5 месяцев = 325 ₽.

2. Социальные налоговые вычеты

В эту категорию входят расходы на образование, страхование жизни, лечение и благотворительность. Например, если вы застраховали свою жизнь или помогаете детскому дому — можете оформить налоговый вычет.

Вычет на лечение. Если человек лечился сам или лечил своих близких, покупал лекарства по рецепту врача за свои деньги — он имеет право на налоговый вычет. Если он покупал лекарства и проходил лечение за бюджетные деньги — нет. В специальном перечне указаны услуги, за которые положен налоговый вычет, например за диагностику и лечение заболеваний ЖКТ или имплантацию протезов.

Максимальный размер этих вычетов — 120 000 ₽. Значит, вернуть получится не больше 15 600 ₽ (13% от 120 000 ₽).

Некоторые виды лечения относят к дорогостоящему, и расходы по ним считают в полном объёме, без лимита, например, ринопластику или пересадку органов. То есть если операция обошлась в 500 000 ₽, то вернуть можно 13% от 500 000 ₽ — 65 000 ₽.

По полису ОМС получить налоговый вычет нельзя, только по полису ДМС. Есть одно условие: полис должен быть оплачен самостоятельно. Если полис получен на работе, то вычет не положен.

Рассмотрим на примере:

Вера купила полис ДМС за 75 000 ₽, вылечила зубы в частной клинике за 110 000 ₽ и сделала ринопластику за 180 000 ₽.

Лечение зубов — не дорогостоящее лечение, поэтому Вера сможет вернуть только 13% от 110 000 ₽ — 14 300 ₽. Лимит 120 000 ₽ ещё не исчерпан, поэтому остаток 1 300 ₽ Вера получит за покупку полиса ДМС — имеет право, потому что оплачивала его сама. Если бы она получила полис от работодателя, то не смогла бы получить эти деньги и общая сумма вычета была бы меньше на 1300 ₽.

Ринопластика — дорогостоящее лечение, значит, для расчёта налогового вычета учитывают полную сумму расходов.

13% от 180 000 ₽ = 23 400 ₽.

Всего Вера может вернуть за лечение 39 000 ₽:

14 300 ₽ + 1300 ₽ + 23 400 ₽ = 39 000 ₽.

Вычет на образование. Можно получить вычет за собственное образование и образование детей, братьев и сестёр, если им ещё не исполнилось 24 года. За себя максимальный размер вычета — 120 000 ₽, за детей и родственников — 50 000 ₽. За себя вычет можно получить только при очном обучении, для родственников такого условия нет — оформить вычет можно, если они обучаются на заочном или вечернем отделении.

Обучаться где угодно не получится. Учебное заведение обязательно должно иметь лицензию на осуществление образовательной деятельности.

Рассмотрим на примере:

Коля заплатил за своё обучение в вузе 130 000 ₽, за брата и сестру внёс по 70 000 ₽.

Сумма, которую он может вернуть:

15 600 ₽ за себя (13% от 120 000 ₽);

6500 ₽ за каждого родственника (13% от 50 000 ₽);

15 600 ₽ + 6500 ₽ + 6500 ₽ = 28 600 ₽.

3. Инвестиционные налоговые вычеты

Люди, которые инвестируют в ценные бумаги, драгметаллы или недвижимость, обязаны заплатить 13% НДФЛ с прибыли, а значит, имеют право на налоговый вычет. Он может быть двух видов:

По взносам. Этот вычет может получить только тот, у которого есть официальное место работы и он платит налоги. Вернуть можно 13% от годовой суммы пополнений своего инвестиционного счёта, но не больше суммы уплаченных налогов или 52 000 ₽ (13% от 400 000 ₽) — такие правила.

Использовать этот вычет можно каждый год. Но есть нюанс: ИИС должен работать минимум три года. Если инвестор два года получал вычет, а на третий год закрыл свой счёт — полученные деньги придётся вернуть.

Рассмотрим на примере:

Василий Сергеевич работает официально, его зарплата — 30 000 ₽ в месяц. За год он заплатил 46 800 ₽ налогов.

В первый год инвестирования он внёс на свой ИИC 400 000 ₽. Он может вернуть только 46 800 ₽ — сумму уплаченных налогов.

На второй год ему повысили зарплату — теперь он получает 45 000 ₽ в месяц, и налогов за год он заплатил уже 70 200 ₽. Он инвестировал ту же сумму — 400 000 ₽, но вернул уже 52 000 ₽, максимально возможный размер вычета.

А на третий год он решил закрыть ИИС. Теперь он должен вернуть государству то, что получил: 46 800 ₽ + 52 000 ₽ = 98 800 ₽. Если бы Василий Сергеевич не закрывал счёт и внёс на него ещё деньги, он бы получил уже третий вычет и ничего не возвращал в бюджет.

На полученную прибыль. Этот вычет могут получить и те, кто не работает официально. Когда они получат прибыль от продажи ценных бумаг, они заплатят налог — это и есть основание для оформления налогового вычета.

Получить такой вычет можно только через три года после открытия ИИС — раньше нельзя, а налог на доход надо будет платить каждый год. Но через три года получится такая картина:

Иван в 2016 году открыл ИИС и купил несколько пакетов акций. Первые два года он их не трогал — дохода у него не было. На третий год он их продал и получил доход, с которого надо заплатить 13% НДФЛ. Иван оформил вычет на полученную прибыль — 13%, и получилось, что ничего платить не надо: 13% он обязан заплатить НДФЛ, и 13% ему должны вернуть. То есть он получил доход от продажи акций полностью без уплаты налога.

Какой тип вычета выбрать — зависит от того, насколько активно вы собираетесь заниматься инвестированием.

Считается, что более агрессивным инвесторам, то есть тем, которые проводят более активные операции на ИИС для получения более высокого дохода, подходит второй тип вычета. В этом случае вся прибыль, полученная от операций на ИИС, не будет облагаться налогом. Более консервативным инвесторам подойдёт первый тип вычета: вне зависимости от финансового результата на ИИС они получают налоговый вычет на официально облагаемый НДФЛ в сумме внесённых на счёт средств. При этом у инвестора есть возможность принять решение не сразу, а через три года, когда станет ясно, какой тип вычета ему принесёт больше денег.

4. Имущественные налоговые вычеты

Эти вычеты лидируют по количеству денег, которые россияне возвращают из бюджета государства. Чаще всего люди обращаются за вычетами:

При продаже имущества. В законе определены сроки, в течение которых при продаже имущества, например квартиры или машины, нужно будет заплатить налог.

Для любого имущества, кроме недвижимости, срок — пять лет, для недвижимости два срока — три года и пять лет.

Три года устанавливают, если:

- недвижимость была куплена до 1 января 2016 года;

- квартира или другая недвижимость — это наследство или подарок от близких родственников;

- это приватизированная квартира;

- это квартира, полученная по договору пожизненного содержания с иждивением.

В остальных случаях действует пятилетний срок.

Максимальные размеры вычетов зависят от имущества:

| Жилая недвижимость и земельные участки | Другое имущество |

| 1 000 000 ₽ | 250 000 ₽ |

Сумму налога можно уменьшить на сумму подтверждённых расходов при продаже имущества, максимальная сумма расходов — 500 000 ₽.

Рассмотрим на примере:

Сергей Петрович купил квартиру в 2016 году за 2,5 миллиона ₽ и продал её через 2 года за 3 миллиона ₽. Он может оформить один из вычетов:

- на 1 000 000 ₽ — тогда придётся заплатить 260 000 ₽ налога — 13% от 2 миллионов ₽;

- или на сумму подтверждённых расходов — так сумма налога будет меньше — 65 000 ₽, ведь НДФЛ рассчитают только с 500 000 ₽.

Если надо продать имущество, которое одновременно принадлежит нескольким собственникам, надо учесть нюансы:

- Если имущество находится в долевой собственности и его продают по одному договору, то сумму вычета распределяют между всеми собственниками пропорционально их долям.

- Если каждую долю продавать по отдельному договору, то каждый долевой собственник сможет применить всю сумму вычета целиком.

- Если собственность совместная, т. е. доли не определены, то вычет распределяют по договорённости. Безопаснее будет зафиксировать договорённость у нотариуса.

Рассмотрим на примере:

Два брата полтора года назад купили квартиру вместе, у каждого 50% доли. В 2019 году они продали её за 3 миллиона ₽ по единому договору, то есть каждый получит по 1,5 миллиона ₽, а сумма вычета будет 500 000 ₽. Каждому придётся заплатить налог с 1 000 000 ₽: 13% от 1 000 000 ₽ — 130 000 ₽.

Но если бы они оформили продажу своей доли по отдельному договору, то каждый из братьев мог бы применить вычет в полном размере и налог бы платил только с 500 000 ₽: 13% от 500 000 ₽ — 65 000 ₽.

При покупке жилья. Использовать такой вычет можно только один раз, но если при покупке жилья лимит не был исчерпан полностью, остаток можно перенести на следующую покупку. Максимальная сумма вычета — 2 000 000 ₽, получить с неё можно 260 000 ₽.

Рассмотрим на примере:

В 2018 году Алексей Петрович купил квартиру за 1,5 миллиона ₽, в 2019 году он вернул 13% от этой суммы — 195 000 ₽.

В этом же году он купил ещё одну квартиру за 3,5 миллиона ₽, он не может вернуть 455 000 ₽, так как лимит по вычету — 260 000 ₽. Ему выплатят разницу между лимитом и суммой, которую он уже получил:

260 000 ₽ – 195 000 ₽ = 65 000 ₽.

У вычета нет срока давности. Это значит, что сделать вычет можно в любое время после покупки жилья, хоть через 20 лет. Но рассчитывать вычет будут только за 3 предыдущих года.

Рассмотрим на примере:

Мария купила квартиру в 2015 году, а налоговый вычет решила получить только в 2020 году. Ей рассчитают вычет по налогам, которые она заплатила за три предыдущих года: 2017, 2018 и 2019 годы.

Вычет получить нельзя, если:

- жильё оплатил работодатель;

- для покупки использовали маткапитал или другие выплаты из госбюджета. Если же часть денег на покупку квартиры внесена личными деньгами, то из стоимости квартиры вычтут сумму маткапитала и на остаток оформят вычет;

- договор заключили с родственниками: супругом, родителями, детьми, братьями или сестрами.

Вычет на проценты по ипотеке. Если у вас ипотека, вы можете получить налоговый вычет на уплаченные проценты по кредиту. Лимит этой льготы — 3 000 000 ₽, максимально можно вернуть 390 000 ₽.

В кредитном договоре должно быть указано целевое назначение займа — покупка квартиры. Если нет целевого назначения и вы купили квартиру на деньги с потребительского займа — вычет не сделают. При этом неважно, где вы взяли деньги — у работодателя, в банке или другой кредитной организации, главное, чтобы была указана цель кредита.

Рассмотрим на примере:

Михаил взял в ипотеку квартиру за 10 миллионов ₽ три года назад. За эти три года он выплатил банку процентов на сумму 3,5 миллиона ₽. Он может оформить налоговый вычет, но его рассчитают с 3 миллионов ₽ — максимально возможного лимита, и вернут 390 000 ₽.

Мы рассмотрели самые популярные вычеты. Для удобства собрали их в таблицу:

Государство не вернёт денег больше, чем человек заплатил в качестве НДФЛ. Поэтому если в течение года человек продал квартиру и купил новую, инвестировал накопления через индивидуальный инвестиционный счёт, а затем прошёл дорогостоящее лечение, но суммы уплаченного НДФЛ не хватит, чтобы воспользоваться сразу всеми вычетами, то придётся выбирать наиболее выгодный вариант.

Как получить налоговые вычеты

У всех налоговых вычетов есть несколько общих правил.

1. Получить их можно только за последние три года. Например, в 2020 году можно получить вычеты за 2017–2019 годы. Но для пенсионеров срок больше — пенсионер может не ждать наступления следующего года и в год выхода на пенсию подать декларацию за четыре предыдущих года.

2. Вычет могут получить только официально работающие люди, которые платят НДФЛ. Безработные, получающие пособие по безработице, индивидуальные предприниматели на УСН 6% или 15% получить вычет не могут.

3. Нужно быть налоговым резидентом, т. е. находиться на территории России не менее 183 календарных дней в течение 12 месяцев.

4. Если вычет оформляют через работодателя до окончания года, сначала надо взять в налоговой уведомление, которое подтверждает право на получение вычета. А затем отнести его в бухгалтерию предприятия вместе со всеми документами.

Документы на вычет можно отправить почтой письмом с у