Можно ли получить льготный кредит и субсидию

Содержание статьи

Субсидии, льготные кредиты и займы: как предпринимателю получить поддержку города

.jpg)

Фото М. Мишина. Пресс-служба Мэра и Правительства Москвы

Бизнесмены могут покрыть расходы на покупку нового оборудования или коммунальные платежи, получить льготный кредит или заем на развитие компании. Рассказываем подробнее, как Москва напрямую поддерживает предпринимателей.

Отремонтировать обувь, изготовить ключи, убраться дома или сделать новую прическу — эти и многие другие потребности москвичей покрывает малый и средний бизнес. В столице работает около 728 тысяч малых и средних предприятий, и каждое из них может рассчитывать на поддержку Правительства Москвы.

Для предпринимателей запускают образовательные программы, их консультируют по любым вопросам, а также оказывают прямую финансовую поддержку. Как получить субсидии на расходы или льготный кредит на развитие бизнеса — в материале mos.ru.

Прямые выплаты

Департамент предпринимательства и инновационного развития города Москвы предоставляет бизнесу субсидии на покрытие понесенных расходов, в том числе затрат на развитие предприятия. Суммы компенсаций могут составлять от нескольких сотен тысяч до нескольких миллионов рублей.

В 2020 году программу субсидирования расширили, чтобы поддержать предпринимателей в период пандемии. Так, стало больше видов возмещаемых расходов, выросло количество субсидируемых сфер деятельности и упростились требования к получателям. Кроме того, на некоторые виды компенсаций стало проще подать заявку. Сейчас это можно сделать онлайн на едином портале для взаимодействия бизнеса и власти в Москве mbm.mos.ru.

В результате малый и средний бизнес смог получить средства на покупку и лизинг оборудования, уплату франчайзинговых и коммунальных платежей, продвижение продукции на сервисах по доставке еды, обучение персонала, участие в выставках, экспорт продукции и многое другое.

«В 2020 году было одобрено более трех тысяч заявок на общую сумму почти три миллиарда рублей», — отметил руководитель Департамента предпринимательства и инновационного развития Москвы Алексей Фурсин.

Поддержка МСП: город одобрил субсидии и гранты почти на три миллиарда рублейНовые форматы и поддержка города: как меняется экономика в условиях пандемии

В 2021 году программу субсидирования расширили. В конце прошлого года Правительство Москвы уже приняло пятый антикризисный пакет мер поддержки. Так, на субсидию могут рассчитывать представители креативной индустрии и участники межотраслевых (отраслевых) кластеров в составе инновационного кластера в Москве. Кроме того, компенсацию предоставят за участие в международных конкурсах и фестивалях, продвижение товаров или услуг на рекламных площадках в интернете.

Упростится процедура рассмотрения и экспертизы заявки. Если заявитель предоставит неполный комплект документов, то он сможет доработать ранее поданную заявку. Ее рассмотрение можно один раз приостановить на 10 рабочих дней.

Столичные промышленные компании, в том числе относящиеся к субъектам малого и среднего предпринимательства, могут получить субсидии и от Департамента инвестиционной и промышленной политики Москвы. До 100 миллионов рублей в год предоставляют на возмещение затрат по лизингу, до 200 миллионов рублей в год — на возмещение затрат на уплату процентов по кредитным договорам, договорам займа и на приобретение оборудования. Еще можно возместить затраты на технологическое присоединение объектов капитального строительства к инженерным сетям. На один земельный участок выделяют не более 100 миллионов рублей в год.

«По итогам прошлого года субсидии были одобрены 36 компаниям на общую сумму почти 770 миллионов рублей. При этом большая часть заявок была связана с лизинговыми платежами — общая сумма по ним составит почти 608 миллионов рублей. Среди получателей, например, пищевые производства, производители высокотехнологичной продукции, изделий из бумаги и картона и другие», — рассказал глава Департамента инвестиционной и промышленной политики Александр Прохоров.

Выгодные кредиты от крупнейших банков

Для предпринимателей Москвы действует программа льготного кредитования. Она позволяет уменьшить ставку на шесть процентных пунктов по кредиту, взятому до 15 апреля 2020 года. А с 15 апреля 2020-го по 1 июля 2021-го оформить новый кредит можно по ставке от трех до семи процентов.

Этой мерой поддержки уже воспользовались более 11 тысяч предпринимателей. Они получили более 92 миллиардов рублей. Планируется выдать еще свыше 33 миллиардов рублей, заявки бизнесу уже одобрены. Партнерами программы льготного кредитования стали крупнейшие банки страны.

Льготные займы стартапам и промышленникам

Москва помогает предпринимателям получать не только кредиты, но и займы, например для запуска стартапа. Последние выдают в Московском фонде поддержки промышленности и предпринимательства, Фонде содействия развитию венчурных инвестиций в малые предприятия в научно-технической сфере города Москвы и Фонде развития венчурного инвестирования города Москвы.

Московский фонд поддержки промышленности и предпринимательства выдает средства в размере до нескольких сотен миллионов рублей по льготной ставке от двух процентов годовых. Это доступно компаниям, работающим в промышленности, науке и ИТ, а также экспортерам. Так, на пополнение оборотных средств, оплату сырья, материалов и комплектующих можно получить до 100 миллионов рублей. До 300 миллионов рублей выделят на приобретение оборудования и программного обеспечения, проведения опытно-конструкторских и технологических работ. На развитие экспорта выдадут заем в размере до 200 миллионов рублей. Подать заявку на получение займа можно на сайте mbm.mos.ru или через официальный сайт фонда.

Фонд развития венчурного инвестирования поддерживает научно-технологические стартапы. Им предоставляют льготные займы в размере до 36 миллионов рублей. Высокотехнологичным компаниям, планирующим выход на IPO (первая публичная продажа акций), могут выдать заем до 30 миллионов рублей.

Поручитель — Москва

Иногда предпринимателям не хватает залога для привлечения денежных средств. Для решения таких ситуаций создан Фонд содействия кредитованию малого бизнеса Москвы. Предприниматели получают поручительство не только по кредитам и займам, но и по другим операциям. Также предоставляются поручительства для участников госзаказа.

«За 2020 год Московский гарантийный фонд предоставил предпринимателям столицы поручительства объемом 10,7 миллиарда рублей, — рассказал Алексей Фурсин. — С их помощью компании, по уточненным данным, получили кредиты на сумму 23,2 миллиарда рублей».

Чаще всего за поручительством обращались компании из сферы торговли, инноваций и производства. А с начала ноября гарантийная поддержка предоставляется и компаниям, реализующим подакцизные товары. Подать заявку на поручительство можно на сайте mbm.mos.ru.

.jpg)

Налоги, имущество, право: на какие вопросы бизнесменов отвечает «Интерактивный помощник»Бесплатные консультации, обучение и помощь: как работает «Малый бизнес Москвы»

Сервис «Интерактивный помощник» на сайте mbm.mos.ru подскажет, на какую поддержку может рассчитывать конкретный бизнес. Им уже воспользовались более четырех тысяч раз.

Mbm.mos — проект ГБУ «Малый бизнес Москвы», подведомственного городскому Департаменту предпринимательства и инновационного развития. На портале предпринимателям доступно более 20 онлайн-услуг и сервисов. Так, можно удостовериться в надежности партнера по бизнесу, проверить законность вывески у офиса или подобрать выгодный налоговый режим.

Источник

Кредит почти как субсидия. За каждого сотрудника заплатят 95 тысяч

В начале мая президент озвучил новые меры поддержки бизнеса. Так уж завелось, что их меряют пакетами, так вот, это был третий пакет. И одна из инициатив заключалась в предоставлении бизнесу из пострадавших сфер экономики возможности взять льготный кредит по ставке 2% годовых. И самое неожиданное — президент пообещал, что в случае сохранения сотрудников, кредит вместе с процентами будет списан. Несколько дней назад вышло Постановление Правительства, прочитав которое, в общих чертах можно понять, что ожидает тех, кто решит воспользоваться этой льготой. У себя на YouTube канале мы уже выпустили подробный обзор этого льготного кредита. Спешим поделиться нашим новым видео.

Что это за постановление?

Постановление, которое мы анонсировали во вступлении, утверждает правила предоставления субсидий для банков на возмещение недополученных ими доходов по льготному кредиту. Т.е. оказывая услуги предпринимателям по предоставлению этого льготного кредита, банки должны придерживаться определённых правил. И отсылаясь в ходе статьи к какому-то пункту, мы будем иметь в виду именно эти правила, а не само Постановление.

Кто может рассчитывать на кредит?

Первое, что бросается в глаза — для получения кредита нет никаких условий по сохранению численности сотрудников. От этого только зависит будет ли кредит вам прощён. А получить его можно даже если вы прямо перед этим провели масштабное сокращение персонала. Кредит предоставляется как юридическим лицам, так и индивидуальным предпринимателям, но только при наличии сотрудников. Разумеется, чтобы не возникло проблем с получением, вы не должны быть в состоянии банкротства и ваша деятельность не должна быть приостановлена. Эти условия прописаны в пункте 9 Правил.

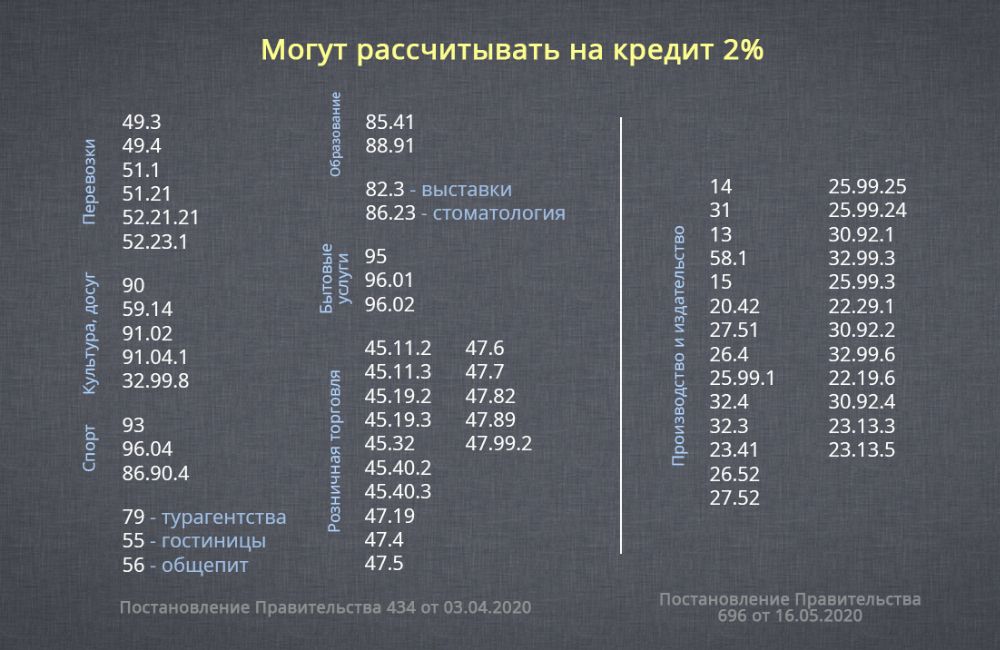

Кредит выдаётся только при наличие в выписке определённых ОКВЭД. Это дело привычное, наверное, уже все бухгалтеры выучили наизусть список кодов ОКВЭД, относящихся к пострадавшим сферам экономики. Но тут-то нас и поджидает сюрприз. Помимо привычного всем списка, утверждённого постановлением 434, в Правилах имеется свой список видов деятельности, представители которых тоже могут претендовать на получение кредита (Приложение № 2). В нём собрано 25 производственных кодов и один код для издания книг. Ниже представлен объединённый список всех ОКВЭД, с которыми можно получить кредит.

Аналогично беспроцентному кредиту, который уже вовсю получают предприниматели по всей стране, кредит под два процента положен малым и микропредприятиям при наличии у них какого-то кода из списка выше в качестве основного или дополнительного, а вот у всех остальных считается только основной ОКВЭД. Это прописано в пункте 10 Правил.

Социально-ориентированные НКО, которым оказывается поддержка в связи с коронавирусом и включённые в соответствующий реестр, могут не смотреть на свои виды деятельности, им кредит положен по умолчанию.

Сколько денег дадут?

Максимальная сумма кредита считается как произведение расчётного размера оплаты труда, количества сотрудников на 1 июня 2020 года и количество месяцев с момента заключения кредитного договора до 1 декабря. Любознательный читатель спросит: «А что такое расчётный размер оплаты труда?». Это произведение МРОТ, увеличенного на 30 процентов, на районный коэффициент и процентную надбавку. А если вы настолько любознательный читатель, что хотите эту информацию перепроверить, то добро пожаловать в пункт 24 Правил. Итоговая формула для расчёта суммы кредита выглядит так:

МРОТ * 1,3 * Районный коэффициент * Процентная надбавка * Кол-во сотрудников на 01.06.20 * Кол-во месяцев

Например, предприниматель из Петербурга с 10 сотрудниками, заключивший кредитный договор с 1 июня, может рассчитывать максимально на 946 140 рублей (12 130 руб * 1,3 * 1 * 1 * 10 чел * 6 мес).

Как выдают деньги?

Тут всё не так просто. После одобрения кредита банк не сможет перевести всю сумму вам на счёт. Он может это делать ежемесячными платежами не более двойного расчётного размера оплаты труда (что такое расчётный размер оплаты труда смотрите выше). Возвращаясь к нашему примеру с предпринимателем из Петербурга с десятью сотрудниками, то максимальный ежемесячный перевод в рамках такого кредитного договора будет 315 380 (2 * 12 130 руб * 1,3 * 1 * 1 * 10 чел).

И ещё интересный вопрос — каким образом будет осуществляться непосредственно перевод кредитных денег на счёт. У нас есть предположение, что это будет реализовано по той же схеме, что и использование кредита 0% на зарплату. Мы у себя в инстаграм-историях рассказывали об этом. Чтобы в рамках зарплатного кредита получить живые деньги на счёт, нужно отправить в банк информацию о платежах, которые вам необходимо сформировать (например, ведомость на выплату зарплаты). Далее банк перечисляет необходимую сумму вам на счёт и в этот же день деньги необходимо отправить туда, куда вы обещали банку. Мы думаем, что новый кредит будет работать аналогичным образом.

На что можно тратить?

Господин Мишустин в ходе совещания с Правительством заявил, что этот кредит можно тратить на любые нужды бизнеса, но Правительство рассчитывает, что в первую очередь он пойдёт на зарплату. Формулировка в Правилах, действительно, позволяет тратить деньги на любые необходимые для бизнеса нужды (см. определение термина «возобновление деятельности» в п. 5 Правил), но как всё будет в итоге — посмотрим. Наверняка можно сказать следующее:

- Этим кредитом можно будет гасить взятые ранее льготные кредиты, в том числе беспроцентный зарплатный кредит.

- С помощью этого кредита можно будет платить зарплату. Только зарплату, про налоги в Правилах ничего не говорится.

Как гасить кредит?

А вот это самое интересное. В соответствии с правилами весь срок кредитования делится на 3 периода — базовый период, период наблюдения и период погашения.

Базовый период. Начинается с даты заключения договора и заканчивается 1 декабря 2020. Договор можно заключить в срок с 1 июня по 1 ноября. Во время базового периода происходит перечисление денег, т.е. формирование основного долга. По окончании этого периода происходит начисление процентов по ставке 2% годовых. Проценты присоединяются к основному долгу (капитализируются, как выразился президент).

После базового периода есть два варианта развития событий.

1. Вы не справились с соблюдением необходимых условий для прощения хоть какой-то части кредита, а именно, количество ваших сотрудников на конец какого-то месяца базового периода было менее 80 процентов от количества сотрудников 1 июня 2020 или в отношении вас по состоянию на 25 ноября введена процедура банкротства (или ваша деятельность была приостановлена). В этом случае для вас начинается период погашения. Весь долг, образовавшийся за базовый период (включая проценты) необходимо погасить тремя равными долями в срок до 28 декабря, 28 января и 1 марта. На этот период банк устанавливает свою процентную ставку по кредиту, это будет далеко не два процента.

2. По итогам базового периода вы выдержали все условия (сотрудники не уменьшились, вы продолжаете работать). В этом случае вы переходите в период наблюдения.

Период наблюдения. Начинается с 1 декабря 2020 года и заканчивается 1 апреля 2021 года. В этот период банк никаких денег вам не переводит, но и вы свой долг не возвращаете. За вами просто наблюдают. 1 апреля, когда этот период закончится, банк ещё раз начислит свои проценты по ставке 2% годовых. Причём он будет начислять их на весь долг (с учётом начисленных ранее процентов). И после этого решается ваша судьба. Тут уже три варианта развития событий:

- Вам прощают кредит полностью (включая проценты).

- Вам прощают только половину кредита (включая проценты).

- Вам ничего не прощают.

Чтобы получить полное списание задолженности, в периоде наблюдения необходимо выполнить следующие условия:

- На дату завершения периода наблюдения (1 апреля 2021 года) в отношении вас не введена процедура банкротства и ваша деятельность не приостановлена.

- Средняя зарплата, выплачиваемая сотрудникам в период наблюдения, не меньше МРОТ. Эту информацию банки будут определять с помощью специального электронного сервиса, который разрабатывают в ФНС.

- В течение периода наблюдения на конец каждого месяца численность сотрудников была не ниже 80% от численности на 1 июня 2020.

- Отношение численности сотрудников по состоянию на 1 марта 2021 года к численности сотрудников по состоянию на 1 июня 2020 года не менее 0,9

Для списания половины долга, нужно выполнить те же самые условия кроме последнего, оно тут полегче. Достаточно чтобы отношение количества сотрудников на 1 марта 2021 к количеству на 1 июня 2020 было не ниже 0,8.

Мы обратили внимание, что в правилах уровень сохранения занятости, который нужно поддерживать на конец каждого месяца, дан в процентах, а условие списание долга — в долях. Нам это показалось интересным, но делать какие-то выводы не рискнём.

Несколько предостережений

Во-первых, бюджет на эту программу ограничен и если желающих окажется слишком много, то вы можете не успеть в ней поучаствовать, поэтому советую как можно быстрее принять решение и не терять время, если всё-таки надумаете сюда влезть.

Второе предупреждение — даже если вы абсолютно уверены, что подходите под все условия для полного списания долга по кредиту, то всё равно будьте готовы его гасить своими деньгами, лучше в итоге получить приятный сюрприз, чем неожиданные траты.

Третье — ответственно подходите к выбору банка для получения этого кредита, если он нарушит какие-то условия Правительства, то ваш льготный кредит превратится в самый обычный.

Четвертое — внимательно читайте кредитный договор, в нём должно быть прописано, что кредит выдаётся на возобновление деятельности, а срок окончания должен быть 30 июня. При нарушении этих условий у банка могут возникнуть проблемы с получением компенсации от государства, а вы, соответственно, будете должны вернуть этот кредит по рыночным условиям (см. определение «кредитный договор» в п. 5 Правил).

Источник

Как получить и не возвращать кредит на возобновление деятельности

- Спишут больше кредитов — важные изменения в правилах с 1 декабря 2020

- Кто может взять кредит на возобновление деятельности

- Какую максимальную сумму кредита можно взять

- На что потратить полученные деньги

- Как погашать льготный кредит

- Как банк контролирует работу компании

- Как получить кредит на возобновление деятельности

Спишут больше кредитов — важные изменения в правилах с 1 декабря 2020

Правительство уточнило правила выдачи льготных кредитов постановлением от 30.11.2020 № 1976. Теперь выполнить условия для полного списания кредита стало проще. Вот основные изменения:

- Больше не нужно, чтобы средняя зарплата одного сотрудника была не меньше МРОТ в период с 1 декабря 2020 по 1 апреля 2021 года. Достаточно платить в соответствие с ТК РФ.

- Смягчили правила списания субсидии для тех, кто взял кредит до 25 июня 2020 года. Им достаточно сохранить хотя бы 80 % от численности работников в СЗВ-М за май, если по итогам мая численность составляла менее 80 % от той, что учитывалась при расчёте максимальной суммы кредита. Напомним, что для расчёта максимальной суммы брали численность по СЗВ-М за апрель.

- Если 1 декабря банк уже перевёл компанию на период погашения за невыполнение условий из-за ошибки в СЗВ-М, до 25 декабря можно всё исправить. Для этого надо подать уточнённый отчет в ПФР. Но имейте в виду, что на основе уточнённого отчёта банк также может перевести компанию в период погашения. Аналогично можно будет уточняться в периоде наблюдения в срок до 15 апреля 2021 года.

Кто может взять кредит на возобновление деятельности

Правила выдачи кредита установлены постановлением Правительства РФ от 16.05.2020 № 696 (далее — Правила). Кредит могут получить работодатели — юридические лица и ИП, которые относятся хотя бы к одной из трёх категорий:

- Работают в отрасли из списка наиболее пострадавших от коронавируса. Перечень утверждён постановлением Правительства РФ от 03.04.2020 № 434.

- Работают в отрасли, которая требует поддержки для возобновления деятельности. Перечень утвержден приложением № 2 к Правилам.

- Попадают в реестр социально ориентированных некоммерческих организаций, которые получают меры поддержки из-за коронавируса.

Малые предприятия и микропредприятия могут взять кредит по основному или дополнительному коду ОКВЭД. Средние и крупные — только по основному.

Вид деятельности должен быть указан в ЕГРЮЛ или ЕГРИП на 1 марта 2020 года. Поэтому сейчас нет смысла дополнять реестр новыми кодами ОКВЭД.

Кредит дают только действующим предприятиям. Тем, кто находится в процессе банкротства, приостановил свою деятельность или прекратил бизнес как ИП кредит не одобрят.

Эти условия должны выполняться и заёмщиками, в отношении которых проведена реорганизация по решению Правительства или органа исполнительной власти субъекта, по состоянию на дату завершения реорганизации.

Какую максимальную сумму кредита можно взять

Банки принимают заявления на кредит с 1 июня по 1 ноября. Максимальная сумма зависит от:

- количества работников на 1 июня 2020 года (СЗВ-М за апрель для тех, кто обратился до 25 июня 2020 года);

- расчётного размера оплаты труда — МРОТ с учётом районного коэффициента, процентных надбавок и 30 % страховых взносов;

- продолжительности базового периода по кредитному договору — число полных месяцев с даты заключения по 1 декабря 2020 года.

Максимальная сумма кредита рассчитывается по формуле:

Максимальная сумма в месяц = Расчётный размер оплаты труда × N работников × N полных месяцев в базовом периоде

Раньше в постановлении было прописано, что деньги выдаются ежемесячно в пределах суммы, которая равна 2 × расчётный размер оплаты труда × численность сотрудников. Теперь это правило убрали.

ООО «Подсолнух» находится в Екатеринбурге и хочет взять кредит в июне — базовый период составит 6 месяцев. В организации официально работает 45 человек.

Максимальная сумма кредита составит: (12 130 рублей × 1,15 районный коэффициент × 1,3 страховые взносы) × 45 человек × 6 месяцев = 4 896 274,5 рубля.

На что потратить полученные деньги

Кредит дают на возобновление деятельности. В Правилах под ним понимают расходы, которые связаны с осуществлением предпринимательской деятельности заёмщика.

В этот список попадают и следующие затраты:

- зарплата работникам;

- оплата основного долга и процентов по льготному кредиту, утверждённому постановлением Правительства РФ от 30.12.2018 № 1764.

- оплата основного долга и процентов по кредиту на поддержку и сохранение занятости, утверждённому постановлением Правительства РФ от 02.04.2020 № 422.

Раньше в Постановлении было указано, что все расходы должны подтверждаться документами, а зарплата не должна быть больше той, что указана в трудовом договоре.

Деньги нельзя тратить на выплату дивидендов, выкуп собственных акций или долей в уставном капитале и благотворительность.

Как погашать льготный кредит

Условия погашения кредита зависят от того, насколько у вас сократилась численность персонала. В зависимости от этого весь срок кредитного договора делится на три периода:

- Базовый период — с даты заключения договора до 1 декабря 2020 года. Он есть у всех заёмщиков.

- Период наблюдения — с 1 декабря 2020 года по 1 апреля 2021 года. Начинается для заёмщиков, у которых численность персонала не опустилась ниже 80 % от численности на 1 июня или от численности по СЗВ-М за май для тех, кто взял кредит до 25 июня 2020 года.

- Период погашения — три месяца после базового периода или периода наблюдения. Не наступает для тех, кто выполнил все условия для списания кредита.

Если бизнес на 1 марта 2021 года сохранит численность сотрудников на уровне не меньше 90 % по отношению к 1 июня 2020 и выполнит остальные условия, то долг спишут полностью.

Отдельные правила для тех, кто подал заявление до 25 июня действуют и тут. Им спишут кредит полностью, если численность работников на 1 марта 2021 года составляет не меньше 90 % от численности в СЗВ-М за май 2020 года.

Сумму списанного долга можно не учитывать в составе доходов как для налога на прибыль, так и для НДФЛ.

Схема погашения выглядит так:

ООО «Гортензия» 1 июня взяла в кредит 2 млн рублей. Проценты за базовый период начислили по льготной ставке — 2 %. За 6 месяцев набежало 20 000 рублей. Итоговая сумма долга с процентами — 2 020 000 рублей.

За время базового периода штат организации сократился на 30 %, поэтому она переходит в период погашения и должна вернуть кредит равными частями в течение трёх месяцев. До полного погашения банк будет начислять проценты на оставшийся долг, но уже по стандартной ставке. Так, ежемесячно придётся выплачивать 673 333,33 рубля плюс проценты банка, начисленные за период погашения.

Как банк контролирует работу компании

Минэкономразвития 30 июля 2020 года опубликовало письмо № Д13и-24303, в котором ответило на вопросы кредитных организаций о порядке выдачи кредитов и контроля за соблюдением условия для невозврата. Мы собрали самое интересное.

Численность работников компании. Банк самостоятельно проверяет численность штата компании по данным налоговой. Для этого у ФНС есть специальная блокчейн-платформа. В ней содержатся данные по страховым взносам, которые работодатели ежемесячно сдают в ПФР.

Чтобы банк списал хотя бы половину задолженности, нужно сохранить 80 % штата. Долю посчитают от численности на 1 июня 2020 года, а тем, кто брал кредит до 25 июня, от численности из СЗВ-М за май.

Корректировочные СЗВ-М за период июнь–ноябрь можно сдавать до 25 декабря 2020 года, а за период декабрь–март — до 15 апреля 2021 года. Они помогут сделать так, чтобы банк пересмотрел условия о переводе в период погашения.

Работа в пострадавшей отрасли. В требованиях для получения кредита нет условия о том, что бизнес обязан по факту вести деятельность из перечня пострадавших отраслей. Достаточно иметь подходящий код в реестре ЕГРИП или ЕГРЮЛ на 1 марта 2020 года. Банки не должны проверять, чем на самом деле занимается компания. Если вам отказали в выдаче кредита, ссылаясь на то, что вы не работаете по нужному виду деятельности, попробуйте обратиться в банк снова и сослаться на письмо № Д13и-24303.

Как получить кредит на возобновление деятельности

Кредитный договор с банком можно заключить в период с 1 июня по 1 ноября 2020 года. Чем раньше подадите заявление, тем больше денег сможете запросить. Срок кредитования — до 30 июня 2021 года.

Перечень документов, которые должен получить банк от заёмщика, не указан в правилах. Уточните, какие документы требуются вашему банку. «ВТБ» разместил на сайте следующий список:

- Заявление на получение кредита.

- Учредительные и правоустанавливающие документы.

- Бухгалтерская отчётность на последнюю дату.

- Отчёт СЗВ-М на последнюю дату, если хотите взять кредит для выплаты зарплаты.

- Справка о размере задолженности по кредиту в стороннем банке, если берёте кредит для погашения долга.

- Документы, подтверждающие залоговое обеспечение, если берёте кредит для рефинансирования другого кредита с залогом.

Не пропустите новые

публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Источник