Можно ли перевести кредит по карте в кредит наличными

Содержание статьи

Как перевести кредитную карту в кредит

В нынешнее неспокойное время многие россияне начинают задумываться о том, как можно сэкономить на привычных покупках и обязательных платежах, в частности, на кредитных расходах. Один из вариантов — перевести кредитную карту в обычный потребительский кредит, чтобы снизить свои издержки.

Процесс этот не такой простой, как может показаться на первый взгляд, ведь кредитка приносит банку гораздо больше дохода, нежели потребительский займ. И просто так кредитор со своей прибылью расставаться не захочет.

Тем не менее, если у вас есть потребность в снижении расходов семейного бюджета, которые идут на оплату постоянных кредитных задолженностей, то мы расскажем вам, как именно это можно сделать. Есть два варианта, которыми можно воспользоваться, подробная инструкция будет дана ниже.

Плюсы и минусы перевода кредитки в кредит наличными

Когда бывает актуален вопрос о переводе? Обычно он возникает в ситуациях, когда становится сложно платить по действующей кредитной карточке. Её многие оформляют на всякий случай, пользуются ею редко, но при этом несут расходы, связанные с обслуживанием.

У карты есть много плюсов:

- Она удобная, ею можно платить тогда и там, где удобно.

- У нее возобновляемый лимит, можно пользоваться кредитом неоднократно.

- Есть льготный период, когда проценты не начисляют.

- Часто предлагаются бонусные программы, когда за покупки вы получаете различные выгоды — бонусы, кэшбэк и т.д.

Но при всех своих плюсах, карточки имеют и минусы. Самый большой связан с дополнительными затратами, в частности, плата за обслуживание, смс-оповещения и т.д., которые нужно оплачивать вне зависимости от того, пользуетесь ли вы вообще кредитной или нет.

Кроме того, у большинства карт есть такая особенность, что льготный период распространяется только на безналичные покупки. А если вы не знали об этом, и сняли наличные, то тогда банк со следующего дня будет начислять вам проценты и возьмет комиссию.

Многие планируют, что расплатятся с долгом за беспроцентный срок, но это не всегда удается. И когда грейс-период заканчивается, то заемщику приходится платить очень высокие проценты, которые могут достигать до 30-40% годовых. В то время как потребительские займы обслуживаются по ставке в 10-20%, разница хорошо видна.

И именно когда погашение кредитки становится сложным, и долг грозится перейти в разряд проблемных по той причине, что ежемесячные платежи непомерно высоки, стоит задуматься о том, какую помощь вы можете получить в данной ситуации. И о ней мы расскажем далее.

Как кредитную карту перевести в потребительский кредит

Самый простой способ перевести долг по кредитке в обычный кредит — это оформить рефинансирование. Под непривычным термином скрывается простая услуга по перекредитованию, когда вы переводите свой кредит из одного банка в другой под более выгодные условия.

В чем выгода банка? Каждое банковское учреждение заинтересовано в увеличение своей клиентской базы, ведь каждый клиент — это прибыль. Конкуренция на рынке сейчас очень высока, настолько, что банки готовы оплатить ваши действующие долги, и выдать вам новый, свой кредит, под низкий процент, только чтобы вы платили именно ему.

Как оформить рефинансирование? Все просто: вам нужно обратиться в сторонний банк с соответствующим заявлением. Вы точно также заполняете анкету, ждете решения банка, и если оно окажется положительным, то получаете деньги, которые покрывают ваши действующие долги, и выплачиваете эту сумму уже новому кредитору.

Какие плюсы:

- Можно объединить несколько долгов в один кредит (обычно до 5 штук).

- У вас будут более выгодные тарифы, в частности, можно снизить процентную ставку.

- Вы можете отказаться от страховки и закрыть действующую.

- Вы получаете единый платеж, с одной суммой и датой, что очень удобно.

- Вы можете запросить дополнительные деньги на свои нужды сверх задолженности.

Из минусов можно отметить только необходимость заново собирать документы с места работы, и снова проходить проверку банка. Однако, и этот минус постепенно уходит на нет, т.к. многие компании сейчас разрешают перекредитовываться без справок, и вообще запускают сервисы по переводу кредитов в режиме онлайн.

Мы подготовили для вас рейтинг программ по рефинансированию с максимально привлекательными тарифами:

| Банк | Сумма, рублей | Ставка, годовых | Срок кредитования, лет | Нужны ли справки с работы |

| УБРиР на сайте банка | До 1.600.000 | От 6,5% | До 10 | Да |

| ФК Открытие | До 5.000.000 | От 6,9% | До 5 | Да |

| Росбанк | До 3.000.000 | От 6,9% | До 7 | Да |

| СКБ Банк на сайте банка | До 1.500.000 | От 7% | До 5 | Да |

| Россельхозбанк на сайте банка | До 3.000.000 | От 7% | До 5 | Да |

| ДОМ.РФ банк на сайте банка | До 3.000.000 | От 7,5% | До 7 | Да |

| ВТБ на сайте банка | До 1.000.000 | От 7,5% | До 7 | Да |

Теперь давайте расскажем о предложениях этих банков более подробно:

УБРиР

Программа рефинансирования позволяет получить до 1,6 миллиона рублей на цели перекредитования. Очень быстрое рассмотрение заявки, до 1 дня. Можно объединить любое количество долгов, но только не автокредит и не ипотеку.

Какие предлагаются тарифы:

- Сумма — от 100.000 до 1.600.000 рублей.

- Процентная ставка от 6,5% до 18,6% в год.

- Кредитоваться можно от 2 до 10 лет. До 10 лет разрешают оформлять договор в случае, если вы берете от 300 тысяч и больше.

Что потребуется от заемщика? Возраст от 19 до 75 лет, трудовой стаж от 3 месяцев (для ИП от 12 мес.), постоянная регистрация. Нужно подтвердить доход справкой 2-НДФЛ или по форме банка, также может использоваться выписка из ПФР.

ФК Открытие

Здесь уже предлагают более солидную сумму — до 5 миллионов рублей, при этом и срок рассмотрения заявки увеличивается, он составит до 2 дней. Здесь выдают суммы сверх задолженности на личные нужды.

Условия:

- Одобряют от 50 тыс. до 5 млн. руб.

- Процент назначают от 6,9% до 19,9% годовых.

- Вернуть долг нужно в течение 1-5 лет.

- Надбавка к ставке при отказе от личного страхования, процент может составить до 22,4% годовых.

Важно, что вы должны обязательно принести документы после использования кредита, подтверждающие рефинансирование старых долгов. Если этого не сделать, к базовой ставке прибавят еще 5 п.п.

Кто может претендовать на перекредитование:

- Гражданин РФ.

- В возрасте от 21 до 68 лет.

- С постоянной регистрацией в регионе присутствия банка.

- С заработком не менее 15.000 рублей.

Из документов нужна справка по форме 2-НДФЛ или по форме банка. Документы по рефинансируемому кредиту, включая реквизиты платежные. Если запрашиваете более 500 тысяч, то понадобится копия трудовой книжки.

Росбанк

Предлагает перекредитование с быстрым изучением анкеты, от 1 дня. Можно перевести сюда автокредит, ипотеку, а также нецелевые кредиты, карточки и овердрафт по ним. На каких условиях это можно сделать:

- Выдают от 50.000 до 3.000.000 рублей.

- Срок возврата — от 13 до 84 месяцев. Кредитование до 7 лет доступно только зарплатным и корпоративным клиентам.

- Могут назначить ставку от 6,9% до 14,9% в год.

- При отказе от личного страхования идет надбавка + 6 п.п.

Что потребуется от потенциального заемщика? Возраст от 22 до 65 лет, постоянная прописка, наличие заработка не менее 15 тысяч рублей, положительная КИ. Доход можно подтвердить справкой, выпиской из ПФР, трудовым договором или контрактом, выпиской по зарплатному счету и т.д. Также нужна трудовая книжка.

СКБ Банк

Здесь предъявляют особые требования к займам, которые вы хотите сюда перевести. Можно объединить не более 3 кредитов, они должны действовать не менее 6 месяцев, и составлять в сумме не менее 51000 рублей каждый. Что касается тарифов, на момент написания статьи актуальны следующие цифры:

- Сумма от 51.000 до 1.500.000 рублей.

- Срок кредитования — от 1 до 60 месяцев.

- Ставка варьируется от 7% до 17,6% годовых. Есть надбавки за оформление в офисе (+1 п.п.), и непогашение задолженности по рефинансируемым кредитам (+5 п.п.)

К самим клиентам требований немного: возраст от 23 до 70 лет, стаж работы от 3 месяцев, постоянная прописка. Подтвердить доход вы можете справкой 2-НДФЛ, выпиской по зарплатному счету, либо справкой из пенсионного фонда. Из документов нужен паспорт, ИНН, пенсионное, военный билет, второй документ на выбор.

Россельхозбанк

Разрешает перевести сюда не более 3 кредитов — потребительский, автокредит или задолженность по кредитке. На рассмотрение уйдет до 3 дней. Без комиссий и поручителей.

Тарифы:

- Одобряют от 30 тысяч до 3 миллионов рублей.

- Договор можно заключить на срок от полугода до 5 лет.

- Ставка будет составлять от 7% до 8%.

- Если кредитоваться без страховки, прибавят еще от 2,5 до 4,5 п.п. к базовому проценту.

Срок до 5 лет доступен не всем, а только работникам бюджетной сферы и надежным клиентам. Если вы не подтверждаете целевое использование средств, то вам прибавят еще 3 п.п.

Требования к заемщику:

- Возраст от 23 до 75 лет.

- Положительная КИ.

- Трудовой стаж общий от 12 месяцев, на текущем месте — от 6 месяцев.

- Постоянная регистрация на территории РФ.

Из документов нужны: справка о доходах, справка из пенсионного фонда, паспорт, документы по залогу, если есть. Вы также должны подготовить выписку об остатке вашей задолженности, справку об отсутствии просроченного долга, оригинал кредитного договора, реквизиты сторонней организации и её согласие на досрочное погашение.

ДОМ.РФ банк

Можно перевести сюда неограниченное число кредитов, а также получить деньги сверх того на свои нужды. Какие действуют условия:

- Одобряемая сумма — от 100 тыс. до 3 млн. рублей.

- Процент может составить от 7,5% до 20,9% в год.

- Погасить долг надо за 2-7 лет.

- Ставка при отказе от личной страховки повышается на 5-7 п.п.

Требования простые — возраст от 23 до 65 лет, стаж от 3 месяцев, постоянная прописка, доход от 9000 для регионов и от 25000 для Москвы. Вы можете принести справку 2-НДФЛ, справку по форме банка, справку из ПФР, выписку с зарплатного счета. При сумме от 500.000 рублей нужны дополнительные документы.

ВТБ

Переоформит не более 6-ти кредитов на следующих условиях:

- Могут выдать от 50 тыс. до 5 млн. рублей.

- На срок от 6 до 84 месяцев.

- Под ставку от 7,5% до 13,2% в год.

- При отказе от страховки идет надбавка 4-5 п.п.

Банк работает со следующими заемщиками: в возрасте от 21 до 70 лет, с общим трудовым стажем от года и на нынешнем месте от 6 месяцев, с постоянной пропиской и заработком от 15.000р. Нужно принести справку о доходах 2-НДФЛ или по форме банка, СНИЛС, при запросе от 500 тысяч и выше — копию трудовой книжки.

Как перевести кредитную карту в кредит в том же банке

Нас часто спрашивают — можно ли перевести кредитку в обычный кредит в том же банке? Это возможно в том случае, если у вас сейчас сложности с выплатами, и вы хотите оформить реструктуризацию. В этом случае вам надо заранее обратиться в банк, и написать заявление на перевод кредитной карты в потребительский кредит.

В письме подробно опишите, по каким причинам вам это необходимо. Хорошо бы приложить к заявке справку о доходах, чтобы было видно снижение зарплаты, приказ об увольнении и т.д.

Сразу скажем — далеко не все банки на это идут. Чаще всего приходит отказ, но если ситуация действительно сложная, сумма большая, и банку не хочется терять выгодного клиента, то он может одобрить ваше заявление, и тогда вам пригласят в отделение для подписания дополнительного соглашения к договору.

В Сбербанке

Можно ли так сделать в Сбербанке? Здесь чаще всего отвечают отрицательно на подобное заявление. Если у вас возникли сложности с выплатами, вы можете просто подать заявку на кредитные каникулы, они есть по программе банке и по госпрограмме для тех, кто пострадал от коронавируса.

В Тинькофф банке

Здесь также можно оформить кредитные каникулы в том случае, если вы докажите ухудшение вашего финансового положения. Отсрочку дают до 6 месяцев по госпрограмме, при этом у вас должен быть оформлен кредитный договор на лимит не более 100000 рублей, а доход по сравнению с 2019 годом должен снизиться не менее, чем на 30%.

Как видите, самый выгодный и простой способ в переводе кредитной карты в обычный кредит — это оформление рефинансирования в другом банке. При обращении в тот же банк велика вероятность отказа. Узнать больше о перекредитовании можно на BankSpravka.RU.

Ваш репост и оценка статьи:

Похожие статьи

- Тинькофф Блэк мультивалютная карта

- Тинькофф Блэк или Хоум Кредит Польза

- Как отказаться от карты Тинькофф Блэк

- Как отключить СМС оповещение на карте Тинькофф Блэк

- Минимальный платеж по кредитной карте

Источник

Можно ли кредитную карту перевести в обычный кредит?

По сравнению с другими видами кредитов, процентные ставки по картам обычно намного выше. А плата за ежегодное обслуживание пластика и дополнительные комиссии за снятие денег в итоге могут «вылиться» в солидную сумму. Это главная причина, по которой многие владельцы кредитных карт пытаются перевести их в обычные потребительские кредиты. Рассмотрим, насколько эта процедура целесообразна.

Имеет ли экономическую выгоду процедура перевода?

Первое, что нужно сравнить при переводе — процентные ставки. Если разница существенная, конечно, надо переходить на новый вид кредита. Кроме того, следует обратить внимание на стоимость ежемесячного обслуживания. Как правило, по стандартным потребительским кредитам эта плата отсутствует, однако бывают исключения (будьте внимательны — тщательно изучите условия нового кредита).

Второе, что необходимо учитывать — доступность денежных средств на счету. При наличии пластиковой карты, деньгами можно воспользоваться в любое время — доступ открыт круглосуточно. Для подтверждения своей платежеспособности достаточно просто ежемесячно вносить определенную сумму, и доступ к заемным средствам снова откроется (за исключением суммы процентов).

А при переводе долга в обычный кредит, доступа к наличным уже не будет. Долг придется выплачивать аннуитетными платежами (равными ежемесячными взносами), и в отличие от карты, использовать эти деньги повторно нельзя.

Третий важный момент — плата за обслуживание. При оформлении кредитной карты в эту сумму включают различные сервисы:

- интернет-банкинг;

- СМС-оповещения о совершенных операциях;

- мобильный банк;

- страхование и т.д.

Дополнительная плата взымается также в случае, когда требуется перевыпуск пластика. Подобные затраты (за исключением страхования) отсутствуют при оформлении обычного кредита.

Если после сравнения перечисленных факторов вы все взвесили, и вас все устраивает — смело переходите на стандартный потребительский кредит. Процесс перехода называется рефинансированием — меняется вид обязательств по кредиту.

Как осуществляется переход с карты на обычный кредит

Процедура заключается в оформлении нового договора, который подписывает клиент. Фактически, это другой кредит под более выгодный, меньший процент. Сумма нового займа должна быть такой, чтобы ее хватило на погашение предыдущего долга по карте, вместе с начисленными там процентами. Экономически целесообразно это лишь тогда, когда процент по новому кредиту гораздо меньше, нежели был по карте.

Банки соглашаются на данный (не выгодный для них) вариант только из-за высокой конкуренции. Ведь получив отказ, клиент пойдет искать решение в другую финансовую организацию. Удерживая таким образом своего должника, ежемесячные проценты по кредиту, пусть и меньшие, будет получать этот же банк, а не его конкуренты.

Переоформление кредитной карты в потребительский займ в Сбербанке

Гражданин может оформить кредит в Сбербанке с целью погашения предыдущих долгов даже в онлайн-режиме. Процентные ставки составляют от 12,9%. Договор оформляется на различный срок, в зависимости от суммы займа: от 90 дней до 5 лет. Допустимая сумма — до 3 млн.рублей. Однако на рефинансирование банк согласится только при условии, что за последний календарный год клиент не имел просрочек по старому кредиту.

Закрытие карты

После получения нового займа (особенно если он оформлен в другом банке), необходимо завершить предыдущий договор по пластиковой карте. Иначе проценты на нее будут продолжать начисляться, и владельцу придется платить за неиспользуемые опции — через пару месяцев накопится новая сумма долга, которую нужно будет выплатить. Поэтому кредитку после погашения задолженности лучше заблокировать. Для этого следует подать в банк письменное заявление с просьбой о закрытии карты, а также заявление на отключение сопутствующих услуг, если они были подключены.

Некоторые виды карт автоматически закрываются после погашения задолженности. Однако это происходит не сразу — обычно в течение 45 дней. Чтобы перестраховаться, после истечения этого периода, нужно повторно обратиться в банк и потребовать справку, подтверждающую, что ваш карточный счет и кредитный счет закрыты.

Источник

Как кредитную карту перевести в потребительский кредит Сбербанк

Процентная ставка и растущий долг по карте может усугубить финансовое положение заёмщика. Решение проблемы — перевести кредитную карту в потребительский кредит. Сбербанк предлагает такую услугу для всех своих клиентов, которые хотят погасить задолженность по карте с минимальными денежными потерями.

Можно ли перевести карту в обычный кредит Сбербанка?

Активное пользование кредитной картой без регулярных пополнений в аналогичном объеме приводит к тому, что за короткий срок на ней возникает огромный долг. Многие клиенты банка не в состоянии полностью погасить карту и даже вносить обязательные ежемесячные платежи. Имея на руках долги по двум кредитным картам, погасить кредит становится ещё более трудной задачей.

В таком случае рекомендуется рассмотреть программу рефинансирования от Сбербанка. Перевод задолженности по кредитной карте в потребительский кредит позволит снизить кредитную нагрузку и помочь клиенту быстрее рассчитываться с долгами.

Предварительно следует разобраться с тем, одобрит ли это Сбербанк. Рефинансирование кредитной карты банк предлагает только надежным клиентам, которые имеют хорошую кредитную историю. Преимущество получают держатели зарплатных карт Сбербанка и другие постоянные клиенты банка.

Самым простым способом, как это сделать, подать заявку онлайн на сайте банка. Это позволит получить решение о рефинансировании кредитной карту без необходимости посещать отделение банка. Через мобильное приложение оставить заявку очень просто. Нужно оставить личные, контактные и финансовые данные и ждать предварительного решения кредитного специалиста.

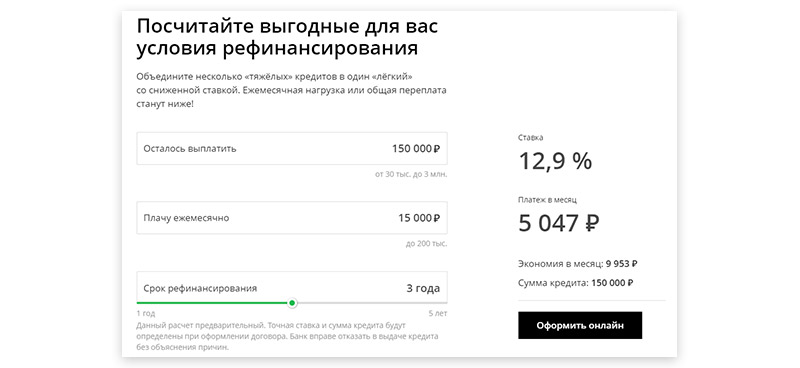

Форма расчёта рефинансирования кредита на сайте Сбербанка

Форма расчёта рефинансирования кредита на сайте Сбербанка

Зачем это делать и выгодно ли?

При рефинансировании кредитной карты стоит рассмотреть все возможности сэкономить. Основной задачей перевода кредитной карты в потребительский кредит является снижение платежа. При рефинансировании долга на кредитной карте следует учитывать ряд возможных преимуществ и выгод:

- Снижение процентной ставки. Сбербанк оформляет потребительский кредит под более низкие проценты, чем на кредитной карте. Дополнительно можно сэкономить и на плате за обслуживание. У потребительных кредитов такой платы нет.

- Доступность денежных средств на счету. Основным преимуществом кредитной карты является возможность внести обязательный платеж, а потом этими же средствами в любой момент расплатиться в магазине, снять наличные или сделать покупку через интернет. При переводе долга в потребительский кредит долг придется выплачивать аннуитетными платежами и доступа к снятию наличных уже не будет.

- Размер платы за обслуживание. При пользовании кредитной картой часто нужно оплачивать использование дополнительной сервисов, таких как СМС-оповещения, интернет-банкинг, страховка.

- Возможность объединения несколько кредитов в один. При переводе карт на потребительский кредит можно закрыть задолженность сразу по нескольким кредитным картам.

Если взвесить все преимущества и выгоды, рефинансирования долга по кредитной карте в Сбербанке является выгодным и удобным решением для тех, кто не имеет возможности сразу же погасить долг по кредитке.

Требования к заёмщику и необходимые документы

Чтобы Сбербанк одобрил заявку на перевод кредитной карты в потребительский кредит, заемщик должен отвечать определенным требованиям:

- Отсутствие просрочек по обязательным платежам по кредитной карте. Если заемщик каждый месяц вносил хотя бы минимальную указанную сумму, шансы получить одобрение на рефинансирование кредита очень большие. При наличии просрочек по внесению обязательных платежей или в том случае, если заемщик полностью снял весь лимит с карты и не вносит уже минимальные проценты, шансы получить одобрение на рефинансирование низкие.

- Кредитная карта должна быть в рублях. Рефинансирование осуществляется только для кредитных карт, оформленных в национальной валюте.

- Срок действия кредитной карты больше трех месяцев. Если он меньше, рекомендуется предварительно заказать новую карту и только после этого подать заявку на рефинансирование.

Сбербанк отказывается переводить в потребительский кредит карты клиентов, которые несвоевременно погашают долг. Поэтому для оформления рефинансирования рекомендуется предварительно погасить текущий долг, взяв потребительский кредит в другом банке. Также следует учесть, что рефинансирование могут оформить только граждане старше 21 года, с постоянным местом работы и регистрацией.

Документы

Для оформления рефинансирования кредитной карты потребуются такие же документы, которые нужны для обычного потребительского кредита:

- Паспорт.

- Справка о доходах. Можно представить в банк справку по форме 2-НДФЛ или по образцу банка. Сбербанк требует справки о доходах за последние полгода.

- Подтверждение дополнительных доходов. Это может быть контракт об сдачи в аренду недвижимости, налоговая декларация, справки о пенсии или стипендии.

- Трудовая книжка. В банк нужно предоставить копию документа, на котором работодателем заверена каждая страница документа. При этом в трудовой книжке должна быть отметка работы заемщика на конкретном предприятии.

- Другие документы по требованию банка. Если размер долга значительный или у заемщика были просрочки оплаты ежемесячных обязательных платежей, банк может затребовать и другие документы, которые подтвердят платежеспособность заемщика.

Вывод

- Сбербанк может рефинансировать ваш долг по кредитной карте.

- Желательно не иметь просрочек по платежам и хорошую кредитную историю.

- Рассчитать платежи по кредиту можно на калькуляторе.

Источник